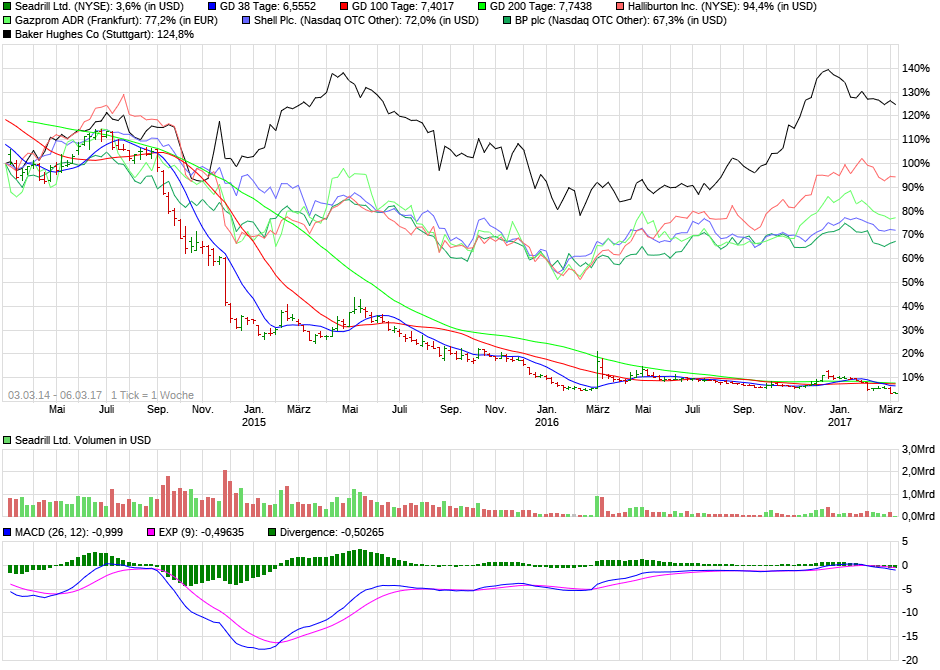

Potenzial chart

Übersetzung aus MS-Edge (gekürzt)

Mai 14, 2021, von Nermina Kulovic

Ein neuer, zwölf Bohrschiff-Auftrag mit mehreren Optionen wurde an ein Joint Venture zwischen Seadrill Limited und Angolas Öl- und Gasunternehmen Sonangol vergeben.

Seadrill Limited gab am Freitag bekannt, dass der neue Vertrag von der Sonadrill Holding, ihrem 50:50 Joint Venture mit einer Tochtergesellschaft von Sonangol, abgeschlossen wurde.

Seadrill und Sonangol haben im Februar 2019 das Joint Venture für den Betrieb von vier Bohrschiffen mit Schwerpunkt auf Möglichkeiten in angolanischen Gewässern geschlossen.

Sonangol ist der Besitzer der Bohrschiffe Sonangol Libongos und Sonangol Quenguela.

Sonadrill hat sich nun einen Zwölf-Well-Vertrag mit einer Option für neun Brunnen und elf Ein-Well-Optionen in Angola für die Sonangol Quenguela Bohrschiff gesichert.

Seadrill sagte, dass der Gesamtauftragswert für den festen Teil des Auftrags voraussichtlich etwa 131 Millionen US-Dollar (inklusive Mobilisierungseinnahmen und zusätzlicher Dienstleistungen) betragen wird, wobei ein erwarteter Start im 1. Quartal 2022 und bis zum 3. Quartal 2023 erwartet wird.

Übersetzung:

Die Seadrill-Tochter Seadrill New Finance hat ihren Forbearance-Deal, der am 19. April unterzeichnet wurde, verlängert, wie die Börse am Montagabend mitteilte.

Die Vereinbarung richtet sich an bestimmte Eigentümer eines besicherten Anleihedarlehens, das 2025 fällig wird.

Die Darlehensgeber erklären sich nicht damit einverstanden, keine Klage gegen das Unternehmen geltend zu machen, sondern verschieben stattdessen die Zahlung der halbjährlichen Zinskosten von vier Prozent auf das, was am 1. Mai und die Kündigung des Nachsichtsvertrags geschieht

https://finansavisen.no/nyheter/oljeservice/2021/..._source=sistenytt

Die Gespräche über eine Umstrukturierung der SeaMex-Bilanz kommen gut voran.

Seadrill und Seadrill New Finance haben gute Fortschritte bei den Restrukturierungsgesprächen mit einigen Eigentümern der 12 Prozent vorrangigen besicherten Anleihe im Jahr 2025 gemacht, wie die Börse am Freitagabend in Norwegen mitteilte.

Zu den Gesprächen gehören SeaMex Ltd., ein 50/50 Joint Venture Seadrill, das 2014 gegründet wurde, sowie ein Investmentfonds, der von Fintech Holdings kontrolliert wird.

Seadrill New Finance hat mit der Mehrheit der Anleihegläubiger eine grundsatzliche Vereinbarung über einen Deal geschlossen, der die Refinanzierung von seamex-abgesicherten Bankschulden vorsieht.

Erstens sind die wichtigsten Bedingungen des Deals eine deutliche Lockerung der SeaMex-Bilanz durch die Umwandlung aller oder eines erheblichen Teils der von Seadrill New Finance kontrollierten Schulden in Aktien. Zweitens wird kurzfristige Liquidität als Brückenfinanzierung für eine Refinanzierung vorrangiger Bankschulden bei SeaMex ins Spiel gebracht.

https://live.euronext.com/en/product/equities/BMG7998G1069-XOSL

Neuigkeiten zur Verfügung gestellt von Seadrill Limited

02. Juli 2021, 02:37 Uhr ET

Teile diesen Artikel

HAMILTON, Bermuda, 2. Juli 2021 /PRNewswire/ -- Seadrill Limited ("Seadrill" oder das "Unternehmen") (OSE: SDRL, OTCPK:SDRLF) und die Emittentin geben bekannt, dass im Anschluss an die Ankündigung von Seadrill und der Emittentin Am 18. Juni 2021 haben die Emittentin und einige ihrer Tochtergesellschaften heute wesentliche Geschäftsbedingungen für eine umfassende Restrukturierung der Emittentin vereinbart und eine Restrukturierungsunterstützungsvereinbarung ("RSA") mit rund 79 Prozent abgeschlossen. im Wert der Inhaber der 12,0% erstrangigen gesicherten Schuldverschreibungen der Emittentin mit Fälligkeit 2025 (die "Schuldverschreibungen"), gemäß denen die Parteien den Bedingungen der Restrukturierung zugestimmt haben. Im Rahmen des RSA haben sich die Parteien auch über die Bedingungen eines Restrukturierungsvorschlags in Bezug auf das Geschäft und die Vermögenswerte von SeaMex Ltd (in vorläufiger Liquidation) ("SeaMex") geeinigt, einem 50/50-Joint Venture, das von einem der by Die Tochtergesellschaften der Emittentin, Seadrill JU Newco Bermuda Ltd. Seadrill und die Emittentin geben hierin ebenfalls ein Verfahren zur Einholung einer Zustimmung zur Änderung bestimmter Bestimmungen des die Schuldverschreibungen regelnden Vertrages bekannt.

Restrukturierung der Emittentin

Die Schlüsselbegriffe der Restrukturierung sind in dem nachfolgend ausgestellten Commercial Term Sheet beschrieben und umfassen:

die Freigabe aller bestehenden Garantien und Sicherheiten und Ansprüche durch die Inhaber der Schuldverschreibungen (die "Anleiheinhaber") in Bezug auf Seadrill und ihre Tochtergesellschaften (mit Ausnahme der Emittentin und ihrer Tochtergesellschaften);

die Anleihegläubiger erhalten 65 % des Pro-forma-Eigenkapitals der Emittentin, wobei die Seadrill Investment Holding Company (eine Tochtergesellschaft von Seadrill) die verbleibenden 35 % des Pro-forma-Eigenkapitals der Emittentin behält (wobei Stimmrechte und andere detaillierte Vereinbarungen zwischen den Aktionären zu vereinbaren sind). , die eine Trennung der Emittentin und ihrer Tochtergesellschaften (einschließlich der Vermögenswerte von Seabras Sapura und SeaMex) von der konsolidierten Seadrill-Gruppe bewirkt;

die Anleihegläubiger haben Ernennungsrechte in Bezug auf 4 von 5 Direktoren der Emittentin im Vorstand der umstrukturierten Emittentengruppe, wobei der verbleibende Direktor von Seadrill ernannt wird;

die Schuldverschreibungen bleiben zu geänderten Bedingungen bestehen, einschließlich:

Fälligkeitsdatum: 15. Juli 2026

Zinsen: entweder (a) 9,0 %, bestehend aus (i) 3,00 % Barzins plus (ii) 6,00 % PIK-Zinsen oder (b) 10,0 % PIK, jeweils vierteljährlich zahlbar

Anrufschutz: Rücknahmepreis am oder nach:

15. Juli 2021: 105%

15. Juli 2022: 102 %

15. Juli 2023 und danach: 100%

Die Anleihegläubiger haben das vorrangige Recht, jeden zusätzlichen Liquiditätsbedarf der Emittentin oder ihrer verbundenen Unternehmen zu decken (einschließlich Betriebskapitalunterstützung, einschließlich bis zu 15 Mio. und

Seadrill wird der Gruppe des Emittenten weiterhin Verwaltungsdienstleistungen erbringen und die SeaMex-Vermögenswerte betreiben (mit Auflösung und kommerzieller Vereinbarung über die Zahlung historischer und zukünftiger Verwaltungsgebühren). Die Restrukturierung der Emittentin kann außergerichtlich oder durch ein gerichtlich beaufsichtigtes Verfahren durchgeführt werden, wobei letzteres wahrscheinlich ein vorgefertigtes Kapitel 11-Verfahren umfasst.

Die Emittentin und die zustimmenden Anleihegläubiger beabsichtigen, mit anderen Anleihegläubigern zusammenzuarbeiten, um sie zur Durchführung des RSA einzuladen und die Restrukturierung zu unterstützen. Dadurch können die Anleihegläubiger, die der RSA beitreten, an der nächsten Stufe des Restrukturierungsprozesses teilnehmen, und falls genügend Anleihegläubiger der RSA beitreten, kann die Restrukturierung durch ein außergerichtliches Verfahren durchgeführt werden, das die Zeit und Kosten, die sonst in einem gerichtlich beaufsichtigten Verfahren anfallen würden.

Gemäß dem RSA haben die zustimmenden Anleihegläubiger auch zugestimmt, auf die Ausübung von Vollstreckungsrechten zu verzichten oder anderweitig Maßnahmen gegen die Emittentin und jede Tochtergesellschaft der Emittentin, die ein Schuldner der Schuldverschreibungen ist, in Bezug auf bestimmte Ausfallereignisse, die unter den Schuldverschreibungen auftreten können, zu ergreifen , auch im Hinblick darauf, dass die Emittentin die den Anleihegläubigern am 15. Januar 2021 und 15. Juli 2021 zustehenden halbjährlichen Barzinszahlungen bis zum Abschluss der darin beschriebenen Restrukturierungstransaktionen und Beendigung des RSA nicht leistet.

Zum 28. Juni 2021 betrug der Barbestand der Emittentin etwa 50,5 Millionen US-Dollar.

Umstrukturierung von SeaMex

Wie in der Ankündigung vom 18. Juni beschrieben, wurden John C. McKenna von Finance & Risk Services Ltd. und Simon Appell von AlixPartners UK LLP (die „JPLs“) am 18. Juni 2021 durch Beschluss des Oberster Gerichtshof von Bermuda. Darüber hinaus wurde am 18. Juni 2021 die Joint-Venture-Vereinbarung für das Joint Venture SeaMex mit sofortiger Wirkung beendet. Gemäß RSA haben sich die Parteien dazu auf die Bedingungen eines Restrukturierungsvorschlags geeinigt ct des Geschäfts und der Vermögenswerte von SeaMex. Zu den wichtigsten Begriffen des Vorschlags gehören:

eine Refinanzierung der vorrangig besicherten SeaMex-Bankschulden durch die Ausgabe neuer vorrangig besicherter Schuldverschreibungen zu den Bedingungen, die in dem unten aufgeführten kommerziellen Termsheet (die "Neuen SeaMex-Schuldverschreibungen") dargelegt sind; und

ein Angebot zum Kauf der Vermögenswerte von SeaMex aus der vorläufigen Liquidation im Austausch für die Freigabe aller oder im Wesentlichen aller nachrangigen Schulden, die SeaMex und bestimmte ihrer Tochtergesellschaften der Emittentin und bestimmten Tochtergesellschaften der Emittentin schulden, und eine Novation von SeaMex's Garantie der vorrangigen Bankschuld.

Die JPLs sind nicht Vertragspartei der RSA, und die RSA verpflichtet die JPLs nicht, den Vorschlag anzunehmen. Eine unabhängige Bewertung der SeaMex-Gruppe wurde eingeholt, und die JPLs führen einen beschleunigten Markttestprozess in Bezug auf SeaMex durch, um sicherzustellen, dass jede geplante Transaktion im Vergleich zu alternativen Optionen, die möglicherweise umsetzbar sind, den Wert für die Gläubiger insgesamt maximiert.

Nach der Ankündigung vom 18. Juni sind bestimmte Anleihegläubiger nun die Inhaber der gesamten vorrangigen besicherten Bankschulden, die von bestimmten Tochtergesellschaften von SeaMex geliehen wurden, und die RSA unterstützt in dieser Eigenschaft auch die Restrukturierung von SeaMex und der Emittentin. Die Emittentin beabsichtigt, weiterhin einen konstruktiven Dialog mit dem Hauptkunden von SeaMex, Pemex Exploración y Producción ("Pemex") in Bezug auf die Beitreibung historischer unbezahlter Rechnungen (einschließlich etwa 245 Millionen US-Dollar, die ausgestellt wurden, aber noch nicht bezahlt wurden (Copades)) zu führen. und mögliche Änderungen der Bedingungen der Verträge von SeaMex mit Pemex. Die bestehenden Bohrverträge mit Pemex haben Vertragslaufzeiten bis zwischen Oktober 2024 und November 2026 unter der Annahme, dass sie eine volle Laufzeit haben. In der Zwischenzeit hat die Emittentin gemäß der RSA die erforderliche Zustimmung der Anleihegläubiger eingeholt, um Zugang zu Mitteln auf dem obligatorischen Angebotshaltekonto der Emittentin zu erhalten, die erforderlich sein können, um sicherzustellen, dass die SeaMex-Gruppe weiterhin Zugang zu Finanzierungen hat, und startet Zustimmungsverfahren zur Formalisierung der erforderlichen Änderungen des Anleihevertrags (weitere Einzelheiten siehe unten).

Restrukturierungsunterstützungsvertrag

Der RSA enthält bestimmte Verpflichtungen seitens der Emittentin und bestimmter ihrer Tochtergesellschaften und der zustimmenden Anleihegläubiger, einschließlich der Verpflichtungen der zustimmenden Anleihegläubiger, die Restrukturierung zu den im Commercial Term Sheet dargelegten Bedingungen zu unterstützen und die Parteien in gutem Glauben zu verhandeln um die Dokumente und Vereinbarungen über die Restrukturierung abzuschließen. Der RSA sieht auch bestimmte Bedingungen für die Verpflichtungen der Parteien und die Beendigung bei Eintritt bestimmter Ereignisse vor, einschließlich, aber nicht beschränkt auf das Nichterreichen bestimmter Meilensteine und bestimmte Verstöße der Parteien im Rahmen des RSA. Die RSA geht insbesondere davon aus, dass die Restrukturierung der Emittentin bis zum 6. August 2021 eingeleitet und so bald wie vernünftigerweise möglich danach vollzogen wird, jeweils mit einem Long-Stop-Datum zum 30. September 2021, sofern diese Termine nicht anders lauten von der Emittentin und dem erforderlichen Prozentsatz der Anleihegläubiger, die Vertragsparteien des RSA sind.

Einverständniserklärung

Seadrill und die Emittentin geben außerdem eine Aufforderung zur Zustimmung (die "Aufforderung zur Zustimmung") zur Änderung bestimmter Bestimmungen des Anleihevertrags vom 2. Juli 2018 über die Schuldverschreibungen in der geänderten und ergänzten Fassung des ersten Nachtragsvertrags vom 11. März bekannt. 2019 (zusammen der "Antrag").

Durch die vorgeschlagene Änderung werden bestimmte Bedingungen und Auflagen des Vertrages geändert, um es der Emittentin zu ermöglichen, Nettoveräußerungserlöse (wie im Vertrag definiert) zum Datum der vorgeschlagenen Änderung des Vertrages zu verwenden, die zuvor nicht als "Überschusserlöse" angesehen wurden. " Die Mittel werden für Sanierungsaufwendungen der Emittentin und für Vorschüsse in Form von Darlehen an SeaMex und ihre Rechtsnachfolger und ihre bzw und indirekte Steuern, Schuldendienst und andere Kosten und Aufwendungen.

Die Einwilligungserklärung endet am 9. Juli 2021 um 17:00 Uhr Ortszeit New York City, sofern sie nicht verlängert oder von der Emittentin vorzeitig gekündigt wird. Einwilligungen können nicht widerrufen werden, nachdem die Emittentin die vorgeschlagene Änderung vorgenommen hat.

Die erforderliche Mehrheit der Anleihegläubiger, die mehr als 50 % des ausstehenden Gesamtnennbetrags repräsentieren, hat gemäß dem RSA zugestimmt, der vorgeschlagenen Änderung zuzustimmen.

Seabras Sapura

Unten sind auch Reinigungsmaterialien in Bezug auf Seabras Sapura ausgestellt. Seabras Sapura ist eine Gruppe verbundener Unternehmen, die sechs Pipeline-Dienstleistungsschiffe in Brasilien besitzt und betreibt. Die Emittentin ist an jedem dieser Unternehmen zu 50 % beteiligt, die restlichen 50 % sind im Besitz von Sapura Energy Berhad.

Seadrill übernimmt keine Verpflichtung, die in den Reinigungsmaterialien enthaltenen Informationen öffentlich zu aktualisieren, um Umstände widerzuspiegeln, die nach dem Datum dieser Veröffentlichung bestehen, oder um das Eintreten zukünftiger Ereignisse widerzuspiegeln, selbst wenn sich herausstellt, dass einige oder alle der Informationen zugrunde liegenden Annahmen falsch sind .

RSA-Beitritt

Anleihegläubiger, die der RSA beitreten möchten, werden gebeten, sich unter ProjectParatusSMTeam@SlaughterandMay.com an den Rechtsbeistand der Emittentin, Slaughter and May, zu wenden. Sofern die Anleihegläubiger einen zufriedenstellenden Nachweis ihrer Bestände an Anleihen erbringen und eine Geheimhaltungsvereinbarung mit der Emittentin eingehen, wird den Anleihegläubigern eine Kopie der RSA ausgehändigt und sie werden aufgefordert, als zustimmender Anleiheinhaber beizutreten.

Über Seadrill

Seadrill ist ein führendes Offshore-Bohrunternehmen, das fortschrittliche Technologie einsetzt, um Öl- und Gasressourcen für Kunden an rauen und harmlosen Standorten auf der ganzen Welt zu erschließen. Die qualitativ hochwertige, technologisch fortschrittliche Flotte von Seadrill umfasst alle Anlageklassen und ermöglicht seinen erfahrenen Besatzungen, ihre Operationen von flachen bis zu ultratiefen Gewässern durchzuführen. Das Unternehmen betreibt 43 Bohrinseln, darunter Bohrschiffe, Jack-Ups und Halbtaucher.

Seadrill ist an den Märkten Oslo Børs und OTC Pink notiert. Weitere Informationen finden Sie unter https://www.seadrill.com/.

Quelle: https://www.prnewswire.com/news-releases/...ion-launch-301324904.html

Quelle: https://www.prnewswire.com/news-releases/...-ocean-ltd-301350805.html

Aktionäre sollten den am Juli beim Gericht eingereichten Reorganisationsplan beachten Dezember 2021 führt zu einem erheblichen Schuldenausgleich, was bedeutet, dass bestehende Aktionäre praktisch keine Rückzahlung für ihre bestehenden Aktien erhalten."

bedeutet das, dass man vorher im dezember verkaufen sollte, um nicht leer auszugehen ???

DANKE für eine ausführliche und ehrliche antwort

Den Rest bekommen die neuen Aktionäre (vereinfacht ausgedrückt).

Der Kurs wird sich danach am Wert des neuen Unternehmens orientieren, der sich auf die alten und die neuen Aktien verteilt.

Der heutige Kurs von 0,25 entspricht einer künftigen Bewertung von 10 Mrd.

Im anderen thread wurde dazu ein Artikel verlinkt, wo die Analysten die faire Bewertung nach der Restrukturierung bei 1-2 Mrd sehen. Das würde 2-5 cent pro heutiger Aktie entsprechen, sofern der Kurs sich am Wert orientiert.

Angesichts der Entwicklungen im Ölgeschäft sind Prognosen schwierig. Und natürlich können Kurse vom tatsächlichen Wert abweichen. Letztlich muss das jeder für sich entscheiden.

Neuigkeiten zur Verfügung gestellt von

Seadrill Limited

11. Oktober 2021, 02:19 Uhr ET

OSLO, Norwegen, 11. Oktober 2021 /PRNewswire/ -- Seadrill Limited (SDRL) ("Seadrill" oder das "Unternehmen") (OSE: SDRL) (OTCPK: SDRLF) hat die Abstimmungsergebnisse für seinen Reorganisationsplan ( der Plan"). Alle stimmberechtigten Anteilseignergruppen nahmen den Plan an, einschließlich aller 12 Kreditfazilitäten und allgemein ungesicherter Gläubiger und Anteilseigner. Über 96% der besicherten Kreditgeber stimmten ab, und über 88% der besicherten Kreditgeber stimmten dem Plan zu.

[1] Gibt die prozentuale Annahme der Stimmberechtigten nach Dollarbetrag der Forderungen wieder, sofern nicht anders angegeben. Jeder

Die Stimmrechtsklasse akzeptierte den Plan auch basierend auf der Anzahl der abstimmenden Gläubiger.

[2] AOD-Kreditvertragsforderungen waren nicht beeinträchtigt und wurden dementsprechend als dem Plan zuerkannt angesehen.

[3] Spiegelt die prozentuale Annahme der Stimmberechtigten nach Anzahl der Aktien wider. Aufgrund aller stimmberechtigten Gläubigerklassen

Bei Annahme des Plans wird den bestehenden Aktionären eine Rückzahlung von 0,25 % des neuen Eigenkapitals vorbehaltlich einer Verwässerung in Aussicht gestellt.

Basierend auf diesen Ergebnissen ist Seadrill auf dem besten Weg, seinen Plan bei der für den 26. Oktober geplanten Bestätigungsanhörung bestätigen zu lassen. Wenn der Plan an diesem Tag vom Gericht bestätigt wird, strebt Seadrill den Ausstieg aus dem Chapter 11-Verfahren nach etwa 60 Tagen an, vorbehaltlich bestimmter üblicher Bedingungen, einschließlich bestimmter kartellrechtlicher Genehmigungen.

Grant Creed, CFO, kommentierte: „Die fast einstimmige Annahme des Plans durch unsere Kreditgeber ist ein weiterer wichtiger Schritt in Richtung Seadrills Aufstieg aus Kapitel 11. Dies war ein langer Weg, um in unserem Gläubigerkreis breite Unterstützung zu leisten, aber ich bin zuversichtlich, dass unser letztendlicher Aufstieg wird uns wieder ins Zentrum einer Branche rücken, die sich kollektiv erheblich neu ausrichtet, und unsere Position als Marktführer stärken."

Die Frist für die Abgabe der Stimmabgabe durch die Gläubiger über den Plan war der 7. Oktober. Die Ergebnisse unterliegen der laufenden Überprüfung durch Prime Clerk, dem Wahlbevollmächtigten von Seadrill, und können sich noch ändern. Prime Clerk wird bis zum 22. Oktober einen Bericht über die endgültigen Abstimmungsergebnisse beim United States Bankruptcy Court for the Southern District of Texas (dem "Gericht") einreichen.

Die Aktionäre werden daran erinnert, dass ihr Anteil an der Post-Emerging-Gesellschaft im Rahmen des Reorganisationsplans auf 0,25 Prozent sinken wird.

Kopien des Plans und der Offenlegungserklärung sowie weitere Informationen zu den Chapter 11-Fällen des Unternehmens sind auf der folgenden Website verfügbar: https://cases.primeclerk.com/SeadrillLimited/.

quelle: https://www.prnewswire.com/news-releases/...areholders-301396784.html

HAMILTON, Bermuda, 26. Oktober 2021 /PRNewswire/ -- Seadrill Limited ("Seadrill" oder "das Unternehmen") (OSE:SDRL, OTCPK:SDRLF) gibt bekannt, dass ihr Reorganisationsplan (der "Plan") bestätigt wurde vom US-Insolvenzgericht für den südlichen Bezirk von Texas. Anfang dieses Monats erhielt der Plan überwältigende Unterstützung von den Stakeholdern des Unternehmens.

Nach der Genehmigung des Plans durch das Gericht strebt Seadrill einen Abschluss des Chapter 11-Verfahrens in etwa 60 Tagen an. Dies unterliegt bestimmten üblichen Bedingungen, einschließlich bestimmter kartellrechtlicher Genehmigungen.

Der Plan beschafft 350 Millionen US-Dollar an neuer Finanzierung und reduziert die bestehenden Verbindlichkeiten des Unternehmens um 4,9 Milliarden US-Dollar, während Mitarbeiter-, Kunden- und Handelsforderungen unberührt bleiben. Bestehende Aktionäre werden ihre Beteiligung an der Post Emerging Entity auf 0,25 % reduzieren.

Stuart Jackson, Chief Executive Officer von Seadrill, sagte heute: „Die Bestätigung des Plans durch das Gericht ist ein Wendepunkt für Seadrill und einer, den wir feiern sollten, wenn wir in die Endphase gehen, um aus Kapitel 11 hervorzugehen ohne die gemeinsamen Anstrengungen unserer Mitarbeiter, Kunden, Partner, Lieferanten, Gläubiger und Aktionäre möglich sein. Die kontinuierliche Unterstützung durch diese breite Seadrill-Community ist eines unserer größten Vorteile und wird für den Erfolg unseres nächsten Kapitels entscheidend sein, wenn wir unsere Position stärken. als Marktführer.

„Mit dem Aufkommen gegen Ende des Jahres stehen wir an der Seite unserer Offshore-Bohrkollegen, die sich auf eine sichere und effiziente Lieferung an unsere Kunden in einer Branche konzentrieren, die sich ständig weiterentwickeln muss. Die starke Marke von Seadrill wird sicherstellen, dass wir bei zukünftigen Entwicklungen eine führende Position einnehmen. "

Kopien des Plans und der Offenlegungserklärung sowie weitere Informationen zu den Chapter 11-Fällen des Unternehmens sind auf der folgenden Website verfügbar: https://cases.primeclerk.com/SeadrillLimited/

quelle: https://www.prnewswire.com/news-releases/...ganization-301409047.html

Neuigkeiten zur Verfügung gestellt von Seadrill Limited

HAMILTON, Bermuda, 26. November 2021 /PRNewswire/ -- Seadrill Limited ("Seadrill" oder "das Unternehmen") (OSE:SDRL) (OTCPK:SDRLF) gibt heute bekannt, dass es zwei Verträge mit Petroleo Brasileiro SA (" Petrobras") für die Bohrinseln West Carina und West Tellus für die Arbeiten auf dem Feld Búzios vor der Küste Brasiliens. Beide Verträge wurden auf einer befristeten 3-Jahres-Basis unterzeichnet, mit voraussichtlichem Beginn im September 2022. Der Gesamtvertragswert für die beiden Verträge beträgt ca. 549 Mio. US-Dollar (einschließlich Mobilisierungseinnahmen und zusätzlicher Dienstleistungen).

Der Chief Executive Officer von Seadrill, Stuart Jackson, kommentierte: „Wir freuen uns, unsere langjährige Zusammenarbeit mit Petrobras mit der Vergabe von zwei Festverträgen über drei Jahre für West Carina und West Tellus im Feld Búzios fortzusetzen. Brasilien ist ein strategisch wichtiger Markt für im Offshore-Bereich und ich freue mich, dass Seadrill auch in den kommenden Jahren eine immer wichtigere Rolle spielen wird."

quelle: https://www.prnewswire.com/news-releases/...-in-brazil-301432291.html

HAMILTON, Bermuda, 20. Januar 2022 /PRNewswire/ -- Seadrill Limited („Seadrill“ oder das „Unternehmen“) (OSE: SDRL) (OTCPK: SDRLF) und der Emittent geben heute bekannt, dass der Emittent aus Chapter 11 after hervorgegangen ist erfolgreicher Abschluss seiner vorkonfigurierten Restrukturierung gemäß seinem Reorganisationsplan nach Kapitel 11 (der „Plan“). Wie bereits angekündigt, wurde der Plan am 12. Januar 2022 vom United States Bankruptcy Court for the Southern District of Texas bestätigt. Alle Präzedenzbedingungen für die im Plan vorgesehene Umstrukturierung wurden erfüllt oder anderweitig aufgehoben. Seadrill New Finance Limited wird in Kürze in Paratus Energy Services Ltd. umbenannt.

In Übereinstimmung mit dem Plan besteht der Vorstand der Emittentin nach der Entstehung aus drei bis fünf Mitgliedern, von denen bis zu vier von den Anleihegläubigern der Emittentin ernannt werden, wobei der verbleibende Vorstand von Seadrill zu ernennen ist. Daher wurde heute ein neu konstituierter Vorstand der Emittentin ernannt, der aus Mei Mei Chow, Jim LaChance, Matt Lyne und James Ayers besteht. Sergio Delgado wird zunächst als Beobachter fungieren.

Der Plan, der von einer überwältigenden Mehrheit der bestehenden Interessengruppen unterstützt wurde, bietet der Emittentin finanzielle und strategische Flexibilität und Stabilität. Die Emittentin profitiert sowohl von der neuen Eigentümerstruktur als auch von der Kontinuität der Seadrill-Gruppe und geht davon aus, dass sie sich weiterhin auf die Maximierung des Werts für alle Interessengruppen aus ihrem Investitionsportfolio, einschließlich des Seabras Sapura JV und der SeaMex-Gruppe, konzentrieren wird.

quelle: https://www.prnewswire.com/news-releases/...chapter-11-301465461.html