BESTE INVESTMENT-Strategie der letzten 80 Jahre!

Der Dow an sich hat eine Standardabweichung von 21% (berechnet seit 1928), die Indikatoren erhöhen die Schwankungsanfälligkeit also NICHT.

Die Ausreißer sind einfach zu stark was aber mehr am Index liegt als am Indikator, 1932 liefert fast jeder Indikator über 100% Rendite, solche Ausreißer wirken sich dann massiv auf die Standardabweichung aus.

Daher hat für mich die Standardabweichung keinen echten Mehrwert da er bei allen bisherigen Indikatoren annähernd die selbe "Schwankungsanfälligkeit" signalisiert.

Die Balkendiagramme hingegen finde ich sehr informativ, werde die später heute Abend oder morgen mal posten. Ich denke das wichtigste kann man daran erkennen.

@trailer:

Das mit den 1/3 2/3 3/3 Investitionen wäre schon interessant, allerdings ist das ein größerer Programmieraufwand da das Programm bisher nur die 3 Zustände 100% long, flat und 100% short.

Werde ich daher erstmal nach hinten schieben. Denke darüber nach eine Art Sparplan zu implementieren, also so das man monatlich oder jährlich Geld aufs Depot einzahlt, nicht jeder hat schon einen haufen Geld sondern in der Regel spart man sich das Kapital an (dazu kann ich das Buch "der reichste Mann von Babylon" empfehlen, kernthese: spare mindestens ein zehntel deines monatlichen Einkommens und lasse das Geld für dich arbeiten (Zinsen)). Das würde auch die hohe Relevanz der ersten Jahre reduzieren, alles was momentan in den ersten Jahren passiert wirkt sich durch Zins und Zinseszins überproportional stark aus. Im Rahmen der Implementierung des Sparplans könnte ich dann noch die ein oder andere Änderung einbauen, z.B. das mit der Drittel-Regelung.

Habe nur leider nicht immer soviel zeit wie in den letzten Tagen, habe noch einen Sack voll anderer Aufgaben zu erledigen, diverse Bücher warten darauf gelesen zu werden ("Die Investmentstrategien der Profis. Erfolgreiche Methoden für Ihre Anlageentscheidungen" ist übrigens auch schon bestellt) und und und

Werde daher in den nächsten Tagen wohl etwas weniger aktiv sein (müssen), wahrscheinlich muss ich demnächst sogar mal für ein paar Wochen ganz aussetzen um mit der anderen Arbeit vorran zu kommen. Freue mich aber auch dann natürlich über eure Anregungen.

Einzeltitel kann ich leider mangels Daten nicht testen, kann mir schon vorstellen dass das lukrativ ist aber ohne Daten kann ich da leider nix machen.

Bei Rohstoffen und Währungen habe ich einige Werte, sehe da aber nicht so das Potential, aber vielleicht irre ich mich da auch...

@richinvest:

Sehr interessante Erklärungen für die Saisonstrategie. Trotzdem: Für mich bleibt die Strategie obskur, als alleinige Strategie würde ich die trotz der guten Ergebnisse nicht einsetzen, habe da kein gutes Gefühl dabei.

Ich habe beispielsweise 3 Depots:

1. "Eigener -Emerging- Sparplan" (sbroker):

Völlig stupide investiere ich alle 4 Monate einen Betrag X in aufstrebende Aktien, Branchen oder Länder: Im März jeweils in 2 Einzeltitel, im Juli in "Emerging-Country-Index-EFTs" und im November in "Emerging-Branchen"-Zertifikate oder EFTs.

Der Nominalbetrag bleibt gleich. Sind die Aktienmärkte schwach (Momentumindikator negativ), so werden 100% investiert, sind die Märkte stark, so werden nur 50% investiert und 50% bleiben zur Shortabsicherung. Wechselt der Indikator dann nach unten, so wird nix verkauft aber die Shortabsicherung wird ausgeführt, usw.... Ja, es ist Buy&Hold. Jedoch über den Cost-Average-Effect mit zusätzlich Investitionsquote und Unternehmen die, sofern ich richtig liege, noch ordentlich fundamentales Potential haben.

2. Trading-Depot (flatex):

Hebel, CFD, Strategie-Testing, spontanes, etc. Je nach Zeit bin ich investiert oder nicht. Dieses Wischiwaschi hin und her will ich nun über eine x-Tage Strategie auf verschiedene Klassen (siehe Post zuvor) in Long&Short umstellen.

3. Momentum-Strategie (volksbank-Depot):

Langweiliges Depot bei meiner Hausbank, bei dem ich fast(!)ganz stupide die Momentumstratgie von Goerke umsetzte. Habe sie um eine antizyklische Long-Komponente erweitert (schrittweise Positionsaufbau bei Index-Verlust >50% vom ATH, also bei Dax unter 4000)

Mein Bestreben, das zweite Depot zu standartisieren zeigt, dass ich in KISS den Erfolg sehe.

Denn unterm Strich arbeitet mein 1. Depot eher antizyklisch mit jährlich steigender EInzahlung, mein 3. Depot stark zyklisch mit Festbetrag und mein 2. dann hoffentlich beidseitig flexibel mit variablen Beträgen.

Außerdem beschützt mich das Vorhandensein verschiedener Depots vor voreiligen Entschlüssen. Ich brauche nicht panisch kaufen, denn im März "muss" ich eh wieder in Depot 1 handeln. Ich habe keine Angst vor massiven Abstürzen, denn mein Depot in 3 ist fast komplett flat und in Depot 2 bin ich aufgrund von Unentschlossenheit und Ahnungslosigkeit auch aktuell flat (ändert sich erst wenn die X-Tage Strategie perfektioniert ist).

Soweit ein paar Gedanken von mir.

@Player: Solltest du die Staffellung wirklich programmiert bekommen, würde ich mich natürlich riesig über ein paar Statements dazu freuen.

Beste Grüße,

trailer

@the player - beeindruckende Arbeit.

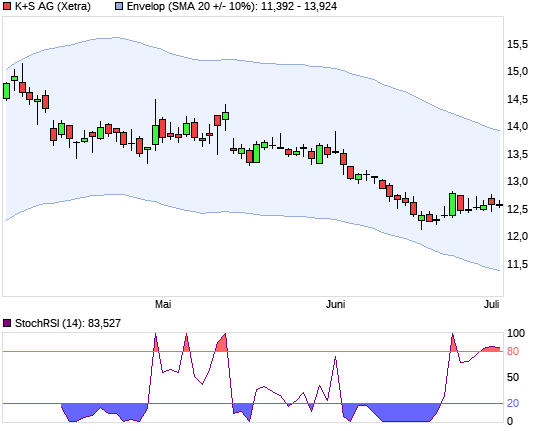

möchte nur mal darauf hinweisen, dass man durch die kombination trendfolger (goerke/200GD usw.) + StochRSI (Overbought/-sold) + Envelop (Overbought/-sold) eine beeindruckende Per. erzielen kann.

Das Problem besteht ja darin: man sucht sich einen Trendmarkt heraus und aus dem Trendmarkt die Aktien mit dem stärksten Momentum (s. R. Goerke, auf den ich hier nichts kommen lassen möchte, weil er super Arbeit macht). Logischerweise ist ein Teil des Move dann schon passé.

Daher empfehle ich in Trendmärkten nach Titeln zu schauen, die per Preisband (Envelop) und Stochastik (StochRSI liefert sehr gute Signale) in Kombination überkauft sind. Dann rein und z.b. close wenn im StochRSI überkauft angezeigt wird. Geht ultimativ gut, solange der Trend korrekt ist.

Daher ist für mich weiterhin das schwierigste die Trendbestimmung. Oben wurde bereits angesprochen, dass 200MA auch viel Unheil anrichten kann. Bis ich am 200MA bin, kann ich schon pleite sein. Was tun?

Diplomarbeit geht vor...

Ich investiere mit einem Teil meines Vermögens nach einem ähnlichen Ansatz wie der Goerke. Ich war noch im Juli 2007 voll mit 13 trendstarken Aktien aus 13 Indizes investiert. Dann dachte ich mir, dass es nicht ewig so weiter mit der Hausse weitergehen kann, und ich muss (zumindest für die Indizes) nach Ausstiegssignalen suchen. Dabei bin ich auf den RSI Momentum-Indikator gestoßen. Den RSI verwende ich in der 26er Periode im Wochenchart.

Gebe nun meine Strategie im folgenden etwas vereinfacht wieder: Für die Indizes verwendete ich Aktien-Ranglisten, aus denen dann ein Bäumchen-Wechsel-dich-Spiel der Aktien resultierte. Ich habe einen möglichen Ausstiegspunkt im RSI (Periode 26 im Wochenchart) beim Unterschreiten der 48, einen möglichen Wiedereinstiegspunkt dann 4 Punkte höher als beim Ausstiegspunkt festgesetzt. Allerdings ist dieser Ausstiegspunkt für mich nur auf den Index relevant gewesen, nicht für die trendstarke Aktie, die ich aus dem Index im Depot hielt. Alles auf Wochenschlusskurs-Basis. Sobald ein Ausstiegssignal für den Index gegeben war, habe ich bei der Aktie mit einem Trading Stopp-Loss (wieder auf Wochenschlussbasis) gearbeitet. - Summasummarum bin ich ganz gut damit gefahren, da ich seit Februar 2008 fast durchgehend 100 % im Geldmarkt investiert war. Zwischendurch (am 8. August) lag im TecDax ein Einstiegssignal (als Fehlsignal) vor. Ich kaufte Epcos. Die Aktie bewegte sich aber kaum wegen Übernahme, während dann der TecDax weiter abfiel. Am Ende konnte ich Epcos per Trading-StopppLoss sogar mit einem Gewinn von 4% am 14. November verkaufen.

Zwischen Ende September 2007 und Anfang März 2008 entwickelte sich der langsame Ausstieg aus dem Aktienmarkt. In dieser Zeit machte ich 10% Verlust. - Für verbesserungswürdig halte ich meinen Ansatz schon. Nur fehlen mir irgendwie die Ideen und auch etwas die Zeit dafür. - "Keep it simply" bleibt aber ganz wichtig für mich.

Zur möglichen Strategieverbesserung fand ich deine Bemerkung mit dem Preisband (Envelop) und Stochastik (StochRSI)sehr inspirierend. Welche Zeitebenen verwendest du?

Wie ein paar Postings weiter oben besprochen habe ich drei Depots. Die jetzt folgenden Ausführungen beziehen sich lediglich auf mein Trading-depot welches das Ziel hat, eine Differenzierung zu dem "Emergin-Buy&Hold-Sparplan", sowie der Goerke-Trendfolge darzustellen.

Das Depot hat einen Wert von ca. 5.000€. Damit ist es schwierig zu vernünftigen Gebühren in vielen Märkten aktiv zu sein. das Depot wird bei Flatex geführt (Freischaltung für CFD´s, Zertifikate, ETF, etc.). Ich kann und will langfristig max. 1 Tag pro Woche mit der Börse beschäftigt sein.

1. Differenzierung erfolgt über einen unterschiedlichen Zeithorizont im Vergleich zu den anderen Depots:

a) 1.000€ werden nach folgendem Muster auf den Dax gesetzt (Index und Reverse-Index Zertifikate).

{1,2,2,1,2,2,0,0,0,1,1,1}, sprich

01. April Long-In

01. Mai Long-Out

01. Juli Short-In

01. Oktober Short-Out & Long-In

2. Differenzierung erfolgt über Assets, die in den anderen Depots nicht berücksichtigt wurden:

b) 1.000€ Gold (metalle)

c) 1.000€ Brent Oil (energie)

d) 1.000€ Mais (farmprodukte)

Die Strategie ist die simple 200er long/short Strategie. In der Rohform werden mir zuviele Signale geliefert. Also habe ich zunächst das Signal nochmals geglättet (3,5 und 10 tagesdurchschnitte), jedoch keine Verbesserung gehabt. Dann wollte ich über Envelops (neutrale Preisbänder von +/-3% bis +/-10%) arbeiten, um eine neutrale Phase bei Kursschwingungen um die 200er Linie zu haben, auch hier keine signifikante Verbesserung. Und außerdem kann ich ja wenn überhaupt nur auf Tagesschlusskursbasis arbeiten und möchte wie eingangs erwähnt, mich eigentlich nur 1x pro Woche mit Börse beschäftigen. Daher: Ich arbeite in diesem Depot nur noch mit Wochenschlusskursen, also den Freitagsschlusskursen. Dementsprechend rede ich nicht von der 200er Tage-GD, sondern 40er Woche-GD. Sowohl Long- wie auch Short-Signale gelten erst bei Kreuzen von Wochenschlusskurs mit Wochen-GD. Man könnte jetzt Angst haben, dass man dabei viel Performance verliert....., aber ich habe es bei Gold bis 1996 mal zurückgerechnet: Bis auf 2 kleine Abweichler sind die Tages- und Wochenschluss Signale identisch. Dennoch war das Backtesting bei Gold unter Berücksichtigung von 20€ Trading-Gebühren nicht gerade lukrativ (ca5% p.a., größtes Fehlsignal bei 9,5% Verlust). Aber nochmals: Ziel ist es eine "einfache" Strategie zur Differenzierung zu verfolgen. Denn sollte das Geld aus den Renten rauslaufen und anstatt in Aktien in die Rohstoffe wollen, so möchte ich genauso dabei sein, wie auch bei "großen Chrashs" wie dem Ölpreiseinbruch. Wie üblich bei Trendstrategien liegen viele kleine Verluste und kleine Gewinne vor einem fetten Gewinntrade. Da man diesen aber dann nicht verpassen "darf", denke ich, dass meine Wochenschlusskursstrategie für mich(!!!) eine gute Lösung darstellt.

Bei weiterem vorhandenem Kapital wird wie folgt erweitert:

1.000€ EUR/USD (Währungen)

1.000€ Euro-Bund-Future ("Zinsen")

3. Differenzierung

1.000€ für "spontane" Ideen, testings, "Börsenbriefempfehlungen", oder alles weitere was mir in den Sinn kommt, aber keine der Regeln meiner 3 Depots erfüllt.

Soweit von mir.

Ich freue mich auf weitere Analysen von Player (viel Glück mit DA - in welchem Fach?) , denke aber vorerst meine "keep it simple" Strategie gefunden zu haben.

Good trades,

trailer

Die Saisonalstrategie verlangt erst im April ein handeln (long-In).

Bei den Rohstoffen siehts so aus:

Öl und Mais weit unter GD40weeks also kein Investment bis zum Kreuzen.

ABER:

Gold hat am Freitag (Wochenschlusskurs) die 856,38 (GD40weeks) genommen und mein Kaufsignal ausgelöst. Bin entsprechend der obigen Regeln über einen Indextracker mit ca. 1.000€ rein. Im Antizykliker-Thread habe ich mir heute mit metro einen kleinen Schlagabtausch geliefert. Denn es gibt auch viele charttechnische Indikatoren für einen fallen Goldpreis. Und fundamental haben wir beide gute Gründe. Spannend wurde es, als Gold heute intraday unter den Kurs sackte. Ich muss(!) also bis Freitag abwarten und Tee trinken. Mir jedoch hilft diese klare Regel, weil ich nicht in den Teufelskreis aus "soll ich´s wirklich machen oder lass ich es lieber sein" gerate, sondern strikt nach Regeln trade. Schaun wir mal, wie der Freitag-Kurs wird.

Grüße, trailer

also, ich versuche aktuell verschiedene modelle.

1. im 3 monatschart (gd20 tage, envelop 10%, stochrsi 14) dem trend entsprechend zu traden - aber ganz im ernst - wenn der trend einmal dreht und die indikatoren (zb. rs nach levy, 26 wochenschlußkurse wie goerke) 2 wochen zu langsam sind, gibt es ein richtig großes fehlsignal. aua!

aktuell kann man das problem ganz gut sehen. k+s hat ein short-signal erzeugt, trotzdem steigt der kurs weiter. mal sehen, wie weit... (bin bei 40 short)

2. das ganze im jahreschart (gd20 wochenschlußkurse, envelop 10%, stochrsi 14) - ist schon sehr viel besser, es gibt logischerweise sehr viel weniger signale, die sehr gut sind - außerdem erkennt man (hoffentlich) früher, wenn der trend dreht.

im bsp. der atx mit schönem short-signal anfang mai.

3. nebenbei habe ich aktuell noch ca. 20 verschiedene intradayprogramme laufen (nicht real, nur berechnet) mit trendfolgemodellen - grob gesagt: morgens die drei stärksten kaufen, die drei schwächsten verkaufen, abends wieder raus - annahme: die schwächen entwickeln sich schwächer als der gesamtmarkt, die starken besser als der gesamtmarkt - ist aber noch nicht gegessen, ich erzähl mal mehr, wenn ich mehr weiß (da bereitet mir auch die umsetzbarkeit noch große schwierigkeiten - über 1000 trades im jahr laut modell, da muß die perf. schon astronomisch sein, um die tradinggebühren zu decken).

4. aktuell arbeite ich an einer verbindung aus 1. und 3.: ich will morgens die drei überkauftesten aktien shorten und in den drei überverkauftesten long gehen. dafür mache ich mir gerade gedanken über eine mögliche verbindung von rsistoch und envelop bzw. differenz zum gd, sodass man morgens per rangliste long oder short geht. ist aber noch etwas komplizierter, vor allem, weil ich noch nicht genau weiß, wie ich die beiden werte mathematisch verknüpfen soll.

so long, viel erfolg

Hört sich interessant an was ihr hier so postet, konnte es aber nur überfliegen, mal sehen ob ich am Wochenende auch nochmal was beisteuern kann.

@hanzomat79:

Die Antizyklische Strategie die überkauftesten zu shorten und andersherum halte ich für sehr risikoreich, siehe VW Aktie da hätte es x Tage in Folge herbe Verluste gegeben beim shorten, je nach Intstrument sogar Totalverlust an einigen Tagen.

Aber für eine Langfriststrategie muss man ja nicht kurzfristig die "perfekte" strategie entwerfen.

Börse ist nicht alles - und ich find es sau cool, dass du deine Erkenntnisse hier teilst. Also viel Erfolg bei deiner Arbeit und mach weiter so. gruß, trailer

nicht ganz in der Versenkung verschwindet, stelle ich hier mal einen Link zu einem pdf-Paper rein, das eine Momentumstrategie für den langfristigen und geduldigen Investor vorstellt. Verfasser könnte der Goerke sein, der oben in den Postings 152 und 159 schon mal erwähnt wurde: