2022 QV-GDAXi-DJ-GOLD-EURUSD-JPY

Zumindest die 50P hätt ich gern wieder.

Jetzt essen und später entweder Stop nachziehen, schließen wenn zu knapp oder ärgern das die nächsten 50P weg sind...

"In einem trüben Börsenumfeld schöpfen Anleger durch kurzzeitige Erholungsphasen oftmals neue Hoffnung. Seema Shah von Principal Global Investors warnt jedoch vor mangelnder Nachhaltigkeit der "Bärenmarkt-Rallys".

• Kurzzeitige Entspannungsmomente

• Warten auf Signale der Fed

• Weitere Leitzinserhöhungen erwartet

Zahlreiche Belastungsfaktoren

Derzeit haben Investoren am Markt mit einigen Belastungsfaktoren zu kämpfen. So wütet der Krieg in der Ukraine bereits seit fast sechs Monaten, hohe Inflationsraten, steigende Zinsen und die Angst vor einer Rezession drücken die Stimmung zusätzlich. Dennoch schlagen die Indizes in einem trüben Marktumfeld auch immer wieder mal deutlich nach oben aus. Was hat es also mit diesen "Bärenmarkt-Rallys" auf sich?

Volatile Handelsphasen

Seema Shah, Chefstrategin bei Principal Global Investors, erklärt die kurzzeitigen Aufwärtsbewegungen laut "Institutional Money" als kurzzeitige Entspannungsphasen, die dann durch entmutigende Wirtschaftsdaten aber wieder ein jähes Ende finden. Ähnliche Ausschläge habe es auch in Bärenmärkten in den Jahren 1973 und 1974, 2001 bis 2003 sowie 2008 und 2009 gegeben. Alleine in diesem Jahr identifizierte Shah bis August fünf dieser Bärenmarkt-Rallys.

Erholung dürfte "kaum nachhaltig" sein

In einer Kundenmitteilung, auf die sich "NBC" bezieht, erklärte die Strategin, dass kurzzeitige Signale, wie zuletzt die US-Inflationsdaten oder starke Arbeitsmarktdaten für die Verbraucher "durchweg positiv" seien. "Mit dem Beschäftigungsbericht […], der einen immer noch sehr starken Arbeitsmarkt zeigt, scheint es, als ob die US-Wirtschaft ein Goldlöckchen-Szenario erreicht hat", so Shah. Für ein vollständiges Aufatmen sei es jedoch noch zu früh. "Nicht nur, dass der Arbeitsmarkt zweifellos immer noch angespannt ist, auch das Lohnwachstum ist unangenehm stark", zitierte "Investment Week" die Chefanalystin. "Die US-Notenbank hat viel zu tun, um genügend Spielraum zu schaffen, um den Preisdruck zu verringern." Zwar wurde das Jobniveau von vor der Corona-Pandemie wieder erreicht, die Fed dürfte die Füße aber noch nicht stillhalten. "Genau wie die bisherigen vier Rallys in diesem Jahr wird auch die aktuelle Rally kaum nachhaltig sein", so Shah.

Signale der US-Notenbank erwartet

Daran werde sich auch nichts ändern, bis die Währungshüter ausreichend Signale gesendet haben, ist sich die Expertin sicher. "Man muss immer die großen Geschütze auffahren", betonte sie im Interview mit "Bloomberg". "Wir brauchen eine Rede von Powell. Solange er nicht spricht, kann die Marktrally weitergehen. Mit Momentum kann man es weit bringen. Ich glaube nicht an die Nachhaltigkeit dieser Rally, aber kann sie noch weitergehen? Ja."

Inflation weiterhin auf "unangenehm" hohem Niveau

Auch werde die Inflation der Einschätzung der Expertin zufolge weiterhin auf "unangenehm" hohem Niveau bleiben: "Die Haushalte werden leider weiterhin die starke Belastung ihrer Budgets durch den erhöhten Preisdruck spüren", so Shah laut NBC. Im Zuge dessen werde die Fed auch den Leitzins weiter anheben. Eine Anhebung um 75 Basispunkte durch die US-Notenbank im September sei der Strategin zufolge "fast beschlossene Sache". "Die Zinsen steigen auf über 4 Prozent", prognostizierte sie laut Investment Week.

Neutrale Einstellung gegenüber Aktien

Bärenmark-Rallys würden auch das Investitionsverhalten bei Principal Global Investors beeinflussen, so Shah gegenüber Bloomberg. So habe man sich gegenüber Aktien in den Sommermonaten "neutral" positioniert, sei US-Staatsanleihen und Verbriefungsanleihen gegenüber aber positiv eingestellt. "Die Inflation ist immer noch ein Problem. Man muss sehen, dass sich das Wachstum verlangsamt", lautete die Einschätzung der Expertin.

Da die Fed ihren Fokus auf die Senkung der Inflation setzt, dürfte das Wirtschaftswachstum Shah zufolge weiter ins Stocken geraten, was wiederum eine Neubewertung der derzeitigen Marktsituation zur Folge hätte. "Das Jahr 2022 zeigt sich als typischer Widerhall vergangener Bärenmärkte - einschließlich der hoffnungsvollen und doch unvermeidlich ernüchternden vorübergehenden Rallys", zitierte Institutional Money die Analystin. "Bis sich die Fundamentaldaten verbessern, sollten Anleger nicht zu viel Vertrauen auf steile, aber leider nur vorübergehende Bärenmarktrallys setzen." "

da wird "noch" nichts fallen, und wenn dann käme das (zumindest für heute gedacht) einem wunder gleich.

und mit fallen meine ich mehr als 20/30 pünktchen .

auch im überkauften modus kann der markt noch eine weile weiter ansteigen.

es ist eine monsterrallye am laufen und da wird das pferd einfach geritten bis es tot ist.

man sollte erst shorten wenn die chancen gut dafür sind.

spx 4225 erst dann 4150 ....

zuviel fantasterei derzeit

wenn die memme aktien schon wieder sprießen hat die fed noch zu tun

"Aus Europa werden morgen unter anderem Swiss Life und Uniper die Geschäftsbücher öffnen. Aus den USA meldet Cisco Systems Zahlen für das abgelaufene Quartal.

Wichtige Termine

- Verarbeitendes Gewerbe (Auftragsbestandsindex und Reichweiten) Deutschland, Juni 2022

- BIP Euro-Zone Q2, erste Schätzung

- US Einzelhandelsumsatz, Juli

- Fed veröffentlicht das Protokoll der Zinssitzung vom 26. und 27. Juli 2022

Chart: DAX®

Widerstandsmarken: 13.770/13.900/14.100 Punkte

Unterstützungsmarken: 12.870/13.010/13.100/13.300/13.350/13.500 Punkte

Der DAX® hat bei 13.850 Punkten zunächst ein Zwischenhoch gebildet und damit eine Widerstandszone zwischen 13.850 und 14.100 Punkte errichtet. Die Kraft der Bullen hat in den zurückliegenden Tagen nachgelassen. Neue Aufwärtsimpulse sind erst oberhalb von14.100 Punkten zu erwarten. Solange diese Zone nicht überwunden ist, besteht das Risiko eines Rücksetzers bis 13.500 Punkte."

DAX®in Punkten; Tageschart (1 Kerze = 1 Tag)

Betrachtungszeitraum: 16.04.2021 – 16.08.2022. Historische Betrachtungen stellen keine verlässlichen Indikatoren für zukünftige Entwicklungen dar. Quelle:tradingdesk.onemarkets.de

DAX®in Punkten; Wochenchart (1 Kerze = 1 Woche)

Betrachtungszeitraum: 17.08.2014– 16.08.2022. Historische Betrachtungen stellen keine verlässlichen Indikatoren für zukünftige Entwicklungen dar. Quelle:tradingdesk.onemarkets.de

BAT hat heute Zahltag

Sabra H. heute mit dem RD

BHP meldete gestern Rekordzahlen

65% Gewinn Marge

Nettogewinn steigt um 39%

Abschlussdivi 1,75 USD.....gesamt 3,25 USD....+die Woodside Aktien.....

DOW....unter 33.800 liegt der kritische Punkt

S&P....hier ist dieser um 4320 rum angesiedelt

€uro....1,022.....gut abzusichernde Shortmarke

WTI...weiter down??....dagegen spricht das sinkende Volumen, sowie negative Divergenzen...über 89,3 ergibt sich ein Potential bis 94,5

BTC...warten auf Vola....Wale schlagen bei 24k vermehrt zu

Gold hat über 1780/84 weiterhin das Potential, auf 1840 zu steigen

Good trades@all

Trout

Wirtschaft: Japan Maschinenbestellungen unter Prognose aber auf hohem Niveau weiterhin - Importe u Exporte auf Rekordniveau, Tag bei Potter #9654 - nachhaltig investieren bei tuorT obig ..

Politik u Ges.: Gazprom droht mit Winterzuschlag bei Gas um 60%, Putin macht US f den Krieg in UKR verantwortlich ..

Meine CFD Trades derzeit:

GDAXi long, SI 13850

DOW long, SI 34000

Nikkei long, 28900

EURUSD long

USDJPY short

Gold long

ÖlBrent long

ST u GT

https://de.investing.com/economic-calendar/

Aktie ist aber noch auf der Watchlist und ich lese die Kommentare dazu. Wir haben zuletzt einen schönen Anstieg gesehen; Momentum kam auf als man lesen konnte, dass Hedgefondsmanager Michael Burry alle Aktien verkauft hat mit einer Ausnahme: The Geo Group. Da ist allerdings m.E. Vorsicht angebracht. Die veröffentlichten Daten sind lagging und die Situation kann sich jederzeit ändern .

Weshalb gab´s zuletzt also den Anstieg? Anfang August wurden Zahlen veröffentlicht, die über den Erwartungen lagen, aber auch immer noch unter Vorjahr lagen.

Was m.E. den größten Impact hatte, ist m.E. dass die US-Zinsen gefallen sind. GEO ist weiterhin stark verschuldet und profitiert Top-Down betrachtet natürlich von fallenden Zinsen. Ob das auch fundamental so ist, ist eine andere Sache. GEO versucht scheinbar eine Umschuldung. In den nächsten Jahren auslaufende Anleihen zu 5,xx% Zinsen wurden bis in das Jahr 2028 verlängert mit einem Zinssatz von 10,xx %. Das bedeutet also, dass sich die Zinslast erhöhen wird, für diese Anleihen sogar verdoppeln wird.

Ziel des Managements ist die Verschuldung weiter zu reduzieren. Seit 2020 wurden rd. 350 Mio. Schulden abgebaut. M.E. ist ein weiterer Abbau von deutlich über einer Milliarde notwendig um eine ordentliche Bilanzstruktur hinzubekommen. Ähnlich wie bei CSX dann. Bedeutet, dass es hier keine Rückkäufe und Dividenden geben kann. Noch für einige Jahre. Die Aktie wird also extrem zinssensitiv bleiben und das bei tendenziell rückläufigen Umsätzen. Die Aktie ist also weder eine Valueaktie noch eine Wachstumsaktie. Warum muss man die dann haben? Fazit: Anstieg des Kurses zum Ausstieg nutzen. Nur eine Empfehlung. Die Verantwortung für die Entscheidungen am Markt muss jeder selbst übernehmen.

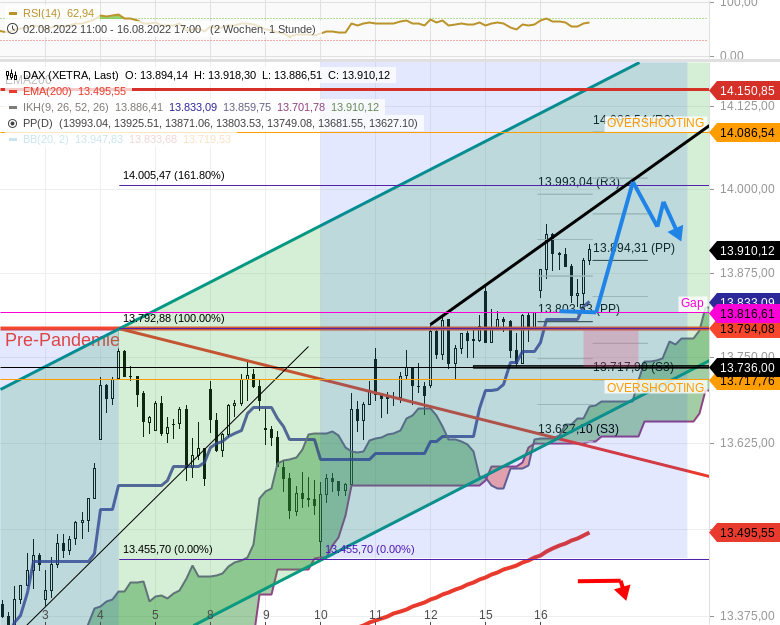

"Basiswert/ aktueller Vortagesschlusskurs: XETRA DAX 13910

DAX Vorbörse ~13940

VDAX NEW: 22,03 %

aktuelle Widerstände: 14005 (161 % Ext) + 14086(Pivot R3) / + 14150 (EMA200/ Tag) + 14490(SMA200/ Tag)

aktuelle Unterstützungen: 13910/13905/13898/13894 + 13817/13795+ 13736/13717(Pivot S3) / + 13550

DAX Prognose

- Im DAX Tageskerzenchart liegt oberhalb von 13455 ein Aufwärtstrend vor.

Der DAX hat zusätzlich die Chance, das Pre-Pandemie-Hoch von Februar 2020 bei 13795 hinter sich zu lassen.

Gestern handelt der DAX ganztägig über der Horizontale 13795.

Der DAX stieg bis 13947, schloss dann die Kurslücke bei ~13817 und kletterte am Nachmittag erneut Richtung des Ziels 14005, was sowohl im XETRA Handel als auch in der Nachbörse noch nicht erreicht wurde. - Erwartung für heute: Der DAX kann oberhalb von 13795 agierend noch das Ziel 14005 erreichen. Es ergibt sich aus der vom 2.8. - 10.8. absolvierten Flagge (161 % Extension).

- Am heutigen Tag fällt der DAX wahrscheinlich temporär bis ins 4-fach Cluster 13910/13905/13898/13894, was sich u.a. aus dem FDAX Verlauf des gestrigen Abends ergibt, und steigt dann bis 14000/14005.

- Ob heute schon die 200 Tage Linie bei ca. 14150 bereits ein Ziel sein kann ist fraglich, da sich der DAX gern am runden Tausender aufhalten lässt. Auszuschließen ist es nicht.

- Ein DAX Rückfall unter 13795 zeigt eine kleine DAX Schwäche an. Dieser Eindruck verstärkt sich unter 13736. In diesem Fall könnte der DAX heute aber nur bis 13717 (Tages Pivot S3) fallen, so dass ein Rückfall unter 13736 zum Fehlsignal mutieren würde.

- DAX erweitert:

- Bei größerer Stärke steigt der DAX in den nächsten Tagen bis zur 200 Tage Linie (EMA200) bei ca. 14150.

- Bei größerer Schwäche erreicht der DAX in den nächsten Tagen die Wolkenoberkante bei 13550.

- Ein größerer DAX Trendwechsel findet unter 13455 statt.

Viel Erfolg an einem sicheren Ort!

Rocco Gräfe "

Dax XETRA, Stundenkerzenchart

Chart auf Tradingplattform Guidants öffnen

DAX Tageskerzenchart, XETRA, vereinfachte Darstellung

Chart auf Tradingplattform Guidants öffnen

Quelle: DAX - Tagesausblick: Über 13795 aufwärts bis... | GodmodeTrader

" Wichtige Termine:

14:30 – US: Einzelhandelsumsätze Juli

20:00 – US: FOMC - Sitzungsprotokoll

Intraday Widerstände: 1,0181 + 1,0191 + 1,0222 + 1,0243 + 1,0255 + 1,0271 + 1,0276 + 1,0294 + 1,0342

Intraday Unterstützungen: 1,0155 + 1,0129 + 1,0122 + 1,0107 + 1,0072

Rückblick: Nach weiteren Verlusten im gestrigen Vormittagshandel und der Ankunft am Support bei 1,0122 – 1,0129 USD drehte die Stimmung und es kam zu Kursgewinnen. Angekommen am Widerstandscluster bei 1,0181 – 1,0191 USD stoppt jedoch diese technische Gegenbewegung.

Charttechnischer Ausblick: Im morgendlichen Handel versucht sich das Währungspaar erneut an dieser Hürde, allerdings bisher ohne Erfolg. Gelingt es im Tagesverlauf nicht, 1,0191 USD nachhaltig zu knacken, so dürften die Bären nicht lange auf sich warten lassen. Folglich würde es sich bei den gestrigen Kursgewinnen lediglich um eine temporäre Erholung in einer Abwärtsbewegung handeln und erneut müsste mit einem Abdriften auf die Kursziele 1,0155, 1,0122 – 1,0129 und 1,0107 USD gerechnet werden. Wird jedoch der Anstieg über 1,0191 USD erzielt, wäre damit der Weg für eine weitere Erholung Richtung 1,0222 USD geebnet. Auf der Terminseite gelten Wirtschaftsdaten aus den USA sowie das FOMC-Sitzungsprotokoll als mögliche Impulsgeber im Tagesverlauf."

EUR/USD - Stundenchart

Chart auf Tradingplattform Guidants öffnen

EUR/USD - Tageschart

Chart auf Tradingplattform Guidants öffnen

Quelle: EUR/USD-Tagesausblick - Bleiben die Euro-Bären motiviert? | GodmodeTrader

"Brent Crude Oil Future

Kursstand: 94,53 USD

Intraday Widerstände: 97,56+102,56+109,69

Intraday Unterstützungen: 90,20

Rückblick

Der Ölpreis Brent setzte die Abwärtsbewegung auch am Dienstag fort. Dabei kam es zu einem deutlicheren Rücklauf unter die Unterstützung bei 96,00 USD.

Charttechnischer Ausblick

Auf der Unterseite sind weitere Abgaben bei Brent jederzeit möglich. Nach dem Rückfall unter 96,00 USD können auf Sicht der kommenden Handelstage auch 90,20 USD erreich bar werden. Hier bieten sich neue Chancen für die Bullen. Erst der Ausbruch über die 97,56 USD sowie das Verlassen des mehrtägigen Abwärtstrends bieten größere Chancen auf der Oberseite."

Brent-Öl-Chartanalyse (Tageschart)

Chart auf Tradingplattform Guidants öffnen

Brent-Öl-Chartanalyse (Stundenchart)

Chart auf Tradingplattform Guidants öffnen

Quelle: BRENT ÖL-Tagesausblick: Verkaufssignal setzt sich durch | GodmodeTrader

"Entscheidende Hürde genommen?

Gebetsmühlenartig hatten wir in den letzten Tagen beim DAX® immer wieder die Bedeutung der Marke von 13.800 Punkten betont. In diesem Dunstkreis hatten die deutschen Standardwerte in der Vergangenheit in schöner Regelmäßigkeit wichtige Hochs ausgeprägt. Gestern gelang dem Aktienbarometer dann endlich der Sprung über diese Hürden. Damit sollte der Startschuss für ein Ausschöpfen des Kursziels aus der seit Ende Juli vorliegenden inversen Schulter-Kopf-Schulter-Formation von 14.400 Punkten gefallen sein. Knapp oberhalb dieses Anlaufziels steckt die 200-Tages-Linie (akt. bei 14.491 Punkten) einen weiteren wichtigen Widerstand ab. Der gestrige Ausbruch gibt Traderinnen und Tradern zudem die Gelegenheit, ihre Stopps engmaschig nachzuziehen. Die eingangs beschriebene Schlüsselzone sollte der DAX® zukünftig nicht mehr unterschreiten. Unter strategischen Gesichtspunkten gilt es dagegen vor allem die Haltezone bei rund 13.300 Punkten zu beachten. Hier fällt die Nackenlinie der o. g. S-K-S-Formation mit diversen Hochs der jüngeren Vergangenheit sowie der langfristigen Glättung der letzten 200 Wochen (akt. bei 13.266 Punkten) zusammen."

DAX® (Daily)

Quelle: Refinitiv, tradesignal² / 5-Jahreschart im Anhang

5-Jahreschart DAX®

Quelle: Refinitiv, tradesignal²

Quelle: Börsentäglich kostenloser Technische- /Chart-Analysen zu DAX® & Co. - HSBC Zertifikate

"Beide Male ging es scharf runter, 2018 um ziemlich genau -20 % und 2020 sogar um etwa -35 %. Und beide Male kam es danach zur V-Erholung. Dies hatte auch seine (guten) Gründe.

2018 war die US-Notenbank geldpolitisch zu restriktiv und "crashte" den Markt. Als sie das bemerkte, kam quasi an Heiligabend der U-Turn, die 180°-Wende in der Geldpolitik. Daher fing sich der Markt und stieg anschließend deutlich.

Ähnlich, nur noch extremer, war es 2020. Die Covid-19-Pandemie kam für alle ziemlich überraschend. Da die Staaten ihre Wirtschaft zum Schutz ihrer Bürger lahmlegten, kam es zum "Crash". Die Geldpolitik reagierte darauf mit einer so noch nie da gewesenen geldpolitischen Lockerung. So hätte man seinerzeit im Jahr 1929 auch reagieren müssen und es hätte die damalige Weltwirtschaftskrise wohl nicht gegeben.

Anschließend blieb die Geldpolitik der Fed zu lange locker, aber hinterher lässt sich natürlich immer schlau daher reden. Immerhin hat die Fed ihren Fehler - wenn auch spät - erkannt und dann konsequent gehandelt. Anders als beispielsweise die EZB, aber auch das ist ein anderes Thema. Worum es mir eigentlich geht, ist Folgendes:

2018, 2020, 2022 - die Unterschiede in der Geldpolitik

2018 hat die Fed einen Fehler gemacht, in dem sie die Geldpolitik zu sehr gestrafft hat. Sie hat den Fehler erkannt und wurde wieder locker. Darum kam es zur V-Erholung.

2020 war 2018 hoch zehn. Zwar war die Fed nicht zu straff in ihrer Geldpolitik. Aber die Covid-19-Pandemie kam über die Welt. Darauf reagierten fast alle Staaten der Welt, natürlich auch die USA. Die Fed erkannte die Probleme und wurde in ihrer Geldpolitik ultralocker. So kam es zu einem ganz großen V.

Genau darin liegt aber jetzt der Unterschied. Die Fed betreibt eine Straffung ihrer Geldpolitik. Dadurch ging es auch im ersten Halbjahr 2022 stark down. Nun aber wetten die Anleger darauf, dass die Fed mit ihrer Straffung nahezu fertig ist und bald wieder locker wird. Sie sehen die Situation also ähnlich wie 2018 und 2020.

Wirtschaft kann nicht ausreichend abkühlen, um das Inflationsziel zu erreichen

Das kann, wenn alles perfekt läuft, natürlich so kommen. Die Wahrscheinlichkeit hierfür ist aber leider gering. Durch die irren Wetten der Bullen wird sie zudem noch geringer.

Denn wie bitte soll die Wirtschaft abkühlen, wenn a) der Arbeitsmarkt nach wie vor "very hot" ist und die Anleger mit der durch sie initiierten Kursrally die Financial Conditions zuletzt wieder deutlich gelockert haben. Das ist schlicht und einfach nicht möglich, es widerspricht dem gesunden Menschenverstand.

Das zeigten auch die Daten zuletzt. Ja, die Verbraucherpreise sind gesunken, sie steigen jetzt aufs Jahr hochgerechnet "nur" noch mit +8,5 %. Ja, die Daten von Juni auf Juli waren richtig gut, denn da gab es gar keine Inflation mehr (+0,0 %).

Nur: Die Lebensmittelpreise stiegen beispielsweise immer noch mit aufs Jahr hochgerechnet über +14 %. In letzter Konsequenz hat quasi nur der fallende Ölpreis, der Energie (und das Tanken) günstiger gemacht hat, für diese "guten" Daten gesorgt. Ohne den fallenden Ölpreis hätte es ganz anders ausgesehen.

Jetzt kann der Ölpreis natürlich weiter fallen. Er war ja zuvor auch stark gestiegen. Grundsätzlich zeigt ein fallender Ölpreis jedoch meistens auch wirtschaftliche Probleme an. Aber schieben wir das mal beiseite. Halbiert sich der Ölpreis nochmal, könnte auch die Inflation in den USA noch deutlich weiter sinken.

Trotz allem wird aber ein fallender Ölpreis allein nicht ausreichen, die US-Inflation wieder auf das Ziel der Fed von etwa zwei Prozent zurückzubringen. Bisher ging ich davon aus, dass die Anleger an der Zinsfront schon zu viel eingepreist hätten, aber QT unterschätzen würden. QT wird von der Fed jedoch leider gar nicht voll umgesetzt, was ein Vabanquespiel ist. Denn es mag kurzfristig die Märkte stützen, aber zerstört längerfristig das Vertrauen in die Fed.

Aktienmarkt preist unrealistisch niedriges Zinsniveau ein

Inzwischen muss ich jedoch davon ausgehen, dass an der Zinsfront eher zu wenig eingepreist wurde. Selbst wenn sich der Ölpreis nochmal deutlich nach unten bewegen würde, dürfte die Inflationsrate in den USA bestenfalls auf vier bis fünf Prozent sinken. Demnach bräuchte es auch einen Leitzins, eine Fed Funds Rate, von vier bis fünf Prozent. Sobald die Anleger das merken, wird es kritisch.

Alternativ könnte die bisherige geldpolitische Straffung natürlich auch noch stärker wirken als ich denke. Wäre das jedoch der Fall, würde es gefährlich. Denn hält die Fed dann zu lange an ihrem geldpolitisch hawkischen Kurs fest, würde sie die US-Wirtschaft in eine härtere Rezession schicken, verbunden mit Deflation. Mit Geld drucken würde man auch aus dieser deflationären Krise kommen, keine Frage. Aber sowas dauert in der Regel seine Zeit. Obwohl nach dem "Corona Crash" sehr stark und sehr schnell gehandelt wurde, kam es eben erst einmal zu diesem Crash. Erst einige Wochen später begann dann die V-förmige Kurserholung.

NAS100

Chart auf Tradingplattform Guidants öffnen

Im vorliegenden Fall wird die Fed kaum so stark und so schnell handeln können. Am Ende würde sie zwar wieder gewinnen, aber bis dahin kann es einige Wochen oder sogar Monate dauern. Die Anleger an der Börse wetten jedoch heute schon darauf, dass es a) überhaupt dazu kommt sowie b) die Fed dann doch sehr stark/sehr entschlossen und vor allen Dingen sehr schnell handeln wird. Das kann man natürlich tun, letztlich ist Börse immer Spekulation (auf die Zukunft) und diese Spekulation ist legitim. Allerdings stellt sich eben auch die Frage, wie wahrscheinlich das ist. Zumal die FOMC-Mitglieder zuletzt quasi täglich die Anleger gewarnt haben und weiter warnen, dass sie nicht zu euphorisch sein sollten.

Die Fed agiert dieses Mal anders als 2018 und 2020

Anleger scheinen also erst noch begreifen zu müssen, dass das Regime der US-Notenbank in 2022 ein anderes ist wie 2018 oder 2020. Seinerzeit hatte die Fed eine größere Korrektur (2018) selbst verschuldet bzw. über Nacht eine veritable Krise ("Covid-19-Pandemie") an der Backe. Beide Male konnte sie stark und schnell handeln. Dies wird 2022 so eher nicht funktionieren.

Kommt es zu keiner Krise, kann die Fed problemlos ihren Kurs der geldpolitischen Normalisierung (Straffung) durchziehen.

Kommt es jedoch zu einer Krise, mag sie geldpolitisch etwas weniger hawkish werden. Aber wie möchte man den Amerikanern, die zuletzt unter der hohen Inflation gelitten haben, einen erneuten U-Turn zur "Rettung" der Wall Street verkaufen. Das wird kaum funktionieren.

Aber klar, man kann das anders sehen und darauf "wetten". Wie eingangs erwähnt, gewinnt man dann im Zweifel den Jackpot. Wenn aber nicht, wird man - sofern man nicht rechtzeitig rauskommt - viel Geld oder sogar alles verlieren.

Ein Tief am Aktienmarkt fehlt noch!

Ich gönne den Bullen ihre derzeitige Freude und ihre Gewinne. Aber zu euphorisch sollte man nicht werden. Denn das Regime der US-Notenbank ist dieses Mal ein anderes als 2018 oder 2020. Wenn die Anleger dies erkennen... ist es für Gewinnmitnahmen wohl zu spät. Dann kann es nämlich im Zweifel sehr schnell (down) gehen. Ich denke unverändert, dass der Mann mit dem Hammer nochmal kommen muss - und wird. Ein Tief fehlt nämlich noch. Optimalerweise läge dies um 10.000 Punkte im Nasdaq-100 Index.

Ob ich am Ende richtig liege oder nicht, wird uns der Markt und die Zeit zeigen. Wenn dem aber so sein sollte, ist eins auch klar: Dieses nächste, noch fehlende, Tief sollte man kaufen. Auch ich bzw. wir - im TAK - werden das tun!!

Ansonsten aber bleibt es dabei, dass man sich zurzeit den irren Bullen ("Rinderwahnsinn") keinesfalls in den Weg stellen sollte. Sonst wird man überrannt.

An der Börse geht es am Ende zudem nie um Recht haben oder nicht, sondern um Geld. Es nützt wenig, wenn man mit Shorts alles verzockt hat - und der Markt dann, wenn man nichts mehr hat, doch noch crasht. Dann hat man am Ende zwar Recht, aber trotzdem kein Geld mehr.

John Maynard Keynes formulierte das so: "Märkte können länger irrational bleiben als Du liquide!" "

Quelle: US-Aktienmarkt: Was Anleger noch begreifen müssen | GodmodeTrader