► Rohstoff-Thread

Mit einem Rutsch ging es in der letzten Woche bei Öl- und Erdgasaktien nach unten. Wir hatten im Rohstoff-Report (Dienstagsausgabe) schon darauf hingewiesen, dass Gewinnmitnahmen ratsam sind. Öl- und Erdgasaktien verloren im Schnitt um 13 Prozent, als der Ölpreis um 8 Prozent einbrach. Das zeigt eigentlich nur, dass es auch immer wieder zu scharfen Kursrückgängen kommen kann, wenn die Kurse zu heiß gelaufen sind. Es bedeutet aber nicht das Ende der steigenden Preise an den Ölmärkten. Immer noch stehen große Teile der Ölförderung im Golf von Mexiko still. Und immer noch sind eine Hand voll Raffinerien in den USA so stark beschädigt, dass sie noch Wochen kein Benzin oder Heizöl herstellen werden. Die Hoffnung auf eine starke Herbstentlastung am Energiemarkt könnte jedenfalls enttäuscht werden, da die sonst im Herbst anfallende Überschussproduktion nicht zur Auffüllung der Lager für den Winter genutzt werden kann. Die Lager werden nun entleert, weshalb es zu einer Verknappung bei Erdgas und Heizöl im Winter kommen kann. Bei Benzin wird das nicht so sehr befürchtet, da die verbrauchsstarke Sommerzeit zu Ende ist. Daher sind die Preise für Heizöl (-5%) und Erdgas (-3,7%) nicht so stark gefallen, wie die von Benzin (-21%).

Gruß Moya

Liebe Leserinnen und Leser, Spätestens an der Tankstelle wird klar, dass der starke Anstieg des Ölpreises beinahe für Jedermann/-frau massive Auswirkungen im Portemonnaie hinterlässt. Obwohl sich der Ölpreis derzeit auf historischen Höchstständen befindet, deutet einiges darauf hin, dass noch weitere Verteuerungen des "schwarzen Goldes" bevorstehen. Das Zertifikat des heutigen Tages ist ein geeignetes Instrument, um von den derzeit hohen Preisen für Energieträger zu profitieren. Der von Goldman Sachs kreierte GSCI Energy Excess Return Index ist ein Subindex des Rohstoffindex GSCI Hauptindex. Er bildet die Entwicklung von Terminkontrakten auf die Rohstoffe West Texas Intermediate (WTI) Rohöl, Brent Crude Rohöl, bleifreies Benzin, Heizöl, Gasöl und Erdgas ab. Seit Beginn des Jahres 2000 ist der Index etwa um 190% gestiegen. Goldman Sachs bringt derzeit ein Bonuszertifikat auf diesen Index auf den Markt. Das Zertifikat mit 6-jähriger Laufzeit, ISIN: DE000GS0CEG6, kann noch bis 15.4.05 zu 100 Euro je Zertifikat gezeichnet werden. Nach Beendigung der Zeichnungsphase wird der dann aktuelle Indexwert fixiert. Ausgehend von diesem Startwert wird der Bonuslevel bei 150% liegen, die Barriere wird voraussichtlich bei 60% angesiedelt werden. Das Zertifikat ist währungsgesichert und daher gegen EUR/USD-Schwankungen immun. Sofern der Index während der Laufzeit des Zertifikates niemals um 40% oder mehr fällt, erhält man zum Laufzeitende zumindest 150% des eingesetzten Kapitals zurück. Der Anreiz zum Kauf solch eines Zertifikates besteht mitunter auch darin, dass der Index sogar um 30% schwächer notieren "darf"; und dennoch stellt sich ein Ertrag in Höhe von 50% ein. Wenn der Index jedoch um mehr als 50% zulegen kann, partizipiert der Inhaber dieses Zertifikates zu 100% an dessen weiteren Kurssteigerungen. Verdoppelt sich der Indexstand bis zum Laufzeitende des Zertifikates, dann streift man mit diesem Zertifikat eine 100%-ige Rendite ein. Wenn der Kurs des Energieindex die Barriere einmal berührt, erlischt das Recht auf die Bonuszahlung. Am Laufzeitende wir das Zertifikat zum dann aktuelle Indexstand gemäß Bezugsverhältnis getilgt. Wer die Meinung vertritt, dass der Wert des GSCI Energy Excess Return Index nach unten hin deutlich abgesichert sein sollte, wird in diesem Zertifikat gute Chancen auf attraktive Erträge erkennen. Beste Grüße Sebastian Hell Sehr stabile Kassapreise für Live Cattle, die gemessen an dem unter Fleischhändlern viel beachteten „5 area weighted average price“ um 3,26$ gegenüber der Vorwoche und 5,41$ gegenüber dem Vorjahr zulegen konnten, gaben einen positiven Grundton in den Handel. Zusätzlich waren die Großhandelspreise für Beef der Qualitätsgattung Choice und Select sehr freundlich und konnten zwischenzeitlich wieder zulegen. Momentan steht Choice bei 141,22$ wohingegen das leicht minderwertigere Select Beef bei 129,89$ pro Zentner steht. Sehr interessant war am letzten Mittwoch die Nachricht, dass 663 Loads (Ladungen) an „boxed beef“ (vakuumverpacktes Rindfleisch) verkauft wurden. Dieser Wert war ein absoluter Rekord der in den letzten Monaten in dieser Größenordnung noch nicht aufgetaucht ist. Auch in den Folgetagen lag die Nachfrage nach boxed beef immer noch bei 386 bzw. 199 Loads. Ich nehme an, dass die etwas zurückgegangenen Preise bei Choice und Select, die am Mittwoch nur noch bei 137,12$ bzw. 123,56$ notierten zu Panikkäufen geführt haben. Die Großhändler ergriffen wahrscheinlich die Gelegenheit am Schopf und bauten ihre Lagerbestände deutlich auf, aus Angst vor weiter steigenden Preisen. Solange die Kurse für Rind zulegen ist diese Lagerhaltung auch in Ordnung. Allerdings bin ich überzeugt, dass das gesamte aufgekaufte Fleisch wieder auf den Markt geworfen wird, sobald die Rinderpreise nachgeben. Die Großhändler können es sich sicherlich nicht leisten auf abgewerteten Vermögensgegenständen in ihren Lagern zu sitzen und zuzusehen wie die Choice und Select Preise weiter abgeben. Die eben bei den Hogs erwähnte Gefahr von einer zu hohen Rate an „Spielern“ im Markt ist bei Feeder- und Live Cattle mehr präsent denn je. Bei Live Cattle haben wir sogar einen OI der alles der vorangegangenen Monate in den Schatten stellt. Für das bessere Verständnis möchte ich den Begriff Non Reportables schnell näher definieren. Diese Händlergruppe besteht aus Spekulanten (Privatanleger, Hobbytrader, etc.) die nur kleine Positionen in den einzelnen Futures handeln und deswegen den von der CFTC erforderlichen Meldebestand an Futureskontrakten nicht erreichen. Feeder Cattle bewegt sich inzwischen wieder entlang seines oberen BBs und zeigt damit keine Anzeichen von Schwäche. Vor allem die Tatsache, dass der Dezember Future auf einem neuen Kontrakthoch steht. Dürfte neue Käufer locken da keine Widerstände mehr lokalisierbar sind. Bei Live Cattle treffen die selben Aussagen wie bei Feeder Cattle zu. Fazit: Erste Schätzungen des Schadens der Überschwemmungen in Louisiana sprechen davon, dass die NYBOT etwa eine halbe Million Säcke an Kaffee in den Lagerhäusern der Stadt ausmustern wird. Ich denke nicht, dass diese Schätzung übertrieben ist, da auch mehrere ortsansässige Röster davon sprachen, dass die Qualität der grünen Bohnen deutlich vermindert wurde und deswegen den strengen Kriterien des New York Board of Trade (NYBOT) nicht mehr entspreche. Weitere Meldungen waren schwere Überflutungen in Teilen des zentralamerikanischen Kaffeeanbaugebietes. Verursacht durch Hurricane Stan gingen erhebliche Regenfälle in Mexiko und El Salvador nieder. Des weiteren brach in dem letzteren der beiden Länder auch noch ein Vulkan aus, der mit größter Sicherheit den entstandenen Schaden der Kaffeepflanzen vergrößert hat. Die CoT Daten weisen weiterhin auf eine übertrieben bärische Stimmung unter den Non Coms hin. Fazit: 14% Chance mit Goldman Sachs-Rohstoff-Expresszertifkaten! Die meisten führenden Rohstoffanalysen gehen davon aus, dass der Ölpreis in den nächsten Jahren nicht nachhaltig fallen wird. Für Anleger, die auf Sicht der nächsten ein bis drei Jahre zumindest von leicht steigenden Ölpreisnotierungen ausgehen, bietet Goldman Sachs zwei neue Expresszertifikate auf den GSCI-WTI Crude Oil (Excess Return)ER-Index und den GSCI Energy ER-Index an. Der Crude Oil-Index basiert auf der Wertentwicklung von an der NYMEX gehandelten West Texas Intermediate-Rohöl (WTI) Terminkontrakten. Der Energy-Index beinhaltet Kontrakte auf WTI-Rohöl, Heizöl, unverbleites Benzin, Erdgas, Brent-Rohöl, Gasöl, wobei WTI-Rohöl mit 39% am höchsten gewichtet ist. 30 – 35% Sicherheitspuffer bei 14% Zusatzchance pro Jahr Die währungsgesicherten Expresszertifikate mit maximal dreijähriger Laufzeit sind mit Sicherheits-puffern in Höhe von 30 bzw. 35% ausgestattet. Befindet sich der Wert des Crude Oil-Index am Laufzeit-ende nicht um mehr als 30% und jener des Energy-Index nicht um mehr als 35% im Minus, so werden die Zertifikate bei Tilgung zumindest zum Anfangspreis von 100 Euro zurückbezahlt. Notieren die Indizes zu Laufzeitende im Minus, jedoch oberhalb der Schwellen, dann erfolgt die vollständige Rückzahlung des investierten Kapitals. Erst bei Indexständen zu Laufzeitende unterhalb der jeweiligen Schwellen werden die Zertifikate gemäß dem tatsächlich erlittenen prozentuellen Kursrückgang getilgt. Im Falle einer positiven Kursentwicklung der Indizes winkt bereits nach einem Jahr die vorzeitige Rückzahlung des eingesetzten Kapitals. Wenn die Indexstände am ersten Stichtag (17.7.06) auf oder oberhalb der Anfangspreise von 555,51 Punkten (Energy-Index) oder 1081,17 Punkten (Ölindex) liegen, dann beträgt die Rückzahlung beachtliche 114% des eingesetzten Kapitals. Wird das Anfangsniveau erst am zweiten oder am dritten Stichtag erreicht, so erhöht sich die jährliche Zusatzzahlung um weitere 14%. Die maximal mögliche Rendite, die mit diesen Zertifikaten erzielt werden kann, liegt somit bei 42%. Die Zertifikate mit maximaler Laufzeit bis 15.7.08, können bereits jetzt in Stückelungen von etwa 100 Euro gehandelt werden. Das GSCI WTI Crude Oil ER-Index-Zertifikat hat ISIN-Code: DE000GS0GJY9, beim GSCI Energy ER Index-Zertifikat lautet der ISIN-Code: DE000GS0GJR3. Fazit: Diese Expresszertifikate bieten Anlegern, die sich der derzeit gängigen Marktmeinung weiter ansteigender Energiepreise anschließen, mit Chance auf eine Rendite von 14% pro Jahr durchaus attraktive Gewinnchancen. Auch die Sicherheitspuffer in Höhe von 30 und 35% könnten Anleger mit durchschnittlicher Risikofreude auf der Suche nach überproportionale Verdienstmöglichkeiten dazu bewegen, diese Zertifikate etwas genauer unter die Lupe zu nehmen.

Interessant ist außerdem, dass sich die brutto Longpositionen seitens der Non Reportables bei Feeder Cattle deutlich erhöht hat. Dies belegt zusätzlich meine Vermutung, dass mehr und mehr Klein- und Kleinstspekulanten den Markt betreten und wir uns wahrscheinlich dem Ende der Blase bald nähern werden.

Man sollte bei Rindfleisch abwarten bis sich ein deutlicher Bruch des Aufwärtstrends ergibt und dann erst neue Shortpositionen eröffnen. Kurzfristig könnte es durchaus noch etwas höher gehen, da sehr viele Trendsysteme Kaufsignale in den letzten Tagen erhalten haben. Des weiteren notiert Mais immer noch im Bereich der zwei Dollar und ist deswegen extrem günstig.

Jedoch dürfte der schrittweise Kursgewinn bald dazu führen, dass einige ihre Shortpositionen decken müssen.  Obiger Spreadchart des Dezember 05 und März 06 Futures zeigt, dass der Abstand zwischen den beiden Kontrakten deutlich geringer wurde. Nachdem der Spread in den letzten Wochen einen Boden gebildet hat, bewegt er sich wieder nach oben und signalisiert damit eine zunehmende Nachfrage nach Kaffee. In Anbetracht der Saisonalität die ebenfalls auf einen Nachfrageschub aufgrund der höheren Winternachfrage weist, ist dies nicht verwunderlich.

Obiger Spreadchart des Dezember 05 und März 06 Futures zeigt, dass der Abstand zwischen den beiden Kontrakten deutlich geringer wurde. Nachdem der Spread in den letzten Wochen einen Boden gebildet hat, bewegt er sich wieder nach oben und signalisiert damit eine zunehmende Nachfrage nach Kaffee. In Anbetracht der Saisonalität die ebenfalls auf einen Nachfrageschub aufgrund der höheren Winternachfrage weist, ist dies nicht verwunderlich.

Ich bin für die nächsten Wochen sehr bullisch für Kaffee gestimmt und erwarte mir deutliche Kursanstiege dieses Rohstoffes.

Die Energie-Informations-Agentur (internationale Energiebehörde internationale Energiebehörde EIA) in den USA rechnet in diesem Jahr mit einem durchschnittlichen Rohölpreis von 58 Dollar. Im nächsten Jahr werde der Preis bereits durchschnittlich bei 64-65 Dollar liegen, so die EIA.

Ein Drittel der Rohölförderung und 21 Prozent der Erdgasförderung im Golf von Mexiko werden noch bis weit in den Dezember dieses Jahres hinein ausfallen. Die Lagerbestände bei Benzin sollen über die verbrauchsschwache Herbstzeit zwar ansteigen. Doch drohe ein ungewöhnlich kalt erwarteter Winter dieses Polster mehr als aufzubrauchen, so die Experten. Sie rechnen mit einer geringeren Produktion von Benzin in den Wintermonaten und danach mit einer Verknappung in den Lagern im Frühjahr. Dann werde es saisonal zu einer höheren Nachfrage durch den wieder stärker einsetzenden Reiseverkehr kommen.

Die EIA geht ferner Ende Dezember davon aus, dass alle durch die Hurrikans „Katrina“ und „Rita“ beschädigten Raffinerien an der Golfküste wieder in Betrieb gehen werden. Die volle Förderkapazität bei Erdöl und Erdgas werde jedoch erst Ende März 2006 wiederhergestellt sein.

Gruß Moya

Nachdem die Ölpreise, aber auch die Aktien der großen Ölgesellschaften, deutlich zurückgekommen waren, haben sie sich in der vergangenen Woche immerhin wieder um ca. 4% erholt. Das zeigt vor allem, dass Öl und Gas mehr und mehr zu „Spielball“ von Spekulanten werden.

Die Realität deutet jedenfalls nicht auf Preissenkungen hin. Die US Gasproduktion, die im wesentlichen Golf von Mexiko liegt, scheint immer noch zu 2/3 ihrer Kapazität stillzustehen. Das gleiche gilt für die Ölförderung im Golf. Wenn der Notstand trotzdem nicht ausgerufen wurde, so liegt das an der verbrauchsschwachen Jahreszeit. Es wird nicht mehr klimatisiert, noch nicht geheizt und weniger mit dem Auto herumgefahren.

Beruhigt hat auch die Internationale Energiebehörde IEA, die zur Zeit von einem Rückgang des Verbrauchs ausgeht. Was sollte sie denn auch anderes tun! Sie will doch auch vermeiden, dass Speku! lanten den Markt durcheinander bringen. Wer aber genauer hinhört, wird dann doch zu dem Ergebnis kommen...

Gruß Moya

Alles deutet darauf hin, dass die KAFFEE-Nachfrage deutlich schneller wächst als erwartet!

Mehr noch: Das Gros der Produzenten ist auf diese Entwicklung denkbar schlecht vorbereitet. Sie erinnern sich: Wir hatten Ihnen die braunen Bohnen schon einmal im Frühling ans Herz gelegt: Nicht zum Trinken, sondern als Gewinnbringer über ein Hebelzertifikat der ABN Amro. Vor dem zwischenzeitlich deutlichen Kurseinbruch hatten wir Sie rechtzeitig auf Gewinnmitnahmen hingewiesen. Gute Wetterbedingungen in den Hauptanbaugebieten hatten die Preise gedrückt. Nun drängt sich ein Neueinstieg geradezu auf, denn auf der Weltkaffeekonferenz im brasilianischen Salvador rechneten viele Händler mit einem Engpass, die aktuelle Weltproduktion deckt nicht den Verbrauch. Allein in Brasilien, mit 40 Prozent Weltmarktanteil der größte Produzent, wächst der Verbrauch jeden Monat um 100 000 Sack. Das Amazonasland ist schon jetzt der zweitgrößte Verbraucher weltweit. Sc! hon in fünf Jahren könnte Brasilien die USA überholen und die Pole-Position als Grande Nation der Kaffeetrinker einnehmen. Das ist aber nur einer von vielen Gründen, die weiter steigende Kaffeepreise nahe legen. Denn:

Viele Produzenten haben wegen der niedrigen Preise der vergangenen Jahre ihre Anbauflächen verringert!

Auch hier ist Brasilien wieder das Paradebeispiel: Derzeit pflanzt man die aromareichen Bohnen noch auf zwei Millionen Hektar an – das sind fast 30 Prozent weniger als noch vor wenigen Jahren. Auch die wachsende Kaffee-Lust in Asien, Russland und Osteuropa gilt als Garant tendenziell steigender Preise. Die Hersteller reagieren derweil nur langsam auf die wieder steigenden Preise. Zu groß ist die Angst der verschuldeten Bauern, dass sich diese Entwicklung wieder umkehren könnte. Zudem verunsichern die wegen der extrem niedrigen Vorräte höher geword! enen Preisschwankungen. Die Folge: Szenekenner rechnen frühestens ab d er Ernte 2007/2008 mit einer steigenden Produktion. Selbst diese Prognose erscheint uns zu optimistisch. Umsetzen lassen sich weitere Avancen der Kaffeepreise nach wie vor mit Zertifikaten aus dem Hause ABN Amro. Ein gutes Chance-Risikoverhältnis weist aktuell das Mini Long-Zertifikat mit dem Finanzierungslevel bei 68 Dollar auf:

Mit einem Hebel von 3,20 verdienen Sie an teurerem Kaffee gleich mehr als dreifach!

Damit können Sie auch mögliche Preisaufschläge im Einzelhandel oder in den Bistros und Restaurants genussvoll kompensieren, Zum Hintergrund: Das Finanzierunglevel entspricht dem Basispreis bei traditionellen Optionsscheinen. Die Finanzierungskosten bestehen aus Zinsen abzüglich der eventuell anfallenden Dividenden, die Ihnen angerechnet werden. Dadurch entfällt das Aufgeld. Durch diese Verrechnung erfolgt auch eine tägliche Anpassung der Finanzierungsle! vel um die Finanzierungskosten. Die Stop Loss bei diesem Zertifikat liegt bei 73,19 US-Cents und wird basierend auf dem veränderten Finanzierungslevel am 15. eines jeden Monats festgelegt. Sie zahlen also nur die Finanzierungskosten, die Sie tatsächlich in Anspruch nehmen.

Aktuell notiert der zugrunde liegende Kaffee-Terminkontrakt bei 98,90 USc, so dass Sie einen komfortablen Puffer haben, um auch größerer Schwankungen aussitzen zu können. Wie bei ABN Amro üblich, läuft das Mini Long Kaffeezertifikat endlos. Die Spanne zwischen An- und Verkauf ist mit 0,15 Euro nicht gerade niedrig, bei diesem exotischen Basiswert aber noch angemessen (WKN ABN0C9).

Gruß Moya

Flink dem Gegenüber ein kleines Zuckertütchen zugesteckt, so weist Jim Rogers auf einen der bedeutendsten Wachstumsmärkte hin. Der erfahrene Anlageexperte wird seit Jahr und Tag nicht müde, auf das enorme Potenzial der Rohstoffe hinzuweisen. Und er behält damit seit Jahr und Tag recht.

Beispiel Gold: Einmal mehr erreicht das Edelmetall Anfang Oktober einen Höchststand mit 475 US-Dollar. Damit notiert die Feinunze erneut auf einem 16-Jahres-Hoch, nachdem ihr Preis zwischenzeitlich wieder ein wenig gefallen war. Beispiel Öl: 60 Dollar kostet inzwischen der Barrell Rohöl.

Die hohen Preise schlagen sich auch in den Rohstoffaktien nieder. Ein Plus von gut 100 Prozent erwirtschaftete der Rohstoffindex Dow Jones Stoxx 600 Basic Resources binnen dreier Jahre. Der MSCI Welt, der Index für Standardaktien weltweit also, schaffte dagegen nur knapp 24 Prozent. Und auch auf ein halbes Jahr berechnet enteilt die durchschnittliche Rohstoffaktie der Standardaktie.

In den Augen der meisten Anlageprofis ist das nur eine der Stärken von Rohstoffen. Sie sorgen nämlich auch für eine bessere Diversifikation im Portfolio. "Gold hat eine relativ geringe Korrelation mit anderen Assetklassen wie etwa Anleihen oder Aktien" erklärt Richard Davis, Fondsmanager und Direktor für Rohstoffe bei Merrill Lynch.

Das gilt aber auch für andere Rohstoffe. Hintergrund: Sie haben eine spezifische Faktorsensitivität, das heißt, sie reagieren auf Faktoren wie Inflation anders als zum Beispiel Aktien. Und dementsprechend unabhängig entwickeln sie sich von anderen Anlageklassen.

Zu Anfang war die Rohstoffgeschichte eine Goldgeschichte. Wie beim Merrill Lynch Fonds World Mining Fund, der zu 8 Prozent aus Goldaktien besteht. Das ist weit mehr, als sich nur auf den Goldpreis zu konzentrieren, erklärt Davis. Zum einen hat das Management die Möglichkeit, auf Unternehmen zu setzen, die Goldminen suchen, zum anderen kann es jene kaufen, die die Minen ausbeuten. Das kann im demokratischen Australien geschehen, aber auch in unruhigen Ländern wie Angola.

Kein Wunder also, wenn politische Aspekte für solche Fonds wichtig sind. "Darum bauen wir ein gut diversifiziertes Portfolio auf, damit uns negative politische Entscheidungen nicht negativ erwischen." Diversifikation bedeutet für die meisten Fondsmanager, auch abseits der ausgetretenen Wege nach spannenden Rohstoffgeschichten zu suchen. Das Team um Wolfgang Mayr zum Beispiel verwaltet den VCH Expert Natural Ressources. Und ist nicht nur bei Aktien von Goldunternehmen, sondern auch unter den anderen Edelmetallen, Öl und Rohstoffen aus den Bereichen Wasser- und Forstwirtschaft fündig geworden. "Besser eine breite Streuung", kommentiert das Fondsmanagement diese Entscheidung.

So ganz einfach ist die Hinwendung zu anderen Rohstoffen allerdings nicht immer. Zwar sind die wirtschaftlichen Eckdaten jener Materialien, die noch nicht im Fokus des Anlegerinteresses stehen, gut. Silber notiert auf einem Mehrjahreshoch, Coltan wird dringend zur Mobiltelefonherstellung benötigt.

Von den Soft Commodities, den weichen Rohstoffen also, ganz zu schweigen. Zucker zum Beispiel wird in vielen Ländern als Treibstoffersatz genutzt. Brasilien verbrennt bereits heute schon die Hälfte der heimischen Zuckerproduktion in PKW-Motoren - als Bioethanol, einem Alkohol, der von den Brasilianern Àlcool genannt wird.

Aber auch die herkömmliche Nutzung von Zucker verspricht weiteres Aufschwungpotential. Denn der Süßstoff, so die Analystenmeinung, wird immer dann gefragt, wenn der allgemeine Wohlstand steigt. Genau das ist in Indien und China der Fall. Dort entwickelt sich langsam eine konsumfreudige Mittelschicht. Diese Entwicklungen beobachtet auch das Team um den Vermögensverwalter Jens Ehrhardt sehr genau. "Allerdings ist es oft schwierig, solche Aktien zu bekommen", erklärt Eberhard Weinberger von der Vermögensverwaltung Dr. Jens Ehrhardt Kapital. "Zum einen, weil diese Unternehmen vielfach nicht börsenotiert sind, zum anderen, weil sie oftmals wenig liquide sind." Und das kann den Einstieg großer Fonds vereiteln, da diese bei jeder Transaktion die Kurse solcher Aktien empfindlich beeinflussen würden.

Und in den letzten Jahren ist viel Geld in die Rohstofffonds geflossen. Fonds wie etwa der M&G Global Basics zum Beispiel bündeln inzwischen Anlegergelder im Wert von über einer Milliarde Euro. Und so bleiben die Soft Commodities in aller Regel den Zertifikaten vorbehalten, die einen dementsprechenden Index mit Futures nachbauen, ohne Aktien kaufen zu müssen. "Doch mittelfristig sind diese Soft Commodities auf jeden Fall ein Thema", so noch einmal Weinberger.

Diversifikation beinhaltet aber nicht notwendigerweise die Einbeziehung der weichen Rohstoffe. Sie funktioniert auch entlang der Wertschöpfungskette. In Ehrhardts DJE Gold & Ressources finden sich zum Beispiel Aktien von Hochtief. Der Baukonzern "ist Mutter der australischen Leighton, dem Weltmarktführer im Contract Mining."

Die Streuung puffert gegen unliebsame Überraschungen an der Börse ab. Die Kehrseite der Streuung über verschiedene Themen demonstriert beispielsweise der Activest Aktien Rohstoffe. Peter Königbauer verwaltet den Fonds nahe am CRX-Index, der breit über verschiedene Rohstoffarten streut. Über fünf Jahre gehörte er damit zu den besten Rohstofffonds. Doch seit einem halben Jahr zieht ihm die Konkurrenz auf und davon. "Andere setzen den Fokus zum Beispiel auf Energie". Und konnten damit vom starken Anstieg des Ölpreises überproportional profitieren.

Eine weitere Ursache für Unterschiede in der Wertentwicklung liegt in der Währung. Die meisten Rohstoffaktien stammen aus Ländern fernab der Europäischen Union und werden dementsprechend in fremden Währungen gehandelt. Sei es also der US-Dollar, der australische Dollar oder auch der südafrikanische Rand; alle diese Fremdwährungen bringen ein Währungsrisiko in die jeweiligen Portfolios hinein.

Das Risiko kann sich auch einmal bezahlt machen und sich in zusätzlicher Wertentwicklung niederschlagen. Steigt der Dollar im Vergleich zum Euro, legt auch der dort anlegende Fonds zu, ohne dass der Wert der Aktien dort notwendigerweise hat ansteigen müssen. Es sei denn, der Fondsmanager sichert dieses Risiko ab. Zur Unzeit gesetzt, kostet der Währungshedge dann Performance. Wie im Falle des Activest-Fonds, der zu gut 50 Prozent währungsgehedgt ist.

Über die Zukunft dieses Marktsegments sind sich die Experten dennoch einig. Weiter aufwärts soll es gehen. Das beginnt beim Gold, "das erst seit vier bis fünf Jahren in einer Rally ist", erklärt Davis von Merrill Lynch. "Das ist ein kurzer Zeitraum, vergleicht man es mit den bisherigen Bullen- und Bärenmärkten des Goldes."

§

Derzeit ist das Angebot vieler Rohstoffe auf absehbar Zeit limitiert. Denn die Investitionen in Minen, Förderanlagen und Fabriken waren in der Vergangenheit schwach. Auf der anderen Seite steht die steigende Nachfrage. Sie kommt aus China und anderen asiatischen Ländern, erklärt das Management des VCH-Fonds, "aber auch aus arabischen Ländern mit hohem Bevölkerungswachstum". Jim Rogers, der Rohstoff-Guru, scheint tatsächlich Recht zu behalten.

Artikel erschienen am Di, 18. Oktober 2005

Obwohl die Ölpreisrally in den vergangenen Wochen etwas ins Stocken geraten ist, wird auch in Zukunft mit höheren Ölpreisen zu rechnen sein. Wer von solch einem Anstieg überdurchschnittlich profitieren will, aber auch bei einem Rückgang des Ölpreises positive Renditen erzielen möchte, könnte sich etwas genauer mit dem neuen SG-Öl Schmetterlings Zertifikat auseinandersetzen. Als Basiswert dieses Zertifikates fungiert der Brent Crude Oil-Future.

200% Partizipation bei Kursanstieg werden bei 100% Ertrag gedeckelt

Wenn der Ölpreis in Form des Futures wieder Fahrt aufnimmt, dann partizipiert der Anleger mit dem Schmetterlingszertifikat zu 200% an diesen Wertsteigerungen. Notiert der Ölpreis zu Laufzeitende des Zertifikates, also in 5,5 Jahren, beispielsweise um 40% höher als zum Feststellungszeitpunkt, dann wird das Zertifikat mit 180 Euro zurückbezahlt. Bei 200 Euro ist allerdings ein Cap eingezogen, der die maximale Auszahlung limitiert. Somit errechnet sich für den Inhaber des Zertifikates ein optimaler Kursanstieg von 50%, da das Zertifikat in diesem Fall und bei allen Kursen darüber, mit dem Höchstbetrag getilgt würde. Legt der Ölpreis in den nächsten 5,5 Jahren um mehr als 50% zu, kann dem gemäß nicht mehr mit der Partizipationsrate von 200% kalkuliert werden, da auch ein 70%-iger Kursanstieg die Auszahlung von 200 Euro zur Folge hätte.

Bei 55% des Ausgangswertes hört der Schmetterling zu flattern auf

Das Angenehme an Schmetterlingszertifikaten ist ja gerade der Umstand, dass man auch bei nachgebenden Kursen des Basiswertes zu den Gewinnern gehören kann. Auf Grund der verdoppelten Gewinnchancen nach oben hin wäre ein Kursanstieg natürlich lukrativer als ein Kursrückgang. Im Falle eines Ölpreisrückganges erwirtschaftet man mit diesem Zertifikat einen unmittelbaren Gewinn in Höhe des prozentuellen Rückganges. Fällt der Ölpreis z.B. um 30%, so wird der Wert des Zertifikates am Ende bei 130% liegen.

Wie bereits erwähnt, sind die Gewinnchancen bei einem Kursanstieg des Ölpreises doppelt so hoch wie bei nachgebenden Kursen. Bei einem Kursrutsch werden die Anlegernerven auch deshalb mehr beansprucht, da bereits bei der einmaligen Berührung der Marke von 55% des Ausgangswertes die Schmetterlingswirkung vorbei ist. In diesem Fall wird das Zertifikat am Laufzeitende gemäß dem dann aktuellen Preis des Brent Crude Oil-Futures getilgt.

Das SG-Öl Schmetterlings-Zertifikat, ISIN DE000SG24EP4, Laufzeit bis 9.5.11 kann noch bis 28.10.05 mit 100 Euro plus 1% Ausgabeaufschlag gezeichnet werden.

Fazit: Vor dem Kauf des SG-Ölschmetterlings-Zertifikates geht man auf jeden Fall von weiter in Bewegung bleibenden Ölpreisnotierungen aus. Steigende Kurse wären aus Sicht des Ertragspotenzials und der zunehmenden Distanz zur Barriere auf jeden Fall wünschenswerter als fallende Kurse. Deshalb eignet sich das Schmetterlings-Zertifikat in erste Linie für Anleger, die von steigenden Ölpreisnotierungen ohne der Gefahr eines allzu starken Kursrückschlages ausgehen.

Beste Grüße

Sebastian Hell

! Marktausblick und Kommentar: GoldWie von mir in meiner letzten Goldmarktanalyse erwartet, lieferte der Goldfuture ein charttechnisches Fehlsignal. Der Dezember Future brach zunaechst auf Intraday Basis aus seiner trendfolgenden Formation aus und versuchte mehrmals den Widerstand der oberen Dreieckskante zu ueberwinden. Dieses Vorhaben gelang den Bullen allerdings nicht, weswegen der Future am Mittwoch der letzten Woche deutlich nachgab und auch in den Folgetagen weiter an Wert verlor.

Desweiteren wurden die erwähnten Hochpunkte am oberen Bollinger Band ausgebildet, was ein weiteres Indiz für einen bevorstehenden Abwärtstrend sein duerfte. Aus Sicht der Candles hat sich am Dienstag und Mittwoch der letzten Woche ein “Bearish Engulfing” gebildet, welches als ernstzunehmendes Verkaufssignal angesehen werden kann.

Sobald der Gold Dezember Future auch noch das mittlere BB unterschreitet, sind alle Weichen für eine zukünftige Abwärtsbewegung gestellt worden.

Die CoT Daten von letzten Freitag zeigen bei den Non Commercials eine weitere Ausweitung der brutto Longpositionen. In Anbetracht des Fehlsignals im Goldfuture ist es nicht verwunderlich, wenn ein baldiger Sell Off einsetzen würde. Die meisten Marktteilnehmer rechnen immer noch mit einer Fortsetzung des Aufwärtstrends und halten deswegen an ihren Positionen noch fest. Sobald sich allerdings am Markt die Erkenntnis durchsetzt, dass eine Korrektur aufgrund der starken Aufwärtsbewegung der letzten Wochen bevorsteht, werden sich die Verkaufsorders häufen.

Einer der Hauptfaktoren die derzeit immer wieder mit einem steigenden Goldpreis in Verbindung gebracht werden, ist eine steigende Inflation in den U.S.A. Erst vor kurzem wurde bekannt, dass die annualisierte US Inflation bei 4,7% liegt und damit dem höchsten Wert seit 14 Jahren entspricht. Ausserdem war im September ein Anstieg der Verbraucherpreisinflation um 1,2% zu verzeichnen, was dem stärksten Zuwachs seit 25 Jahren entspricht.

Jedoch muss noch hinzugefügt werden, dass sich die Kernrate auf Monatssicht nur um 0,1% erhoeht hat, was unter den Ewartungen der Volkswirtschaftler von 0,2% bis 0,3% liegt. Die Kernrate setzt sich aus dem gesamten Warenkorb der normalen Inflationsberechnung abzüglich der volatilen Lebensmittelwerte sowie des Energiesektors zusammen. Somit kann man sagen, dass der Inflationsanstieg ausschliesslich auf den Anstieg der Rohölpreise sowie teilweise auch auf die Preisanstiege bei den anderen Rohstoffen zurueckzuführen ist. Folglich muss ein fallender Ölpreis zu einer rückläufigen US Verbraucherpreisinflation führen, was anschliessend auch dem Hauptargument der Goldbullen den Wind aus den Segeln nehmen würde.

Des weiteren werden meiner Meinung nach diese Inflationssorgen deutlich mehr dem US Dollar als dem Goldpreis helfen. Zumindest auf einer kurzfristigen Sicht von drei bis vier Monaten. Der Grund fuer meine These ist, dass die U.S.A. gezwungen sind ihren Zinssatz weiterhin schrittweise anzuheben. Momentan haben wir in den U.S.A. einen Leitzins von 3,75% wohingegen in der Eurozone nur 2% zu verzeichnen sind. Diese enorme Zinsdifferenz wird meiner Meinung nach in den naechsten Monaten dazu führen, dass verstärkt US Dollars ge- und Euros verkauft werden. Viele internationale Investoren leihen sich ihr Geld in Europa und legen es anschliessend in den U.S.A. zu einem deutlich höheren Zinssatz an. Dieses Vorgehen wird in der Fachsprache als “Carry Trade” bezeichnet. Erst wenn die EU damit beginnt ihren Zins zu erhöhen, was meiner Meinung nach frühestens im Frühjahr des nächsten Jahres passieren wird, sind alle Weichen für einen starken Euro sowie starken Goldpreis gestellt.

Fazit:

Ich halte weiterhin an meiner kurzfristig baerischen Einstellung für den Goldpreis fest und erwarte eine Korrekturbewegung bis auf etwa 430$/440$. Die Carry Trades dürften dem US Dollar auf Sicht der nächsten Monate zu einem weiteren Erstarken verhelfen und diesen damit zu einem grossen Belastungsfaktor für den Goldpreis machen. Des weiteren rechne ich mit deutlich fallenden Ölpreisen die einerseits den Goldpreis schwächen, gleichzeitig aber dann auch den US Dollar stärken werden.

Seit seinem Tiefstpunkt bei 6,70$ konnte Silber im Dezember Future deutlich zulegen und markierte ein Intraday High bei ueber 7,90$. Anders als jedoch der Gold Future konnte Silber keine neuen 17 Jahreshochs erreichen und blieb deutlich unter seinen Hoechststaenden bei ueber 8$ zurueck. Obwohl sich seit September ein Aufwaerstrend ausbilden konnte, denke ich, dass das Ende dieses Trends langsam gekommen ist. Die naechste wichtige Unterstuetzungszone liegt nun bei 7,70$, dem ehemaligen Hochpunkt von Anfang Juni.

Aehnlich wie bei Gold hat sich hier ebenfalls am oberen BB eine Top Umkehrformation gebildet die ebenfalls ein “Bearish Engulfing” darstellt.

Ein Blick auf die CoT Daten der Non Coms mahnt zusätzlich zur Vorsicht.

Ein Blick auf die CoT Daten der Non Coms mahnt zusätzlich zur Vorsicht.Die Nichtkommerziellen Haendler sitzen auf einer enorm grossen Position, die das letzte Mal in dieser Höhe im Juni 2005 zu finden war. Ein Vergleich dieses Datums mit dem obigen Chart zeigt, dass anschliessend ein rasanter Absturz bis auf 6,90$ folgte. Obwohl ich diesmal nicht unbedingt davon ausgehe, dass wir die 7$ noch einmal von unten sehen werden, ist ein Rebound bis auf 7,10$ durchaus im Bereich des Möglichen.

Fundamental interessant war in der letzten Woche die Nachricht, dass die Silver Users Association (SUA) inzwischen dazu drängt, den bevorstehenden Silver ETF von Barclays Capital zu stoppen. Die SUA wurde 1947 gegründet und repräsentiert mehrere Konsumenten sowie auch Produzenten dieses Metalls. Unter den Mitgliedern besteht nun die Befürchtung, dass ein ETF der mit etwa 130 Millionen Unzen “gefilled” werden muss, den Preis von Silber derart in die Höhe ziehen wuerde, dass die gesamte Weltwirtschaft Schaden nehmen koennte.

Ich bin davon überzeugt, dass es diesen ETF (Exchange Traded Fund = Fund der an der Boerse gehandelt wird und den Preis von Silber 1:1 nachvollzieht) niemals geben wird. Der Grund ist die oben erwaehnte Tatsache, dass 130 Millionen Unzen benötigt werden damit der Fund komplett gedeckt ist. Diese Menge entspricht gegenwaertig einem Fünftel bis Sechstel der weltweiten Jahresproduktion. Der Preis wuerde in ungeahnte Höhen schiessen und Werte jenseits der 15$ Marke erreichen. Obwohl dieses Szenario der Traum aller Silberbullen ist, denke ich, dass sich die SEC (US Boersenaufsicht) ueber diese Preisexplosion im klaren ist und deswegen auf keinen Fall ihr “Okay” fuer eine Genehmigung geben wird. Des weiteren werden auch die Manipulatoren (sollte es sie denn geben) ihre Beziehungen und Kontakte spielen lassen, damit der ETF ausser Kraft gesetzt werden wird.

Fazit:

Kurzfristig bin ich fuer Silber baerisch eingestellt und rechne wie bereits oben erwähnt mit einer deutlichen Korrektur der Preise. Langfristig bin ich von höheren Preisen überzeugt, rechne allerdings nicht damit, dass der ETF hierzu einen Beitrag leisten werden kann. Am wahrscheinlichsten ist immer noch, dass das überirdische Silber weltweit kontinuierlich abnimmt und dadurch in ein paar Jahren ein massiver Versorgungsengpass eintreten wird. Meiner Meinung nach ist ein grosser Lieferausfall der einzige Grund wie die Manipulatoren ihre Kontrolle über den Markt verlieren können. Denn wenn es kein Silber am Markt mehr gibt, das sie verkaufen können, dann werden die Kurse letztendlich massiv explodieren. Solange es allerdings Möglichkeiten gibt, wie die Manipulatoren eine höhere Nachfrage verhindern können werden sie es letztendlich auch tun.

Von Kanaldeckel-Dieben und Gewinnmitnahmen bei Gold

Wie geht es weiter?

Bei den Metallen ging es in der vergangenen Woche wieder heiß her. Bei Kupfer sorgte ein Rückgang der Lagerbestände in Shanghai erneut für Kaufdruck, wenngleich der Ausbruch auf ein Allzeithoch von Fonds zu sofortigen Gewinnmitnahmen führte. Genauso bei Aluminium. Der Markt bleibt weiterhin nervös. Die Meldung aus den USA über einen deutlichen Rückgang der Industrieproduktion dürfte temporär den Bären in die Hände spielen.

Die Bullen hingegen spielen die China-Karte – dort stieg das Wirtschaftswachstum wieder stärker an, als zuvor erwartet. Allen Unkenrufen zum Trotz kann von einer Abkühlung der chinesischen Wirtschaft nicht die Rede sein. Das Land saugt alle Metalle wie ein Staubsauger auf, um seine hungrige Industrie versorgen zu können. Da verwundert eine Nachricht der Polizei aus Shanghai nicht sehr. Man kann es kaum glauben, aber Diebe klauen in den Städten Chinas Kanaldeckel, Ampeln und! sogar ganze Telefonzellen und verkaufen sie an die Schmelzereien, die sie dafür reichlich entlohnen. Ein eindrucksvolleres Beispiel für den schier unbremsbaren Hunger Chinas nach Rohstoffen kann man wohl kaum mehr finden.

Ebenso ereignisreiches zu berichten gibt es bei Eisenerz. Dort meldete Rio Tinto eine um 18 Prozent ausgeweitete Produktion im dritten Quartal. BHP Billiton will nun ein Projekt starten, um seine Eisenerz-Produktion in Australien deutlich auszuweiten. Es gibt allen Grund dazu: Die chinesische Nachfrage ist wie geschildert unersättlich. Ungeachtet der seitwärts gerichteten Dollarentwicklung fiel der Goldpreis in der letzten Woche ab. Das ist aber hauptsächlich auf technische Faktoren zurückzuführen, da die Spekulanten im Markt stark auf der langen Seite des Marktes engagiert waren. Das wird immer als Kontraindikator gedeutet und führte nun tatsächlich zu Verkäufen. Der Inflationsdruck, der sich in den USA, aber wohl auch in Europa weit! er aufbaut, dürfte den Bullen in den nächsten Wochen jedoch ein tragen des Argument in die Hände spielen.

Gruß Moya

Geht die Rohstoff-Rallye weiter?

Quelle: http://www.rohstoff-trader.de

Seit nunmehr rund vier Jahren befinden sich die Kurse zahlreicher Rohstoffe in einem kaum für möglich gehaltenen Höhenflug. So konnte sich beispielsweise der Rohölpreis von Ende 2001 bis heute mehr als verdreifachen. Gold erfuhr im gleichen Zeitraum eine Wertsteigerung von gut 75 Prozent, Silber sogar mehr als 80 Prozent. Und auch beinahe alle Basismetalle erzielten zum Teil deutlich dreistellige prozentuale Kurszuwächse. Angesichts solcher Performancezahlen fragen sich viele Marktteilnehmer derzeit, ob wir gegenwärtig am Scheitelpunkt eines „normalen“ Rohstoffzyklus oder am Beginn eines so genannten „Superzyklus“ stehen.

Langfristig steigende Nachfrage!

Letztlich wird dies die Zeit zeigen, aber die Argumente für einen Superzyklus sind überzeugend! In der jüngeren Geschichte gab es im Wesentlichen zwei Rohstoff-Superzyklen: Der erste zu Beginn des 20.Jahrhunderts hatte seinen Ursprung in der Industrialisierung der USA und der andere fand nach dem zweiten Weltkrieg im Zusammenhang mit dem Wiederaufbau Deutschlands und Japans statt. In vielen asiatischen Schwellenländern - insbesondere in China und Indien - haben wir heute eine vergleichbare Situation. Die Industrialisierung dürfte in den kommenden Jahren mit unvermindertem Tempo voranschreiten. Hierfür werden nicht nur Unmengen von Erdöl und Erdgas sondern auch Stahl, Kupfer, Aluminium, Zink, Blei oder Nickel benötigt. Mit steigendem Lebensstandard in diesen Regionen wird denn auch die Nachfrage nach Edelmetallen und höherwertigen Lebensmitteln wie Kaffee, Zucker, Orangensaft oder Kakao drastisch zunehmen.

Drohende Angebotsengpässe!

Auf Grund der durch die niedrigen Preise in der zurückliegenden Dekade verursachten Investitionszurückhaltung vieler Produzenten drohen in einigen Bereichen mittelfristig echte Versorgungsengpässe. Momentan weiten zwar die meisten Erzeuger ihre Kapazitäten so weit wie möglich aus, doch gerade bei den nicht oder nur langsam nachwachsenden Rohstoffen lässt sich das Angebot nicht beliebig stark steigern. Das gilt vor allem für die fossilen Energierohstoffe, aber auch für Metalle aller Art.

Setzen Sie weiter auf Rohstoffe!

Insgesamt muss für die kommenden Jahre tendenziell sogar noch eher von einer weiteren Verschärfung der Angebot-Nachfrage-Situation bei Rohstoffen ausgegangen werden. Die logische Folge werden längerfristig weitere Preissteigerungen auf breiter Front sein. Oder mit anderen Worten: Die Party ist noch längst nicht vorbei! Im Rohstoff-Trader erhalten Sie konkrete Empfehlungen für Rohstoff-Zertifikate und Rohstoff-Aktien. Nehmen auch Sie am Mega-Markt Rohstoffe teil!

Gruß Moya

Nachdem Silber zu Wochenbeginn auf dem Niveau von 7,85 USD/Unze gehandelt wurde, setzte in den darauf folgenden Tagen parallel zum Goldpreis eine Korrektur ein, welche den Silberpreis am Mittwoch intraday auf das Wochen-Tief von 7,52 USD/Unze sinken liess. Bis Wochenschluss konnte sich der Silberpreis in der Folge nur leicht erholen und so wurde die Unze Silber am Freitag Abend zuletzt zu 7,63 USD gehandelt.

Charttechnisch prallte der Silberpreis vorerst am Widerstand bei 7,85 USD/Unze ab und korrigierte bis zur Unterstützung bei 7,55 USD/Unze, welche bisher hielt. Wird diese Unterstützung gebrochen, liegt die nächste Unterstützung bei etwa 7,18 USD/Unze.

Gold: Der Goldpreis korrigierte diese Woche bis Donnerstag auf ca. 460 USD/Unze, konnte sich dann aber vor dem Wochenschluss am Freitag wieder etwas erholen und lag zuletzt bei 467,10 USD/Unze.

Platin: Der Platinpreis schloss am Freitag gegenüber der Vorwoche wenig verändert bei 920 USD/Unze. Schon seit Wochen ist der Platinpreis damit in einer Seitwärtsbewegung. Zwar ist Platin für viele Anwendungen in der Chemie und Technik unentbehrlich, doch erscheint der Platinpreis gegenüber dem Preis vom Schwestermetall Palladium schon ziemlich hoch. Platin kann für gewisse Anwendungen (Abgaskatalysatoren, etc.) durch Palladium ersetzt werden.

Palladium: Der Palladiumpreis konnte den Ausbruch über den Widerstand bei 196-198 USD/Unze bestätigen. Allerdings blieben grössere Anschlusskäufe als Folge dieser charttechnisch vielversprechenden Lage bisher aus, so dass wir Engagements in Palladium aktuell sowohl kurzfristig, wie auch längerfristig als chancenreich einschätzen. Wir sehen beim Palladium auch langfristig ein deutlich grösseres Potential als beim Platin. Antizyklische Käufe auf diesem Niveau dürften sich auf die lange Sicht lohnen, zumal sich der Palladiumpreis bei aufkommender Nachfrage spekulativer oder industrieller Natur sehr dynamisch von diesem Niveau lösen dürfte. Charttechnisch gesehen sollte die nun als Unterstützung agierende Marke von 196 USD/Unze auf Tageschlusskurs-Basis nicht mehr unterschritten werden, da sich der sonst der vorhergehende Ausbruch über diese Marke als Fehlausbruch entpuppen würde.

Gruß Moya

Rohstoff Express: Lagerbestände steigen weiter, kein Engpass in Sicht

News zu: Dollar, Öl, Kupfer, Yanzhou Coal

Der Euro wird aktuell für 1,2148$ gehandelt und notiert damit etwas stärker als gestern. Vor allem die Auftragseingänge langlebiger Wirtschaftsgüter die mit Minus 2,1% unter den Erwartungen von Minus 1,5% lagen, geben dem Euro weiteren Auftrieb. Die Erstanträge auf Arbeitslosenhilfe konnten mit einem Rückgang von 28.000 Stück den Markt ebenfalls nicht richtig überzeugen. Im Blickpunkt des heutigen Tages steht die Veröffentlichung des amerikanischen BIPs, das generell bei 3,6% geschätzt wird. Viele Devisenhändler rechnen

damit, dass die Fed aufgrund des soliden US Wachstums ihren Leitzins weiter anheben wird. Der Goldpreis steht aktuell bei 472,50$ und damit 1,10$ unter dem gestrigen Schlusskurs.

Die Ölmarktdaten von Mittwoch enthüllten, dass die Rohöllagerbestände um weitere 4,4 Millionen Barrel zugenommen haben und damit 12% über dem Niveau des Vorjahres liegen. Bei Heizöl gingen die Bestände zum fünften Mal in Folge zurück und verzeichnen seit dem 16. September einen Rückgang um 12 Millionen Barrel. Unverbleites Benzin stieg gegenüber der Vorwoche um 900.000 Barrel. Die Gesamtauslastung der Raffinerien liegt derzeit bei 80,7% und damit leicht über dem Niveau der letzten Woche.

BHP Billiton, der zweitgrößte Kupferproduzent der Welt, hat im dritten Quartal 24% mehr Kupfer produziert als noch im Vorjahr. Als Grund hierfür wurde seitens des Unternehmens die Übernahme von WMC Resources genannt.

Chinas grösster Kohleproduzent Yanzhou Coal Mining Co Ltd. gab gestern seine Quartalszahlen bekannt. Gegenüber dem Vorjahreszeitraum waren massive Umsatz- und Gewinneinbrüche zu verzeichnen:

Nettogewinn 384.61 mln yuan vs 855.78 mln yuan (-55 %)

Gewinn pro Aktie 0.08 yuan vs 0.28 yuan

Umsatz 2.66 bln yuan vs 3.21 bln yuan

Output 681 mln tons vs 936 mln tons

Operative Kosten + 21,2 %

Betrachtungszeitraum: 28.10. Uhrzeit: 13:30 Uhr

Gruß Moya

Nachdem der Goldpreis gestern deutliche Kursverluste hinnehmen musste, bewegt er sich heute in einer Konsolidierungszone zwischen 465$ und 466$. Der Dollar notiert derzeit etwas schwächer gegenüber dem Euro, da der EU Einkaufsmanagerindex mit einem Anstieg auf 52,7 Punkte den Konsens der Händlergemeinde von 52,2 positiv überraschte. Allerdings stehen um 16:00 Uhr noch der amerikanische Einkaufsmanagerindex sowie das Ergebnis der heutigen FED Sitzung um 20:15 Uhr an. In Erwartung weiter steigender US Zinsen haben die Marktteilnehmer das Dollar/Yen Paar bereits auf ein zwei Jahreshoch heraufgeboten.

Ein Sprecher der OPEC teilte gestern mit, dass die Vereinigung absolut ausreichende Ölreserven hat um die starke Nachfrage der Wintermonate bedienen zu können. Des weiteren gibt es Zusatzkapazitäten die weitere zwei Millionen Barrel Rohöl pro Tag in den Markt pumpen können. Der Light Crude Future im Dezemberkontrakt verlor gestern bereits über inen Dollar und setzt seinen Weg nach unten mit einem Minus von acht Cents weiter fort. Nicht einmal die Meldung, dass im Golf von Mexiko immer noch 68% der Ölproduktion still gelegt sind half dem Future auf die Beine.

Die australische Macquarie Bank hat ihre Nickelpreisprognose für die Jahre 2006 und 2007 um 22% bzw. 6% nach unten korrigiert. Inzwischen erwartet die Bank nur noch Duoschnittspreise von 5,25$ und 5,75$. Vor allem ein massiver Einbruch bei der Produktion von rostfreiem Stahl, veranlasste die Banker diese pessimistischen Aussagen zu treffen, da über 60% der weltweiten Nachfrage aus diesem Industriebereich kommen. Am meisten betroffen von einem Rückgang der Nickelpreise sind Jubilee Mines, Minara Resources, Conolidated Minerals, Independence Group, Mincor Resources und Sally Malay Mining.

In Bonn teilte die Zentrale Markt- und Preisberichtstelle vor kurzem mit, dass bei den deutschen Verbrauchern Milchmischgetränke mit Schokoladen- oder Kakaogeschmack sehr beliebt sind. Im letzten Jahr entfielen 51% der Einkaufsmengen der Privathaushalte auf diese beiden Produkte. Des weiteren holten Milchmischgetränke mit Kaffeegeschmack weiter auf und konnten in 2004 bis auf Platz drei der Rangliste aufsteigen. Für Investoren in Kakao und Kaffee dürfte diese Nachricht sehr interessant sein, da sie auf einen zunehmenden Verbrauch in den nächsten Monaten und Jahren schließen lässt.

Betrachtungszeitraum: 1.11. Uhrzeit: 13:30 Uhr

Gruß Moya

Entsprechend unseres zuletzt formulierten Szenarios konnte das Gold in den letzten Handelstagen keine neuen Hochs mehr markieren. Händler führen dies unter anderem auf stabile bzw. leicht sinkende Ölpreisnotierungen zurück. Damit wird der Inflationsdruck vom Markt genommen. Der US-Dollar präsentiert sich auch weiterhin robust, so dass kein gesteigertes Kaufinteresse aus den anderen Währungsräumen zu verzeichnen ist. Weiterhin gibt die Positionierung der spekulativen Anleger Anlass zur Sorge. Diese sind weiterhin stark auf der Longseite engagiert, was allgemein als zuverlässiger Kontraindikator zu bewerten ist. Dieser Longpositionierung von spekulativen Anlegern stehen im letzten COT-Report hohe Short-Positionen der Goldproduzenten gegenüber.

Unter charttechnischen Aspekten hat sich im Bereich 474 USD

ein veritabler Widerstand etabliert, den erst einmal gilt, zu knacken. Mehrere Anläufe gegen diesen Widerstand scheiterten ja bereits. Auf der anderen Seite haben wir als Unterstützung die Marke von 460 USD, die sich bis dato als sehr tragfähig erwiesen hat. Bislang kann das Edelmetall somit auf hohem Niveau konsolidieren. Die Top-Bildung ist allerdings aus unserer Sicht im vollen Gange. Vor allem das Bild der technischen Indikatoren stützt dieses Szenario. Sollte es nun zum signifikanten Bruch der 460er Marke kommen, würde sich das Top bestätigen und es dürfte für das Gold noch einmal zügig in Richtung 440 USD gehen. Neben Horizontalunterstützungen verläuft dann in diesem Bereich auch der langfristige Aufwärtstrend, so dass das Abwärtspotential auf dieses Niveau zunächst begrenzt sein dürfte. Das Edelmetall würde sich dieser prekären Lage nur dadurch entziehen, wenn es ihm gelänge, sich oberhalb von 474 USD zu etablieren.

Gruß Moya

| Marktausblick und Kommentar: Weizen | |||||||||

|

News zu: Gold, Dollar, Öl, Zucker, Stahl

Gegenüber seinem gestrigen Stand kann der Goldpreis erneut zulegen und notiert aktuell bei 466,10$. Mehrere Bombenexplosionen in jordanischen Hotels die auf Selbstmordattentäter zurückzufahren waren, trieben den Goldpreis im heutigen Tagesverlauf bis auf fast 470$ in der Spitze. Ein weiterer Faktor, der neue Käufer in den Markt trieb, war die Bekanntgabe des heutigen Handelsbilanzdefizits in den U.S.A. Dieses legte im September um 6,8 Milliarden Dollar zu und stieg somit auf ein neues Rekordhoch bei 66,1 Milliarden. Allerdings ist dieses Ergebnis nicht allzu repräsentativ, da es durch die Einwirkungen von Hurricane Katrina auf die Öl- und Gasförderanlagen verfälscht wurde.

Der Dezember Light Crude Future gibt heute drastisch nach und ist mittlerweile unter die Schwelle von 58$ gefallen. Die hohen Lagerbestände in den U.S.A. ersticken aufflammende Spekulationen über mögliche Lieferengpässe während der Wintermonate bereits im Keim. Des weiteren hat die International Energy Agency ihre Nachfrageprognose nach unten revidiert, was zusätzlichen Druck auf die Ölfutures ausübt. Manche Händler befürchten sogar einen Rückgang des weltweiten Tourismusverkehrs, da die Bombenanschläge in Jordanien drei Urlaubshotels getroffen haben und weitere Attacken nicht auszuschließen sind.

Zucker konnte heute um 0,27 Cents zulegen, nachdem die USDA die Ending Stocks mit 667.000 Tonnen veranschlagt hatte und sich damit ein Ending Stocks to Use Ratio von 6,4% ergibt. Die größte Nachfrage am Markt kommt derzeit aus Ägypten, Syrien und Indonesien.

Die indonesische PT Elnusa, eine Tochtergesellschaft der staatseigenen PT Pertamina, und ein iranisches Unternehmen wollen gemeinsam eine Ölraffinerie im Umfang von 3 Mrd. USD in Indonesien errichten. Die Raffinerie soll eine tägliche Verarbeitungskapazität von 300.000 Barrel erreichen. Die derzeitige Raffineriekapazität Indonesiens liegt bei 1,06 Mio. Barrel/Tag.

Die australische BlueScope Steel Ltd. ist in ein Joint Venture mit der indischen Tata Steel Ltd. eingestiegen. Damit will das Unternehmen seine Produktion in Indonesien ankurbeln. Das Joint Venture ist Teil einer 205 Mio. USD Investition in den asiatischen Markt. Ein Sprecher von BlueScope sagte, dass im Zuge des Joint Ventures ein Stahlwerk im Umfang von rund 200 Mio. USD errichtet werden soll. BlueScope will so die wachsenden Märkte in Indien und Nord- und Südasien mit Stahl versorgen.

Gruß Moya

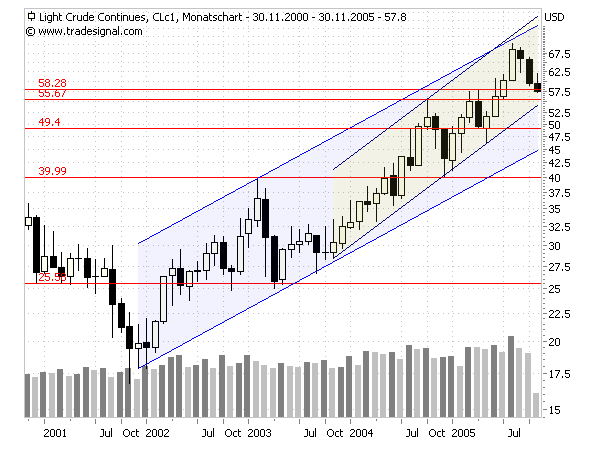

Die lang- und mittelfristigen Aufwärtstrends im logarithmischen Maßstab sind intakt. Ein Test des mittelfristigen Aufwärtstrends ist jedoch zu erwarten. Hier sollte sich dann entscheiden, ob der aktuelle Rückgang der Ölpreise eine Konsolidierung nach den rasanten Anstiegen der letzten Monate darstellt, ein Pullback an die vorab gebrochene Zone zwischen ca. 59 und 55 USD - oder sich eine Trendwende abzeichnet. Warnsignale hierfür sind vorhanden. Die Aussichten:

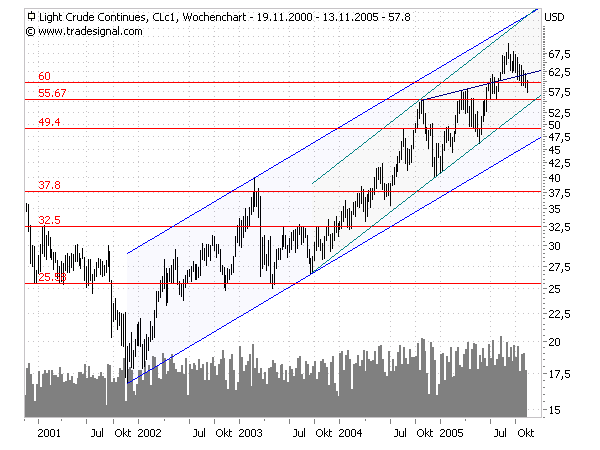

Monatschart Öl - Light Crude Oil :

Der massgebliche Rohölkontrakt verläuft innerhalb eines langfristigen, seit Dezember 2001 bestehenden Aufwärtstrendkanals mit ansteigender Dynamik. Denn seit November 2003 kann ein engerer, steilerer mittelfristiger Aufwärtstrendkanal innerhalb des l! angfristigeren Aufwärtstrendkanals konstruiert werden. Die Rückkehrlinien beider Aufwärtstrendkanäle stellen jeweils Kursziele dar. In den letzten zwei Monaten konnte jedoch der Aufwärtsschwung sich nicht mehr fortsetzen, um die Rückkehrlinien deutlich zu erreichen. Vielmehr vollzieht sich aktuell ein Pullback an die vorab gebrochene, nun gültige Unterstützungszone zwischen ca. 58,28 und ca. 55,67 USD. Da die Rückgänge in den zurückliegenden letzten zwei Monaten mit fallenden Umsätzen einhergehen wird die Annahme eines Pullbacks und anschließend steigenden Kursen nach Test der Unterstützungszone untermauert. Einzig die letzte lange schwarze Monatskerze zeigt zumindest dynamische Verluste an - eine generelle Trendwende würde sich jedoch erst bei Break des steileren Aufwärtstrends per Monthly-Close ankündigen mit Ziel langfristigem Aufwärtstrend, der aktuell bei ca. 45 USD notiert. Unter der Annahme eines Pullbacks und auf Grund des noch intakten mittelfristigen Trends können! langfristige Longpositionen können daher gehalten werden, Neueinstieg e sollten dagegen erst bei Abprall an der Unterstützungszone erwogen werden.

Wochenchart log.; Öl - Light Crude Oil :

Im logarithm. Chart auf Wochenbasis zeigen sich nochmals die relevanten zwei Aufwärtstrendkanäle, deren Rückkehrlinien nicht mehr erreicht wurden. Insofern darf dieser Umstand auch als Schwäche des Kursverlaufes angesehen werden. Zusätzlich hatte sich ein aufsteigender Keil gebildet, der in den letzten Wochen anfangs nach oben verlassen wurde, der Kursverlauf nun jedoch wieder in diesen zurückgekehrt ist. Daraus folgt, dass der vorherige Ausbruch auch ein Fehlsignal darstellen kann mit der Folge weiterer dynamischer Verluste. Hierfür muss jedoch die mittelfristige Aufwärtstrendlinie gebrochen werden. Solange dieses nicht erfolgt ist, besteht aus der der Keilformation übergeordneten Trendanalyse eine höhere Wahrscheinlichkeit für steigende Kurse ! nach aktueller Konsolidierung. Mit einem Test der mittelfristigen Aufwärtstrendlinie in Verbindung mit dem Widerstand bei 55,67 USD sollte jedoch noch gerechnet werden. Für diesen Test des Aufwärtstrends spricht auch die nach Ausbruch aus dem Keil entstandene lange weiße Kerze, die, nachdem keine nachhaltigen Anschlusskäufe einsetzten, ein Warnsignal darstellte und anzeigt, dass sich der Aufwärtstrend überhitzt hatte und emotional handelnde Trader bei Ausbruch noch in den Markt gezogen wurden. Dieser Umstand in Verbindung mit der Schwäche, die Rückkehrlinien nicht mehr erreicht zu haben, kann als Warnsignal gedeutet werden mit der Folge eines Testes des mittelfristigen Aufwärtstrends, eine klare Trendwende dagegen wird sich erst bei Break der Aufwärtstrends durchsetzen.

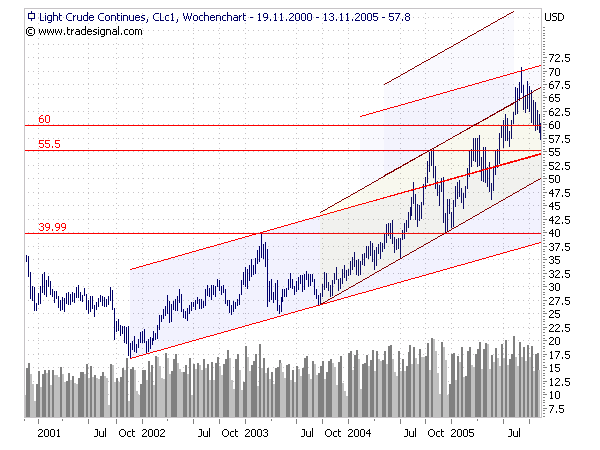

Wochenchart linear; Öl - Light Crude Oil :

Nach Ausbruch aus dem langfristigen Aufwärtstren! dkanal im linearen Wochenchart lag das Kursziel variabel an der nach o ben verschobenen Schwankungsbreite des Trendkanals - im Zeitablauf ergab sich damit ein Kursziel bei ca. 70 USD, welches auch erreicht wurde. Das darauf folgende Kursziel nach Ausbruch aus dem mittelfristigen Aufwärtstrendkanal konnte jedoch nicht mehr erzielt werden - gegenwärtig erfolgt ein Pullback an die Unterstützungszone. Dieser Pullback kann auf Grund der bisherigen Proportionen im Aufwärtstrend auch als Flagge betrachtet werden - ein baldiger Ausbruch nach oben würde damit eine neue Long-Chance eröffnen an die Rückkehrlinie des mittelfristigen Aufwärtstrends. Klar kritisch mit weiteren Abgaben wäre jedoch ein Break der 55,5 USD in Verbindung mit einem Rebreak in den langfristigen Aufwärtstrend.

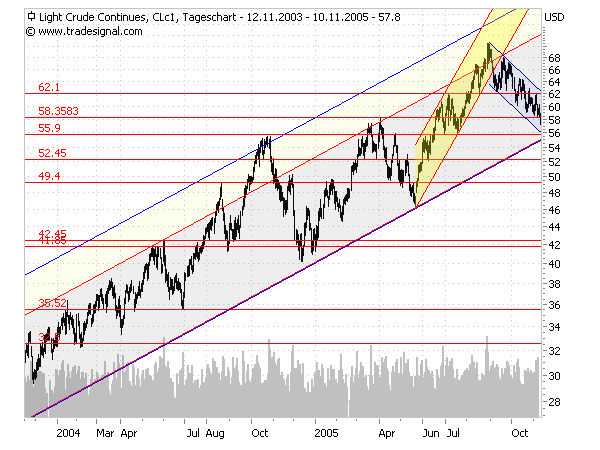

Tageschart ;Öl - Light Crude Oil :

Im Tageschart kann ein seit September 2003 bestehender Aufwärtstrend konstruiert werden. Hier ergeben sich mindestens zwei Mög! lichkeiten, parallele Rückkehrlinien zu konstruieren, die die Annahme der Fortsetzung des Aufwärtstrends innerhalb einer bestimmten Bandbreite darstellen. Am Niveau der ersten Rückkehrlinie scheiterte der Markt Anfang September um aktuell in Richtung seines Aufwärtstrend zu laufen - innerhalb eines kurzfristigen Abwärtstrends. Derartige kurzfristige Bewegungen ändern vorerst nichts an der Hauptrichtung - relevant jedoch zusätzlich die Unterstützungszone zwischen ca. 55,9 und 58,4 USD im Tageschart. Hier sollte der Ölpreis stärkere Unterstützung erfahren - ein Break der Zone dagegen beinhaltet die Möglichkeit fallender Kurse bis ca. 42 USD.

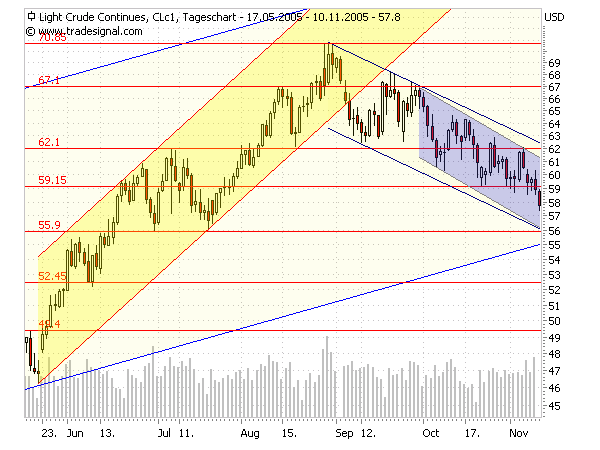

Tageschart ;Öl - Light Crude Oil :

Der Light-Crude Oil Future im Detail in der kurzfristigen Zeitebene. Nach Break der 59,15 USD Unterstützung per Daily-Close sollte der Future nun in Richtung 56 USD fallen. Ein Rebreak per ! Daily-Close über die 59,15 USD wäre ein erstes positives, kurzfristige s Signal, da dann der kurzfristige Abwärtstrend bei ca. 61 USD getestet werden sollte. Klare Entspannung und Fortsetzung der lang- bis mittelfristigen Aufwärtsbewegung ergibt sich bei Ausbruch aus dem Abwärtstrend in Verbindung mit einem Rebreak der 62,1 USD. Kurzfristig ist jedoch noch mit einem Test der 56er Marke zu rechnen.

Fazit:

Warnsignale sind vorhanden - insofern ist ein Test des mittelfristigen Aufwärtstrend noch zu erwarten. Solange jedoch die lang- und mittelfristigen Trends intakt sind als auch die Unterstützungszone bei ca. 55 USD nicht nach unten verlassen wird, muss der aktuelle Rückgang als Pullback eingestuft werden. Nach Break des kurzfristigen Abwärtstrends bestünde demzufolge innerhalb eines intakten mittelfristigen Aufwärtstrend eine gute Gelegenheit zum aufstocken oder Neuengagements von Longpositionen. Kurzfristige Shortpositionen dagegen sind noch zu halten und/oder bieten sich bei Break der 55er Marke an.

von Stefan Salomon

Gruß Moya

Rohstoff Express: 100% -Chance bei Palladium?

News zu: Platin, Palladium, Weizen, Sojabohnen, Öl, Dollar

Die in Peking ansässige Antaike Development Corporation teilte heute mit, dass man im nächsten Jahr einen 21%-igen Anstieg des Palladiumpreises erwarte. Zurückzuführen sei dieser Zuwachs auf eine steigende Nachfrage des chinesischen Schmucksektors, sowie einer zunehmenden Substitution von Platin in Palladium bei den Automobilherstellern. Einer der Analysten dieser Firma sieht den nächstjährigen Durchschnittspreis bei 230$, was einem Anstieg von 40$ gegenüber dem von 2005 entspricht. Bis zum Jahr 2008 rechnet Antaike mit mindestens einer Kursverdopplung.

Der Euro notiert heute leicht stärker als gestern und steht aktuell bei 1,1706$. Händler führen diese Reaktion auf technisch motivierte Käufe zurück, da aufgrund eines US amerikanischen Feiertages keine volkswirtschaftlichen News auf der Tagesordnung stehen.

Am 4. November teilte die USDA mit, dass der Irak 800.000 Tonnen des harten roten Winterweizens aufgekauft hatte. Damit hat sich das Land auf Rang zwei der größten Weizeneinkäufer in den U.S.A. geschoben. Bis jetzt kauften irakische Händler 1,87 Millionen Tonnen und haben damit den ehemaligen Rekord aus dem Jahre 1984 mit 1,17 Millionen Tonnen deutlich übertroffen. Vor allem in Anbetracht der Tatsache, dass das aktuelle Marketing Jahr noch bis zum 31. Mai 2006 läuft, ist es sehr wahrscheinlich, dass der Irak noch mehr Weizen aufkaufen wird. Der momentan größte Importeur von hartem rotem Weizen ist Nigeria das bis jetzt 2,2 Millionen Tonnen erstanden hat und damit 87% mehr als im Vorjahr. Auf den Plätzen drei und vier rangieren Japan mit 1,83 und Mexiko mit 1,5 Millionen Tonnen. Kleiner Hinweis: Harter roter Winterweizen wird am Kansas City Board of Trade gehandelt, wohingegen weicher roter Winterweizen am Chicago Board of Trade notiert wird.

Die USDA gab gestern bekannt, dass in Texas der erste jemals gemeldete Fund von Sojabohnen Rost aufgetaucht ist. Genaugenommen wurde die Epidemie in Liberty County gefunden, das nördlich und östlich von Houston liegt. Bis jetzt sind 29 Counties in Alabama, 23 in Florida, 34 in Georgia, 2 in zieht sich dabei auf Äusserungen des Sprechers von KPC Hamzah Bakhash. Dieser sagte weiter, dass er mit dem Abschluss der Gespräche im 1. Halbjahr 2006 rechnet. Die neue Raffinerie soll pro Tag 300.000 Barrel Öl pro Tag verarbeiten können.

KPC, welche im März sein China-Office in Peking eröffnet hatte, will seine Öllieferung an China zukünftig von bisher 200.000 Barrel auf 400.000 Barrel erhöhen.

Gruß Moya

Wie von mir bereits gestern erwähnt, veröffentlichte die USDA eine ganze Reihe von neuen „Crop Production Reports“. Einer dieser Berichte betraf den Baumwollehandel, weswegen ich die heutige Analyse diesem Rohstoff widme. Gegenüber der Oktoberschätzung wurde die Gesamtproduktion in den U.S.A. mit 23,2 Millionen Ballen veranschlagt und liegt damit 2% über dem Vormonatswert. Der einheimische Verbrauch wurde unverändert bei 22,2 Millionen belassen. Aufgrund der höheren Produktion verändert sich das Ending Stocks to Use Ratio der 2005/2006-er Saison auf 29,3%. Die Prognose des US Exports wurde um 200.000 Ballen auf 15.030 Millionen angehoben und ist laut der USDA auf eine steigende weltweite Nachfrage zurückzuführen. Auf globaler Ebene wurde die Produktion leicht angehoben, da die Ernten in den U.S.A., Griechenland, Mali und Usbekistan die Rückgänge in Brasilien und Tajikistan mehr als ausgleichen. Interessant ist, dass die globale Nachfrageseite um 1,3% angehoben wurde, was auf hohes Interesse seitens Chinas, Indiens und Pakistans zurückzuführen ist. Weltweit wurden die Abschlussbestände um 2% gegenüber der letzten Schätzung gesenkt und belaufen sich nun nur noch auf 50,2 Millionen Ballen. Die letzten verfügbaren Daten bezüglich des Exports zeigen, dass inzwischen 77% mehr an Baumwolle exportiert wurde als noch im letzten Jahr. Des weiteren liegt der wöchentliche Exportdurchschnitt bei 204.000 Ballen und notiert damit deutlich über dem langfristigen Fünf Jahresdurchschnitt von 120.000 Ballen. Bisher wurden etwa 19% der von der USDA geschätzten Exportmenge verschifft. Saisonal gesehen markiert der Future sein Tief in der zweiten Hälfte des Novembers und setzt anschließend zu einer Rallye an, die unter Umständen bis Ende April des Folgejahres dauern kann: Aufgrund der Tatsache, dass der Fünfjahresdurchschnitt der Erntegeschwindigkeit über den derzeitigen Zahlen liegt, rechne ich damit, dass das Erntetief etwas später gebildet werden könnte. Weiter oben hatte ich geschrieben, dass Baumwolle auf dem derzeitigen Niveau als günstig anzusehen ist. Ich kam zu diesem Schluss als ich mir einen langfristigen Chart von Baumwolle angesehen hatte: Leider ist die Qualität des obigen Chart etwas schlecht, was daran liegt, dass ich diesen verkleinern musste, um ihn in das Seitenformat zu quetschen. Glücklicherweise ist gut erkennbar, dass sich Baumwolle die meiste Zeit von 1977 bis 2005 oberhalb der Marke von 50 Cents aufgehalten hat. Ein heftiger Einbruch war in den beiden Erntesaisonen 2000/2001 und 2001/2002 zu verzeichnen, als das Ending Stocks to Use Ratio schlagartig von 23% auf 38% und anschließend 40% stieg. Erst als 2002/2003 dieses Verhältnis auf 28% und dann auf 18% nachgab, erholte sich der Markt wieder. In den beiden Perioden 2004/2005 und 2005/2006 liegt es bis jetzt auf geschätzten 28% bzw. 29%. Eine Analyse des Spreads zwischen dem März und Mai Future zeigt, dass sich hier etwas tut: Aus Sicht der Charttechnik bewegt sich der März Future in einem intakten Abwärtstrend. Der Kurs orientiert sich an seinem unteren Band und lässt keine Anzeichen einer Bodenbildung erkennen. Erst bei 50 Cents liegt eine äußerst wichtige Unterstützungslinie, die auch die Einbrüche im August und Oktober abbremsen konnte.

Gruß Moya Marktausblick und Kommentar: Baumwolle

Wir finden bei Baumwolle wieder ein sehr interessantes Verhältnis in der Angebot- und Nachfragebilanz. Während die amerikanischen Bestände immer größer werden, gehen diese auf einer globalen Ebene zurück. Folglich dürfte in den nächsten Monaten die Nachfrage nach US Baumwolle noch größer werden, da die U.S.A. auf großen Lagerposten sitzen, die auf dem derzeitigen Kursniveau als günstig angesehen werden.

Ich finde die derzeitigen Exportzahlen sehr beeindruckend und frage mich, welches Kaufinteresse der produzierenden Länder erst aufkeimt, wenn der Dollar wieder schwächer wird.

Nachfolgender Chart zeigt, dass bisher gut 60% der Baumwolle auf den amerikanischen Feldern geerntet wurden. Somit ist es ratsam den Aufbau von Longpositionen noch etwas abzuwarten, da das Erntetief noch nicht erreicht sein könnte.

Es ist am sinnvollsten das Jahr 1998/1999 als Maßstab heranzuziehen, da hier das Ending Stocks to Use Ratio bei 27% lag und damit auf einem ähnlichen Niveau wie heute. Da sich der Future zu dieser Zeit stabil um die 50 Cents bewegt hat, rechne ich damit, dass wir ebenfalls im Bereich der 50-er Marke unser Erntetief finden werden. Man könnte nun anführen, dass im letzten Erntejahr das Verbrauch/Abschlussstock Verhältnis bei 27% lag und der Future trotzdem auf 42 Cents fiel. Diese Feststellung ist richtig, allerdings meiner Meinung nach daraufhin zurückzuführen, dass dieses Ratio innerhalb von nur einem Jahr von 18% auf 27% gestiegen ist und damit einen massiven Sell Off verursacht hat. In der laufenden Saison wird es keine größeren Überraschungen mehr geben, weswegen ich den Markt als fair gepriced bei 50 Cents ansehe.

In den letzten Handelstagen konnte sich der Abstand zwischen den beiden Kontrakten verringern. Allerdings ist diese Bewegung bis jetzt noch nicht repräsentativ und sollte deswegen unbedingt weiter beobachtet werden.

Trotz eines bullischen Marktreports von Johnson Matthey, einem in England

ansässigen Platin und Palladiumhändler, verliert das Edelmetall um sieben

Dollar. Palladium ist ebenfalls schwächer und gibt um fünf Dollar nach. In

dem Bericht war zu lesen, dass die Platinnachfrage in 2005 auf 6,71

Millionen Unzen steigen und damit das Angebot zum siebten Mal in Folge

übertreffen wird. Bei Palladium sieht es nicht so prickelnd aus, da die

Experten einen Überschuss von 650.000 Unzen gegen Ende diesen Jahres

erwarten. Während des Jahres 2006 erwartet man eine ausgeglichene Angebots-

und Nachfragebilanz.

Die südafrikanische Zentralbank teilte gestern mit, dass man möglicherweise

die Bestände an physischem Gold erhöhen will. Als Grund wurde genannt, dass

die Reserven an ausländischen Devisen in einer angemessenen Geschwindigkeit

aufgestockt wurden und man nun den Goldanteil dementsprechend angleichen

wolle. Seit Ende Oktober 2004 sind die Devisenreserven Südafrikas von 13,01

Milliarden Dollar auf mittlerweile 19,69 Milliarden angestiegen. Bei den

Goldbeständen hat sich über die letzten vier Jahre nichts getan, da diese

auf einem konstanten Level von vier Millionen Feinunzen gehalten wurde.

Inzwischen beträgt der Anteil des Goldes nur noch 10% der Gesamtreserven.

In London eilen die Kupfernotierungen von einem Hoch zum Hoch zum nächsten,

da sich am Markt wilde Spekulationen über eine große ungedeckte

Shortposition eines chinesischen Händlers breit gemacht haben. Angeblich

soll ein Trader der eigentlich auf Rechnung des China State Reserve Bureau

handelt, ohne Erlaubnis einen Leerverkauf von 150.000 bis 200.000 Tonnen

durchgeführt haben. Diese Menge ist in etwa doppelt so groß wie die gesamten

Lagerbestände an der LME. Nachdem seit einigen Wochen nichts mehr von diesem

ominösen Händler gehört wurde, haben sich in den letzten Tagen die oben

genannten Gerüchte durchgesetzt.

Gruß Moya

Rohölpreis der Nordseesorte Brent: 54,10 $ (Endloskontraktdarstellung)

Aktueller Wochenchart (log) seit 29.02.2004 (1 Kerze = 1 Tag)

Diagnose: Übergeordnet befindet sich der Ölpreis Brent weiterhin in einer stabilen Aufwärtsbewegung. Diese hatte sich innerhalb eines Trendkanals seit Dezember 2004 verschärft, Brent konnte darin im Hoch bis auf 68,43 $ ansteigen. Im September setzte eine Konsolidierung der Rallye ein, in der der Ölpreis zunächst bis auf die bei 56,72 $ liegende Unterstützung zurück fiel um sich hier in en Vorwochen zu stabilisieren. In der vergangenen Woche geriet Brent dann wieder stark unter Druck und kippt mit dem Rückfall unter die bei 56,72 $ liegende Unterstützung auch klar aus dem hier liegenden Aufwärtstrend seit Dezember 2004.

Prognose: Ein Test der bei 52,47 $ liegenden Unterstützung wird wahrscheinlich, wobei mit der exp.GDL 50 (EMA 50, blau) bei 53,90 $ aktuell ei! ne erste Unterstützung erreicht wird. Im Bereich 52,47 $ sollte Brent sich aber spätestens stabilisieren um die übergeordnete Aufwärtsbewegung fortzusetzen. Ein prozyklisches Kaufsignals wird bei einer Rückeroberung der bei 57,70 $ liegenden Aufwärtstrendlinie auf Wochenschlussbasis, vor allem aber bei einem Ausbruch über 61,15 $ ausgelöst.

Rohstoff-Report: Der führende Börsenbrief zum Thema Rohstoffe - KOSTENLOS - Bitte hier klicken

Gruß Moya

Große Reibereien gibt es in diesen Tagen und ganz bestimmt auch noch in den nächsten Wochen bei Eisenerz. Nachdem die Hersteller CVRD, BHP Billiton und Tio Tinto in diesem Jahr eine Preisanhebung um über 71 Prozent durchsetzen konnten, regt sich nun im Vorfeld der Verhandlungsrunde für das Jahr 2006 heftiger Widerstand. Einstimmig betonen die großen Einkäufer – die EU, Shanghai Baosteel, Nippon Steel und Acelor – keine weiteren Preisanhebungen für das nächste Jahr akzeptieren zu wollen. Vielmehr: Sie fordern Preisnachlässe.

Geradezu allergisch reagierte darauf die Führung des weltgrößten Eisenerzproduzenten CVRD: Die Abnehmer würden versuchen, die Preise „runterzureden“ und würden sich nicht nach den Marktgegebenheiten richten. Diese sprechen nämlich eine deutliche Sprache, besonders in China. Das Land wird in diesem Jahr 258 Millionen Tonnen Eisenerz importieren, nach 208 Millionen Tonnen! im letzten Jahr. Im nächsten Jahr werden bereits 301 Millionen Tonnen auf dem Weltmarkt eingekauft. Warum sollten die Produzenten vor diesem Hintergrund Preisnachlässe geben? Wir sehen hierfür keinen Grund.

Auf der anderen Seite sind die Beweggründe der Stahlproduzenten durchaus verständlich: Nach der Überproduktion im Jahr 2004 sitzen sie nun auf „proppevollen“ Lagern und die Stahlpreise erholen sich nur langsam. In einem Jahr sind sie um ein Viertel eingebrochen. Bis März wird eine Erholung von nur knapp 4 Prozent erwartet. Dass sich die Stahlhersteller in diesem Umfeld nicht wohl fühlen, ist durchaus verständlich. Die Verhandlungen, die Mitte November beginnen werden, versprechen aber auf jeden Fall interessant zu werden.

Nicht weniger interessant ging es bei Kupfer in der letzten Woche zu. Die Preise erreichten abermals neue Rekordstände. Auch wenn es immer wieder kleinere Konsolidierungen oder auch mal eine kräftige Korrektur ! der Preise geben kann, ist langfristig mit einem steigenden Kupferprei s zu rechnen. Kupfer ist weiter knapp und das Angebot wird sich nicht so schnell an die gestiegene Nachfrage anpassen können.

Satte Aufschläge gab es indes bei Gold und Silber. Steigende Erzeugerpreise in den USA sorgten für Käufe. Auch technische Faktoren spielen gerade bei Gold eine Rolle. So wurde eine Top-Formation, die eigentlich fallende Kurse andeuten sollte, regelwidrig nach oben aufgelöst, was nun zu Glattstellungen von Short-Positionen und zu Anschlusskäufen führt.

Gruß Moya

5 Nutzer wurden vom Verfasser von der Diskussion ausgeschlossen: ewigvarten Julia, goldik, kukki, major, 1 Silberlucke