► Rohstoff-Thread

Ticker-Symbol: S

Kontraktumfang: 5000 bushel (Scheffel) Sojabohnen (Kategorie: Ölsaaten) Kontraktmonate: September, November, Januar, März, Mai, Juli und August

Tick-Größe: ¼ US-Cent/bushel (12,50 US-$/Kontrakt); alle Preisangaben in US-Cent und Viertel eines US-Cent pro Scheffel,

Handelszeiten: Parkett ("open outcry"): Montag - Freitag, 9:30 - 13:15 Chicago Zeit (CST), elektronischer Handel (a/c/e): Sonntag - Freitag, 18:31 - 6:00 Uhr Chicago Zeit; am letzten Handelstag endet der Handel bereits um 12:00 Uhr CST.

Future auf Sojabohnen (S) im Endloskontrakt (CBOT) - Kurs: 671,25 US-Cent/bushel

Aktueller Wochenchart (log) seit Januar 2002 (1 Kerze = 1 Woche).

Kurz-Kommentierung: Der Future auf Sojabohnen im Endloskontrakt bricht aktuell über den horizontalen Widerstandsbereich zwischen 622,00 US-Cent/bushel nach oben aus. Der bei 592,13 US-Cent/bushel notierende exp. GDL (EMA50/blau) kann im Zuge der gestarteten Aufwärtsbewegung ebenfalls wieder ansteigen. Diese Konstellation dürfte dem Future weiteres Aufwärtspotenzial bis zum nächstliegenden Widerstand bei 752,25 US-Cent/bushel verschaffen. Das bullische Szenario kann bei Kursen über 622,00 US-Cent/bushel aufrecht erhalten werden. Das Kursverhalten im September hinterlässt charaktertypische Merkmale einer Bärenfalle. Das bullische Szenario wird demzufolge unter mittelfristigen Aspekten favorisiert. Das dargestellte zyklische Verhalten ist typisch für die Kursbewegungen im Future. Unser mittelfristiges Kursziel im Bereich des charttechnischen Widerstands bei 622,00 US-Cent/bushel konnte erreicht und überschritten werden.

|

Aktueller Wochenchart (log) seit Februar 2003 (1 Kerze = 1 Woche)

Rückblick: Der Future auf Kupfer konnte im Bereich 61 Cent einen langfristigen Boden ausbilden und löste mit dem Anstieg über 93 Cent Ende 2003 ein umfassendes Kaufsignal aus. In der Folge stieg der Kursverlauf während einer sich zunehmend weiter verschärfenden Rallye an und erreichte innerhalb einer Kursexplosion im Mai 2006 ein Hoch bei 416 Cent. Es folgte zunächst eine scharfe Korrektur bis auf 307 Cent, nach einer Stabilisierung wurde dieses Niveau jetzt wieder erreicht. Gleichzeit steht Kupfer damit über der seit Mitte 2005 maßgebenden Aufwärtstrendlinie sowie der exp.GDL 50 (blau).

Charttechnischer Ausblick: Auf dieser starken Kreuzunterstützung ist zunächst eine Gegenbewegung wahrscheinlich. Gelingt Kupfer dabei auch der Kursausbruch über den bei 345 Cent liegenden Abwärtstrend der Vorwochen auf Wochenschlusskursbasis, dann kann die bisher intakte Aufwärtsbewegung fortgesetzt werden. Kurspotenzial bietet sich in diesem Fall bis in den Bereich 416 Cent, später auf 500 Cent auf Sicht der kommenden Monate. Ein Rückfall unter 307 Cent auf Wochenschlussbasis löst hingegen ein Verkaufssignal aus, welches weiter nachgebende Notierungen bis in den Bereich 234-245 Cent erwarten lässt.

Gruß Moya

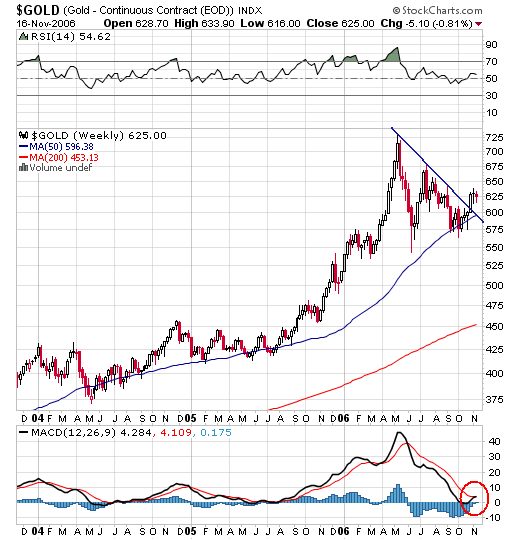

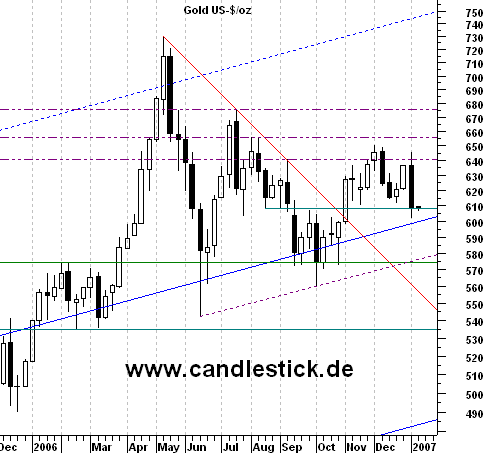

Gold: Was ist da los?

Gerade habe ich eine Entdeckung gemacht, die mir gar nicht gefällt: Bekanntlich ist der Goldpreis kürzlich aus einer seit Mai bestehenden Abwärtsbewegung nach oben ausgebrochen. Der längerfristige Kursverlauf auf Wochenbasis zeigt die Signallage auch sehr schön. Wie es aussieht, stehen die Zeichen auf Hausse:

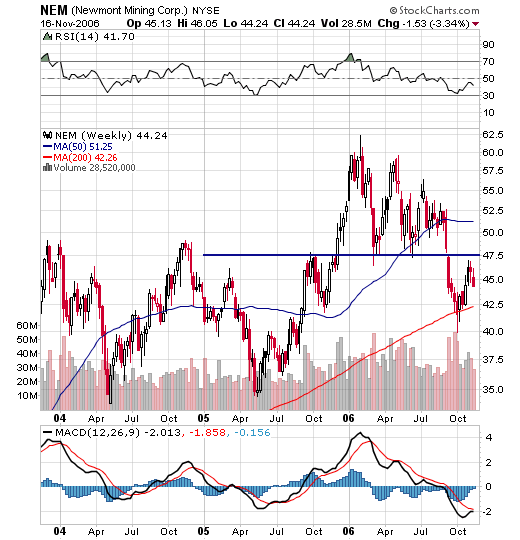

Doch irgendetwas scheint da nicht zu stimmen. Der Ausbruch des Goldpreises ist nämlich nur das Eine. Die andere Seite der Medaille sind die Minen: Und seltsamerweise wird der Ausbruch beim Gold von den maßgeblichen Aktien nicht bestätigt. Schwergewichte wie Newmont Mining (NEM) oder auch Gold Fields (GFI) haben ihre Abwärtstrends keineswegs beendet. Besonders der Kursverlauf von Branchenprimus Newmont Mining sieht zum Fürchten aus:

|

Solange der Kurs von Newmont Mining unterhalb von 47,50 US-Dollar notiert (blaue waagerechte Linie), ist Vorsicht geboten. Eine Hausse beim Gold ohne Beteiligung des Schwergewichts ist schlicht undenkbar.

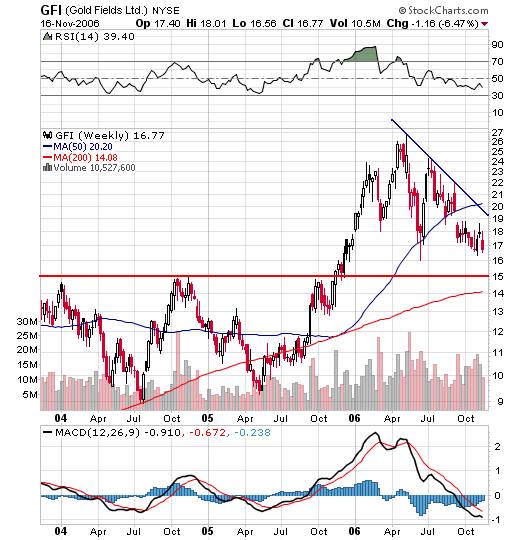

Ähnliches gilt für Gold Fields, auch hier ist der Abwärtstrend seit Mai zweifellos intakt:

|

Sollte der Kurs unter die Marke von 15 US-Dollar fallen (rote waagerechte Linie) könnte es richtig ungemütlich werden.

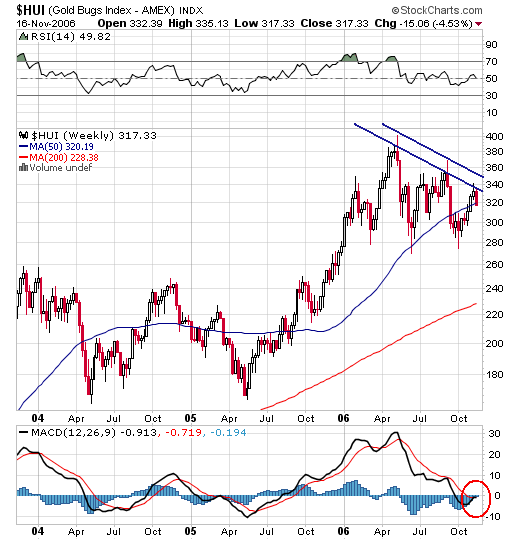

Um das Bild komplett zu machen, ein Blick auf den Gold-Index HUI:

|

Auch hier besteht kein Zweifel: Wie man es auch dreht und wendet, egal, wie man die Abwärtstrend-Linien einzeichnet, der HUI ist in einer Baisse. Der MACD steht zwar kurz vor einem Kaufsignal (roter Kreis) - entschieden ist aber noch gar nichts.

Wir haben also ein Hausse-Signal beim Gold, das von den Minen nicht bestätigt wird. Normalerweise müsste es genau umgekehrt sein: Da die Notierungen der Goldminen als Frühindikator für den Goldpreis fungieren, bricht in der Regel zuerst der Gold-Index HUI aus, der Goldpreis folgt meist mit einer gewissen zeitlichen Verzögerung.

Vielleicht ist das Ganze ja nur eine zufällige Beobachtung, die sich bald in Wohlgefallen auflöst. Vielleicht aber auch nicht. Womöglich wird meine kürzlich an dieser Stelle vertretene These doch noch Realität: Da die Stimmungslage bei den Edelmetallen immer noch recht euphorisch ist, könnte ich mir ein reinigendes Gewitter durchaus vorstellen. Wie wär´s zum Beispiel mit einem Goldpreis von 480 US-Dollar?

Gibt es fundamentale Faktoren, die ein solches Szenario begünstigen? Nehmen wir an, El Nino würde in diesem Jahr für einen lauwarmen Winter sorgen. Badewetter im November! Wann gab es so etwas zuletzt? In der Folge könnte die Nachfrage nach Öl sinken, die Ölpreise würden fallen. Dies wiederum würde die Inflationserwartungen der Anleger zweifellos reduzieren, was wiederum Gold als Schutz vor Inflation zumindest eine Zeitlang aus dem Fokus rücken könnte.

Eine Rezession übrigens, ein Thema das zur Zeit so gut wie gar nicht diskutiert wird, hätte ganz ähnliche Folgen. Die Zinsstrukturkurve in den USA etwa ist schon seit längerer Zeit invers. Untersuchungen haben ergeben, dass eine inverse Zinsstruktur ein sehr treffsicherer Indikator für eine heraufziehende Rezession ist. Nur zu interessieren scheint das im Moment niemanden. Heile Börsenwelt eben...

Gruß Moya

Achten Sie auf Öl

Es ist mal wieder Zeit, sich den Rohstoffen zuzuwenden. Hier hat es einige Anleger in den letzten Monaten kalt erwischt. Nie wurde das so offensichtlich wie letzten Donnertag, als der Ölpreis plötzlich kurzfristig kollabierte. Was war passiert?

Nun, auch ich brauchte erst einen Anruf bei einem Kontakt, um es genau herauszufinden: Letzten Freitag was Verfallstag. Das war natürlich bekannt. Was unbekannt war, war die hohe Anzahl ungedeckter offener Öl-Long-Positionen im Markt. Sprich: Investoren hatten hohe Positionen auf einen steigenden Ölpreis offen, die auf Kredit finanziert waren.

Als der Verfallstag unmittelbar bevorstand und der Ölpreis am Donnerstag nach unten abbröckelte, gab es für diese Investoren einen so genannten Margin-Call. Die Anleger wurden von Ihren Finanzinstituten angerufen und aufgefordert die Long-Positionen zu verkaufen bzw. die Positionen wurden einfach zwangsliquidiert. Deshalb kam plötzlich so Druck auf den Ölpreis, weil mit den immer weiter fallenden Kursen auch immer mehr Long-Positionen aufgelöst werden mussten, was noch mehr Druck auf den Ölpreis brachte.

Letzten Donnerstag hat es also mal wieder einige Anleger am Markt zerfetzt bzw. mit schweren Verlusten nach Hause geschickt. Dieses Beispiel sollte Sie noch mal dringend warnen: Spekulieren Sie niemals auf Kredit. Niemals. Auch nicht bei den ach so sicheren Rohstoffen.

Gruß Moya

Silbernachfrage in Japan steigt um 41% gegenüber Vormonat!

17:19 29.11.06

Kakao legt zur Stunde um 14$ in den März 2007 Notierungen zu. Wie bereits in einer meiner früheren Berichte erwähnt, ist die fundamentale Ausgangslage hervorragend. Heute morgen habe ich den Lesern des kostenlosen „Trading Letters“ (um meine Empfehlungen schon vor Markteröffnung zu erhalten, können Sie sich für den Trading Letter kostenlos auf www.emfis.com anmelden) den Kauf von Mai Calls mit einem Strike bei 1600$ empfohlen. Die lange Laufzeit der Optionen gibt uns genügend Spielraum um an einem von mir erwarteten Anstieg teilzunehmen.

Interessant ist, dass zu den bisherigen Problemkindern Ghana, Indonesien und Elfenbeinküste nun auch Nigeria hinzugekommen ist. Aufgrund schwerer Regenfälle wird die Qualität der Ernte schlechter sein und die Analysten erwarten, dass die Ernte zudem um ein Drittel niedriger ausfallen wird. Anstelle von zuvor geschätzten 200.000 Tonnen sollen nur 140.000 bis 150.000 Tonnen geerntet werden.

März Baumwolle verliert 26 Cents auf 5265. Technisch gesehen besteht immer noch die Möglichkeit, dass sich eine 1-2-3 Umkehrformation bestehend aus dem Tief bei 50,80, dem Hoch bei 53,17 und einem weiteren niedrigeren Tief oberhalb des letzten ausbildet. Fundamental betrachtet stehen die Aussichten in Anbetracht der hohen Ernte in den U.S.A. nicht gut da. Jedoch ist weltweit ein beständiger Abwärtstrend des Ending Stocks to Use Ratios zu erkennen, welches auf bessere Zeiten in den kommenden Monaten schließen lässt. Trotzdem sind wir noch weit von Versorgungsengpässen entfernt und die derzeit interessanteste Spekulation ist darauf zu setzen, dass sich die Anbaufläche deutlich verringern wird. Sieht man sich die Preischarts von Baumwolle, Soja, Mais und Weizen an, ist es lukrativer alles andere als Baumwolle anzubauen, da die Kurse hier in der Nähe ihrer 2005-er Tiefs notieren und nicht auf Höchstständen stehen.

Kaffee setzt seine Aufwärtsbewegung unvermindert fort und steigt um 1,05 Cents in der Märznotierung. Obwohl die Ernte in Vietnam in vollem Gange ist und dadurch den Robusta Handel in London drücken könnte, scheint sich der Markt hierauf nicht zu konzentrieren. Im Fokus steht die nächste Saison, sowie ein damit verbundenes Defizit. Aufgrund enormer Trockenheiten in Brasilien hat sich der Output in den Hauptanbaugebieten um bis zu 50% reduziert. Am 15. Dezember erwarten wir die erste offizielle Ernteprognose der brasilianischen Regierung für die laufende Saison. Es wird mit einem Output in Höhe von 45 Millionen Säcken gerechnet.

Die 30-jährigen US Bonds (März) notieren aktuell unverändert. Nachdem nach der gestrigen Veröffentlichung der Auftragseingänge langlebiger Wirtschaftsgüter ein deutlicher Aufschwung stattfand, ist diese Euphorie heute verschwunden. Die gestrige Rede von FED Chef Bernanke war unter anderem einer der Gründe. Bernanke teilte mit, dass die Wirtschaft weiterhin wachsen werde, wenn auch mit einer Verlangsamung zu rechnen sei. Des weiteren rechnet der Hüter des Leitzinses nicht mit einem massiven Einbruch am US Immobilienmarkt. Die Inflation sei laut Aussagen von Bernanke „wohlgeraten“ und werde sich weiterhin abschwächen. Die Aussichten auf weitere Zinserhöhung dürften somit eher ausgeschlossen sein. Ein short NOB Spread (Long Bonds vs. Short 10Yr Notes) sollte aussichtsreich sein.

Bei den heutigen Rohöllagerdaten zeigte sich beim Rohöl eine Verringerung um 360.000 Barrel. Dieser Wert überraschte den Markt positiv, da nur mit einer Reduktion um 100.000 Barrel gerechnet wurde.

Benzin und Destillate verringerten sich um 589.000 bzw. 1.002.000 Barrel.

Alle drei Kontrakte können durch die Bank zulegen, was nicht zuletzt auf weitere Spekulationen über OPEC Förderkürzungen zurückzuführen ist. Dennoch kündigte der saudische Ölminister an, dass man die Kürzungen nicht allein tragen werde und somit noch weitere Länder zustimmen müssen und die Kürzungen auch wirklich durchsetzen.

Das Wetter im Mittleren Westen wird kühler und sich dann nächste Woche auf den Nordosten ausweiten. Bis zum zehnten Dezember ist jedoch wieder mit wärmeren Temperaturen zu rechnen. Die US Firma Cropcast geht während der kommenden drei Monate nicht von einem überdurchschnittlich kalten Winter im Mittleren Westen aus und prognostiziert mildere Temperaturen.

In China gab die China Gold Association bekannt, dass man den Aufwand verdoppeln werde um den Handel mit Gold innerhalb des Landes zu popularisieren. Der Kassapreis des gelben Metalls verliert dennoch 1,70$ auf 635,10$, was auf einen schwächeren Euro zurückzuführen ist. Das heute gemeldete US BIP des dritten Quartals lag mit 2,2% deutlich über den Vorabschätzungen von 1,6% sowie dem Konsens von 1,8%.

Abschließend noch eine wichtige Meldung für Silber. In Japan stieg der Import von Silber im Oktober um 41% gegenüber dem Vormonat an. Ausschlaggebend ist unter anderem die um 1,6% gestiegene industrielle Produktion in Japan.

Autor: Sebastian Hell

Kontakt: s.hell @ emfis.com (bitte alles zusammenschreiben, die Abstände dienen nur dazu es den E-Mailgrabbern zu erschweren)

Quelle: www.emfis.com

Gruß Moya

Der Technische Analyst hat die Qual der Wahl, wenn er die Rohstoffmärkte untersuchen möchte. Es gibt eine ganze Reihe von Indizes, die zur Auswahl stehen. Alle haben ihre Vor- und Nachteile. Diese muss man kennen, um die Ergebnisse richtig einordnen zu können. Nicht jeder Index ist in gleicher Weise geeignet. Aus diesem Grunde möchte ich Ihr Augenmerk zunächst auf die wichtigsten Indizes lenken und anschließend einen kurzen Blick auf die lang- bis mittelfristige Verfassung des Rohstoffmarktes werfen. Die fundamentale Situation bleibt heute ausnahmsweise außer Acht. Diesbezüglich interessierte Leser verweise ich auf meine Beiträge auf den Goldseiten oder www.value-stocks.com .

Der RCB Index von Reuters/Jefferies ist der bekannteste Index für Rohstoffe. Der Index wurde erstmals 1957 vom Commodity Research Bureau (CRB) im CRB Commodity Year Book veröffentlicht. Er umfasste früher 17 Rohstoffe und gewichtete sie gleich mit jeweils 5,88%. Die methodischen Probleme durch die Gewichtung im CRB waren allgemein bekannt. Da er Orangensaft gleich viel Gewicht einräumte wie Erdöl, bildete er die reale Weltwirtschaft nur begrenzt ab. Nun wurde der CRB Index in Zusammenarbeit mit der Investmentbank Jeffries auf 20 Rohstoffe erweitert und die Gewichtung den realen Wirtschaftsbedingungen angepasst (was auch immer die richtigen „realen Wirtschaftsbedingungen“ sein mögen).

Abb. 1: Quelle: www.Zealllc.com

Das führte dazu, dass sich der Anteil von Erdöl - bedingt durch die starken Kurssteigerungen – weiter drastisch erhöhte. Mittlerweile fast das Vierfache im Vergleich zur ursprünglichen Regelung. Die scharfe Korrektur im CRB Index muss insofern auch unter diesem Aspekt betrachtet werden. Schließlich stürzte das schwarze Gold nach der Neujustie rung von seinem Jahreshoch ab und zog den „neuen“ CRB Index über Gebühr nach unten. Ohne Umstellung wäre der Einbruch weniger dramatisch ausgefallen.

Abb. 2: Quelle: www.Zealllc.com

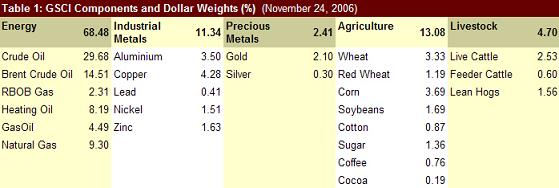

Die Goldman Sachs Commodity Indexfamilie (GSCI) entstand 1991 als Versuch, die Probleme mit der gleichen Gewichtung und der damit einhergehenden Verzerrung im Reuters CRB Index zu lösen. Der Hauptindex GSCI umfasst 24 handelbare Rohstoffe, die danach gewichtet werden, wie viel vom jeweiligen Rohstoff produziert und gebraucht wird. Der Index bezieht sich auf Futureskontrakte aus den Bereichen Energie, Industriemetalle, Edelmetalle, Landwirtschaft und Viehwirtschaft. Es gibt wie beim CRB Index noch eine Reihe von Subindizes. Die Gewichtung nach der Weltproduktion führt zu einem großen Problem: Durch die Preissteigerungen für Energieprodukte dominieren Energierohstoffe den Index mit fast 80%. Insofern spiegelt er die Entwicklung auf den Rohstoffmärkten nur sehr einseitig wieder. Aus diesem Grund führte Goldman Sachs weitere Subindizes ein, die den Energieanteil beschränken.

Abb. 3: Quelle: Goldman Sachs

Der Dow Jones AIG Commodity Index (DJAIG) verwendet eine doppelte Strategie der Gewichtung: Einerseits wird der Index nach der weltweiten Produktion gewichtet, auf der anderen Seite wird die Liquidität der jeweiligen Rohstoffe berücksichtigt. Zusätzlich dazu gibt es eine Begrenzung von 33% für jeden Sektor.

Jüngeren Datums ist der Rogers International Rohstoff Index (RICI). Der RICI entstand 1999 auf Initiative von Jim Rogers. Der Index umfasst 35 Rohstoffe und beinhaltet auch illiquide Güter wie Reis und Holz. Die Gewichtung der Rohstoffe erfolgt durch eine Expertengruppe nach der Wichtigkeit für die Weltwirtschaft. D ahinter steht Jim Rogers Ansatz des „Weltkonsumenten“, anhand dessen er den globalen Rohstoffbedarf ableitet.

Der Deutsche Bank Liquid Commodity Index - Mean Revision (DBLCI-MR) verfolgt einen ganz anderen Ansatz. Er deckt die sechs am meisten gehandelten Rohstoffe ab: Rohöl, Heizöl, Aluminium, Gold, Weizen, Mais. Der Index wird laufend nach der Mean Revision Methode (Durchschnitts Methode) neu gewichtet. Dabei werden konträr zur Marktlage Rohstoffe, die stark unter ihrem relevanten Durchschnitt notieren, übergewichtet und umgekehrt. Die Mean-Reversion-Methode führt automatisch zu einer konträren Marktstrategie. Dahinter steht die Überlegung, dass nach historischer Betrachtung sich die Preise von Rohstoffen tendenziell immer auf einen langfristigen Mittelwert einpendeln. Dieses Preisverhalten soll genutzt werden, um zusätzliche Erträge zu generieren.

Zu guter Letzt möchte ich noch den Standard and Poor's Commodity Index (SPCI)

erwähnen. Der SPCI berücksichtigt ebenfalls die Bedeutung des Rohstoffs für die Weltwirtschaft, wobei die Relevanz durch die Anzahl der Käufe und Verkäufe von Futures gemessen wird. Er ähnelt damit dem Dow Jones AIG Commodity Index, aber der SPCI berücksichtigt kein Gold, weil es sich dabei um einen „ Finanz-Rohstoff“ handele. Die Konstruktion des Index führt zeitweise zu eigenartigen Gewichtungen.

Betrachten wir nun den altehrwürdigen CRB Index mit all seinen Schwächen und Stärken. Im Langfristchart auf Monatsbasis fällt auf, dass er wieder unter sein Allzeithoch von 1980 gefallen ist (rote Linie). Solche Marken sind nie leicht zu erobern! Zwar war der Durchbruch gelungen, aber jetzt heißt es das Niveau zu verteidigen. Inflationsbereinigt wären wir noch weit unter dem Allzeithoch, aber auch „nominale“ Marken f! unktionieren.

Damit befindet sich der CRB Index i n seiner ersten großen Korrektur seit erfolgreicher Bodenbildung in den Jahren 1999/2001 und anschließender Rallye bis 2006. Die gestrichelten Linien deuten mögliche Unterstützungsniveaus an. Der ultralange Aufwärtstrend ist intakt (grüne Linie).

Abb. 4: Die langfristige Perspektive

Auch im Wochenchart ist der Trendbruch deutlich zu erkennen. Der im Herbst 2001 gestartete Aufwärtstrend wurde im August dieses Jahres nachhaltig gebrochen.

Abb. 5: Ohne wenn und aber: Trendbruch!

Die Gleitenden 40 (grün) und 60 (rot) Wochendurchschnitte weisen beide nach unten. Der GD 40 ist im Begriff den GD 60 von oben nach unten zu schneiden. Eine spannende Situation.

Abb. 6: Weisen die Gleitenden Durchschnitte den Weg?

Viele kurzfristige Indikatoren befinden sich im überverkauften Bereich. Aus Gründen der besseren Darstellung habe ich im folgenden Chart nur den Abstand des CRB Index zu seinem 200-Tage-Durchschnitt abgetragen (untere Charthälfte). Der Indikator befindet sich auf einem Extremniveau wie in den Jahren 1999 / 2001, von der eine starke Aufwärtsbewegung startete.

Abb. 7: Beachten Sie den Abstand zum GD 200 – der „Gummibandeffekt“

Fazit: Der CRB Index befindet sich immer noch in einer ausgedehnten Korrektur. Kurzfristig liegt aufgrund der überverkauften Situation eine Gegenbewegung in der Luft. Einige Rohstoffsegmente wie etwa die Agrarrohstoffe oder die Edelmetallmärkte (Stichwort: der allerorts diskutierte Ausbruch aus einem riesigen Dreieck nach oben) zeigen, wo die Musik spielt. Eine gründliche Analyse der Rohstoffmärkte erfordert immer einen Blick hinter die Kulissen der großen Indizes, da die Segmente sehr unterschiedlich ticken. Auch der CRB Index spiegelt nur die Oberfläche wieder, unter der es brodelt. Eine Betrachtung an dieser Stelle würde jedoch den heutigen Rahmen sprengen.

Gruß Moya

Edelmetalle auf Hausse-Kurs!

von F.-J. Buskamp

Ein weiterhin konstruktives Szenario präsentiert aktuell der Edelmetallsektor. Nach den Ausbrüchen aus den charttechnischen Dreiecksformationen haben sowohl der Gold- als auch Silbermarkt ihre Aufwärtsbewegungen fortgesetzt. Inzwischen hat der Gold-Bugs-Index (HUI) ebenfalls nachgezogen und seine seit Mai bestehende obere Abwärtstrendlinie nach oben durchbrochen. Parallel zog auch die HUI-Gold-Ratio weiter an. Mittels dieser Ratio lässt sich feststellen, ob sich die Gold-Aktien relativ stärker oder schwächer als der Goldpreis entwickeln. Da die Gold-Aktien aktuell die Führungsrolle übernommen haben, hat dies eine mittelfristig klar bullishe Aussagekraft für das erste Quartal 2007.

Die Saisonindikatoren signalisieren bis in den Februar 2007 hinein eine positive Goldpreisentwicklung. Da die saisonale Entwicklung auch an anderen Märkten seit einiger Zeit starke Beachtung findet, bewerte ich diesen Aspekt aber mit der gebotenen Vorsicht. Bezieht man allerdings die COT-Daten (Commitments of Traders) ein, ist der Goldmarkt von einer Überhitzung – vergleichbar mit der ersten Maihälfte 2006 – derzeit weit entfernt. Somit stehen die Zeichen gut, dass sich die Hausse in den Edelmetallmärkten dynamisch fortsetzen wird.

Die bullishe Goldentwicklung wird vom Silbermarkt flankiert. Im Gegensatz zum Gold steht der Silberpreis mit Notierungen um 14 US$/Unze bereits unmittelbar vor dem

Jahreshoch bei rund 15 US$. Auf den Goldpreis wartet mit Blick auf den Anstieg in Richtung 730 US$ noch eine charttechnische Hürde bei rund 680 US$. Die Marke

von 700 US$ stellt eher eine psychologische Barriere dar, der aber – wie wir im Frühjahr gesehen haben – keine allzu große Bedeutung beigemessen werden sollte.

In dieser Ausgabe steht wieder die charttechnische Entwicklung im Vordergrund. Ich habe für Sie vier Charts vorbereitet, die die aktuellen Hausse-Trends klar widerspiegeln.

Nach dem Ausbruch aus dem charttechnischen Dreieck Ende Oktober setzte sich die Aufwärtsbewegung zunächst dynamisch in Richtung 630 US$ fort. Danach folgte bis

Mitte November eine Konsolidierung. Wie ich Ihnen bereits vor Ausbruch aus dem Dreieck dargestellt hatte, war nicht mit einer explosiven Kursentwicklung zu rechnen;

da der Ausbruch in der Spätphase der Dreiecksbildung folgte. Je früher ein Ausbruch stattfindet, desto explosiver die nachfolgende Kursentwicklung. Der Vorteil der frühen

Konsolidierung im November bestand darin, dass der Markt nicht vorzeitig übergekauft war. So nähert sich Gold inzwischen schrittweise dem nächsten und zudem relevanten Widerstand bei rund 680 US$ an.

Wird dieser Widerstand überschritten, so eröffnet sich sogleich weiteres Kurspotenzial in Richtung 730 US$, dem Jahreshoch. Der RSI ist noch nicht übergekauft und bestätigt den aktuellen Aufwärtstrend, der bei knapp unterhalb von 640 US$ verläuft. Dem steht der MACD in nichts nach. Der MACD deutet zudem auf kein übergekauftes Szenario hin. Dementsprechend besteht im Goldmarkt derzeit kein weiterer Konsolidierungsbedarf.

Dynamischer als der Goldmarkt entwickelt sich Silber und hat bereits den Hauptwiderstand knapp unterhalb von 15 US$ im Blick. Der seit Anfang Oktober bestehende, kurzfristige Aufwärtstrend entwickelt sich zudem etwas steiler als beim Gold. Dieser verläuft aktuell bei ca. 13,30 US$. Der Relative-Stärke-Indikator (RSI) bestätigt ebenfalls den Aufwärtstrend, hat aber bereits die übergekaufte Zone erreicht. Vergleicht man die Entwicklung mit dem Frühjahr 2006, so deutet dies nicht zwingend auf einen sofortigen Konsolidierungsbedarf hin. Die Entwicklung lässt aber die Interpretation zu, dass Silber die Hürde bei ca. 15 US$ nicht im ersten Anlauf überwinden wird. Gehen Sie davon aus, dass Silber im Bereich um 15 US$ seinen kurzfristigen Aufwärtstrend testen wird. Das Korrekturpotenzial reicht in diesem Fall bis zu 2 US$.

Der längerfristige Aufwärtstrend verläuft derzeit bei rund 11,50 US$ und rückt somit erst einmal außer Reichweite. Die 200-Tage-Linie verläuft bei 11,82 US$, der Abstand zum aktuell Kurs beträgt somit 20% und ist weit von einer Überhitzung entfernt. Zum Vergleich: Im Mai belief sich die Differenz auf extreme 74%!

Auf dem Weg zum Jahres- und Allzeithoch hat der HUI (Gold Bugs Index) noch ein gutes Stück Arbeit vor sich. Der seit Anfang Oktober laufende Aufwärtsswing von rund 270 auf 340

Punkte wurde in der ersten Novemberhälfte durch eine kurzfristige Korrektur in Richtung 315 Punkte unterbrochen. Danach setzte sich der Anstieg sehr dynamisch

fort. Zuletzt konnte der Widerstand von 350 Punkten überschritten werden. Oberhalb von 360 Punkten wird die Luft zunächst dünn, da hier das September-Hoch in Reichweite

rückt. Es ist aufgrund der aktuellen Chartlage jedoch nicht von einer Wiederholung der Entwicklung im September auszugehen, da die aktuelle Rallye nicht aus einer

Seitwärtskonsolidierung resultiert.

Entscheidend wird allerdings der Break der Marke von 370 Punkten. Eine schnelle Rallye bis rund 385 Punkte ist in diesem Fall vorprogrammiert. Wie Sie der Chart

entnehmen können, warten noch drei Widerstände auf dem Weg zu neuen Höchstkursen. Gehen Sie hier von einer Step-by-Step-Entwicklung aus.

Insbesondere unterhalb von 400 Punkten ist mit einer Konsolidierungsphase zu rechnen, bevor nach einem erfolgreichen Break dieser Marke mit einer rasanten Hausse-Fortsetzung in Richtung 500 Punkte zu rechnen ist. Für diese entscheidende Phase kalkuliere ich einen Zeitraum von rund acht Wochen ein. Die 500er-Marke stellt das Mindestziel für eine Fortsetzung der Hausse bis zum Sommer 2007 dar.

Mit dem zuletzt dynamischen HUI-Anstieg gehen die Gold-Aktien in eine klare Hausse-Vorlage für den Goldmarkt. Schauen wir uns dazu den HUI-Gold-Ratio-Chart einmal näher an.

Die HUI-Gold-Ratio hat ihren Aufwärtstrend seit September klar fortsetzen können und zuletzt noch an Dynamik zugelegt. Der eindeutige Break der oberen Abwärtstrendlinie am 30.11. liefert ein vorauslaufendes Signal für den Goldmarkt. Unter Berücksichtigung historischer Entwicklungsmuster kann daher mit großer Sicherheit davon ausgegangen werden, dass der Goldmarkt in den kommenden drei Monaten seine Rallye in Richtung des Jahreshochs von 730 US$ nicht nur fortsetzen, sondern auch überschreiten wird. Ein neues Jahreshoch bei den Goldpreisen ist daher bis zum Februar 2007 denkbar.

Die Kursspanne reicht von 750 bis 780 US$. Mit etwas Glück könnte sogar die Marke von 800 US$ bis Mitte Februar 2007 getestet werden.

Gruß Moya

Interview mit Bill Murphy: "Den Manipulatoren geht das Gold aus!"

Herr Murphy wuchs in Glen Ridge, New Jersey, auf und graduierte an der School of Hotel Administration der Cornell Universität im Jahre 1969. In seinem letzten Jahr brach er alle Einzelpaßrekorde der Ivy Liga. Er begann dann als Spieler bei den Boston Patriots der Amerikanischen Football Liga. Anschließend arbeitete er für zahlreiche Brokerfirmen der Wall-Street, die sich auf Rohstoff-Futures spezialisiert hatten. Er begann als Trainee bei Merrill Lynch und ging dann zu Shearson Hayden Stone und Drexel Burham. Schließlich gründete er seine eigene Brokerfirma an der 5th Avenue in New York. Heute betreibt er die Internetseite www.lemetropolecafe.com, die sich mit der Goldmanipulation und anderen interessanten Fragen der Finanzwelt beschäftigt und ist Vorsitzender des GATA (Gold Anti-Trust Action Committee).

V.R.: Herr Murphy, Sie sind Vorsitzender des GATA (Gold Anti-Trust Action Committee), das 1999 gegründet wurde. Warum denken Sie, dass der Goldmarkt manipuliert wird? Was haben Sie über den Markt gehört oder erfahren?

B.M.: Wir haben das GATA gegründet, weil wir sahen, dass die Bullion-Banken den Preis nach dem Kollaps der LTCM (Long Term Capital Management) gedrückt hatten. Wir sahen, dass sowohl die Regierung der USA als auch die Fed involviert waren. Wir haben sieben Jahre lang Beweise gesammelt, die all das bestätigten, was wir damals gesehen haben. Es ist wie bei einem Mordprozess, die Beweise werden immer mehr und immer drückender und das ist eigentlich sehr aufregend.

V.R.: Was sind die Ziele des GATA? Wie wollen Sie die Manipulation stoppen? Es gibt ja in diesem Markt große Player wie die Zentralbanken. Welche Möglichkeiten haben Sie, um gegen diese anzukämpfen?

B.M.: Wir verbreiten Informationen über die Manipulation indem wir herumgehen und Leute wie Sie treffen. Wir reisen also um die Welt und erzählen einfach unsere Geschichte. Und es hat funktioniert. Viele Leute kamen zu unserer Konferenz in Dawson City im Yukon vor einem Jahr im August. Andrey Bykov, einer der wirtschaftlichen Berater von Präsident Putin, kam damals zu unserer Konferenz. Der Preis lag bei USD 436, er sagte es war die beste Konferenz die er jemals besucht hatte, und zwei Tage später explodierte der Goldpreis und stieg bis Mai 2006 auf USD 730. Das war bevor die US-Regierung den Preis wieder nach unten drückte. Wir machen also großartige Fortschritte.

V.R.: Sie sagten, dass die Regierung den Preis gedrückt hatte. Wie kann also die Regierung den Preis drücken?

B.M.: Ich weiß aus einer meiner Quellen, einem Senator aus Washington, dass sie schockiert waren, als Gold über USD 720 gestiegen war und dass sie nicht wussten, was noch passieren könnte. Sie mobilisierten also Gold, sie bekamen Gold von den Vereinigten Staaten oder durch Swaps und Ausleihungen. Was auch immer sie also gemacht hatten, es drückte den Preis, indem man Gold aus den Tresoren der Zentralbanken auf dem Markt verkaufte. Dieses Überangebot ließ den Preis von Mai bis zu unseren diesjährigen Wahlen dramatisch abfallen.

V.R.: Sie meinen also, dass die Zentralbanken das Gold verliehen und die Bullion-Banken es verkauften?

B.M.: Genau das passiert, und das ist es auch, wo das GATA ins Spiel kommt. Die Zentralbanken besitzen offiziell 32.000 Tonnen Gold; wir glauben, dass sie davon nur noch 14.000 Tonnen übrig haben. Der Rest wurde verliehen oder geswapt, aber im Endeffekt bedeutet das, dass es auf dem Markt verkauft wurde und damit ist es weg. Es wurde verwendet um die Nachfrage zu decken. Und wir glauben, dass sie bald anstehen werden und nicht mehr genug Gold haben werden, um diese Nachfrage zu decken. Es geht ihnen ganz einfach das Gold aus. Eines Tages werden die Zentralbanken ihr Gold nicht mehr verkaufen wollen. Die Briten verkauften ihr Gold bei etwa USD 275; die Schweizer verkauften ihr Gold bei USD 320 und nun steht der Preis bei USD 625 pro Unze. Irgendjemand wird fragen, warum sie dieses Gold verkaufen. Im Grunde ist es eine Reservewährung. Wir denken also, wir sollten die Wahlen abwarten und danach sollte der Goldpreis viel, viel höher steigen, um die Nachfrage zu decken.

V.R.: Die US-Zentralbank hat ihr Gold verliehen. Man erzählt, dass das deutsche Gold nicht in Deutschland gelagert ist. Alles bis auf einen kleinen Teil von nur 2% soll in London oder Paris gelagert sein. Haben Sie darüber irgendwelche Informationen?

B.M.: James Turk hat diesbezüglich sehr gute Arbeit geleistet. Vor Jahren entdeckte das GATA, dass 740 Tonnen des US-Goldes von West Point als Treuhand-Gold klassifiziert wurden. James Turk glaubt aus vielen Gründen, dass man zwar jetzt keinen Einblick hat, dass dieses Gold aber mit deutschem Gold geswapt wurde und dies also deutsches Gold sein könnte. Wir wissen, dass Axel Weber, der Vorsitzender Ihrer Bundesbank, erst vor ein paar Wochen gesagt hat, dass die Zentralbanken zu ihm kamen und nach Goldswaps fragten. Das bedeutet, dass sich irgendjemand für deutsches Gold interessierte. Wir diskutierten diese Theorie in den USA, aber für einen Zentralbanker ist eine solche Aussage sehr außergewöhnlich, sie sprechen üblicherweise ganz einfach nicht in dieser Form. Er erzählte dies aus einem ganz besonderen Grund und seitdem ist Gold um USD 40 gestiegen.

V.R.: Denken Sie, dass deutsches Gold in den USA gelagert sein könnte?

B.M.: Ja!

V.R.: Wurde es bereits verkauft?

B.M.: Die USA können ihr Gold nicht legal verkaufen. Wenn sie aber sagen, dass sie es geborgt haben, dann können Sie es sehr wohl in den Markt geben und dann ist es in der Tat weg. Es ist offiziell geswapt, aber in Wirklichkeit können wir es nicht zurück bekommen und das ist es, was in den kommenden Jahren letztendlich passieren wird.

V.R.: Deutsches Gold ist anstatt US-amerikanischem Gold gelagert?

B.M.: Ich kann nicht genau sagen wo es ist, aber alles was wir erlebt haben passt in dieses Schema und wir denken, dass Gold einen großen Einfluss auf die Bundesbank hatte. Zu diesem Schluss kommen wir aufgrund von Aussagen von Seiten der Bundesbank und aufgrund von Berichten, die in der Frankfurter Allgemeinen Zeitung ohne Angabe eines Autors veröffentlicht wurden. Es herrscht eine Konkurrenz innerhalb der Bundesbank, zwischen jenen, die Gold verkaufen wollen, den politischen Parteien, und jenen, die dagegen sind. Die Aussage von Axel Weber ist einfach erstaunlich. Wir können über die wirkliche Geschichte hinter dem deutschen Gold nur Mutmaßungen anstellen, aber wir sind sicher, dass viele der schlaueren Banker wissen was passiert, und sie machen sich Sorgen darüber.

V.R.: Sie haben den Kampf zwischen der Bundesbank und den politischen Parteien angesprochen. Könnte es nicht sein, dass die Bundesbank weiß, dass es kein Gold mehr gibt, und dass sie es uns ganz einfach nicht erzählen können?

B.M: Nun, es könnte sein, dass einige sagen, dass es konvertiert wurde oder schwer zugänglich ist, es könnte technische Probleme geben, und man ist besorgt, dass es ans Licht kommen könnte. Vielleicht ist das der Grund, warum sie alles aufkauften was von den Zentralbanken kommt, und warum sie Goldswaps eingehen. Ich kann nicht genug betonen, welche große Bedeutung das hat, denn Zentralbanker schweigen still und sprechen nicht darüber. Sie sprechen lieber über Atombomben als über Gold.

V.R.: Sie sagten, dass die britische Zentralbank ihr Gold verkauft hat und dies vorher am Markt ankündigte.

B.M.: Ja, sie kündigten den Verkauf von 400 Tonnen Gold groß an und dann verkauften sie es für den niedrigsten gebotenen Preis. Das war einfach lächerlich.

V.R.: Man hört, dass andere Zentralbanken diese Mengen von Gold bei den Auktionen kaufen müssten. Wer also kauft eigentlich dieses Gold?

B.M.: Der physische Markt kann die niedrigeren Preise absorbieren, die Inder kaufen 100 Tonnen pro Monat und die türkischen Importe sind riesig. Die Nachfrage nach Gold im Westen ist gering, aber im Osten ist sie sehr hoch. Dort wird also dieses Gold gekauft. Beim englischen Gold war es so, dass der Goldpreis einbrach und für die nächsten zwei Jahre unten gehalten wurde. Es ist nicht nur so, dass Sie etwas verkaufen wollen, denn das machen Sie normalerweise still und leise. Wenn Sie den Preis drücken wollen, dann verkünden Sie, dass Sie all Ihr Gold auf den Markt werfen werden. Das hat den Goldmarkt für einige Jahre schwer getroffen.

V.R.: Kennen Sie irgendeinen großen Investor oder Firmen, die derart große Mengen kaufen würden?

B.M.: Wie ich schon gesagt habe, kommen die größten Käufer aus dem Osten. Gibt es hier irgendwelche großen Käufer? Ja, überall! Es gab einen großen Käufer mit der Zentralbank von Südkorea, in Argentinien; man hört, dass die Chinesen durch Zwischenhändler stille Käufe tätigen. Wir glauben, dass die Russische Zentralbank nach der “Goldrush 21”-Konferenz im großen Stil gekauft hat.

V.R.: Welchen Einfluss hatten ihrer Meinung nach die Hedge-Fonds auf den Goldmarkt, speziell die Trendfolger?

B.M.: Nun, die verändern sich, es gibt technisch orientierte Fonds und andere Hedge-Fonds, aber grundsätzlich weiß ich, dass die einzigen mir bekannten Hedge-Fonds short in Gold oder Goldaktien sind. Es ändert sich ständig, einmal sind sie drin, einen Tag später nicht mehr. Der Rohstoffbullenmarkt war de Facto zu Ende, aber der Basismetallindex erreichte ein neues Hoch. Gold wurde gegen Ende dieser Wahl nach unten gedrückt; beobachten Sie, was in den nächsten Monaten passieren wird. Es ist bereits neun Tage hintereinander gestiegen und dieser Anstieg ist der größte seit 20 Jahren. In nächster Zeit wird man die Hedge-Fonds sehr stark beim kaufen beobachten. Aktuell stellen die Trendfolger einen sehr geringen Einfluss am Markt da, sie kommen und gehen.

V.R.: Sie haben die Wahlen angesprochen. Denken Sie wirklich, dass die Umstrukturierung des Goldman Sachs Commodity Index und der sinkende Goldpreis Manipulationen durch die Regierung waren?

B.M.: Goldman Sachs ist so etwas wie der Vollstrecker der Regierung, als Gegenleistung gibt es Macht. Stellen Sie sich vor, wie viel Geld Sie verdienen können, wenn Sie die Politik der Vereinigten Staaten kennen und wissen, was die Regierung als nächstes machen wird. Im Mai kollabierten die Ölpreise und Goldman Sachs änderte die Gewichtung von Benzin von 7,5 auf 2,5%. Das führte zu massiven Verkäufen bei Leuten, die Benzin genau aus diesem Grund besaßen. Wir erlebten einen Rückgang des Goldpreises von USD 730 auf USD 560, jetzt ist er wieder zurück auf USD 625. Die langfristigen Zinssätze in den USA sind gesunken und nicht gestiegen, und sie haben nicht gegen die Inflation angekämpft. Der Dollar war während der gesamten Zeit stabil, er ist weder gestiegen noch gefallen. Wir hatten einen Aktienmarkt ohne Downside-Volatilität; der Dow Jones stieg von etwa 10.800 auf 11.000. Alles war perfekt vorbereitet für das, was die Preissetzer vor den Wahlen schaffen wollten.

V.R.: Seit 2001 haben wir einen Anstieg des Goldpreises zwischen 120 und 150 % erlebt. Wie konnte dies in einem manipulierten Markt passieren? Warum würde man den Goldpreis so lange steigen lassen? Das ist doch definitiv ein Bullenmarkt.

B.M.: Das ist absoluter Unsinn. Der Goldmarkt wird rein vom Angebot des Goldkartells gegenüber der Nachfrage bestimmt. Nun ist das Angebot ausgegangen. Gold steigt, weil sie bald anstehen werden und je niedriger der Goldpreis war, desto schneller spitzte sich die Lage zu. Die einzige Möglichkeit, um die Nachfrage zu bremsen, ist ein entsprechender Preisanstieg. Ja, es ist in einem Bullenmarkt gestiegen und Sie konnten das in den letzten Jahren beobachten. Der Preis stieg von USD 300 auf USD 500 pro Unze, weil diese Leute gewisse Schritte gesetzt haben. Eines Tages werden sie nichts mehr in der Hand haben. Sie werden nicht mehr in der Lage sein, den Markt derart zu manipulieren, wie sie es seit letztem Mai gemacht haben. Sie haben die Schlacht gewonnen, aber sie sind erneut im Begriff, den Krieg zu verlieren. Wir werden einen bestimmten Punkt erreichen, an dem sich die Dinge exponentiell entwickeln. Wenn ich richtig liege geht es einzig darum, dass sie dann nicht mehr genug Munition haben werden. Ihnen geht das physische Gold aus. Sie werfen das Gold der Zentralbanken auf den Markt und eines Tages werden die Zentralbanken ihr Gold nicht mehr aufgeben wollen. Es gibt jährlich ein Angebotsdefizit von 1.500 Tonnen. Wenn das Gold der Zentralbanken nicht mehr zur Verfügung steht, wird es zu einem plötzlichen Preisanstieg kommen. Und dieser große Schlag liegt immer noch vor uns.

V.R.: Gibt es eine Möglichkeit, den Goldpreis über die Futuresmärkte zu drücken?

B.M.: Nein! Kurzfristig können sie die Märkte durch den Futureshandel und andere Dinge drücken, aber eben nur kurzfristig. Täglich entsteht ein Angebotsdefizit von drei bis vier Tonnen, das durch physisches Gold gedeckt werden muss. Man kann die Märkte ein paar Wochen lang manipulieren und die Besitzer von physischem Gold dazu bringen, aus Angst vor fallenden Preisen zu verkaufen; aber nur für einen bestimmten Zeitraum. Der physische Markt muss das Angebot bereitstellen können.

V.R.: Viele Deutsche interessieren sich für dieses Thema. Es gibt immer noch nich viel deutschsprachige Literatur darüber. Kennen Sie das Buch von Ferdinand Lips?

B.M.: Ja, Lips ist unser Held! Er war ein großartiger Mann und er fehlt uns sehr. Er war einer der großartigsten Menschen den ich je getroffen habe und er verstand die Märkte besser als jeder andere.

V.R.: Besteht in den USA und in Kanada dasselbe öffentliche Interesse? Wie viele Leute wissen von diesen Manipulationen?

B.M.: Es ist toll nach München zu einem ganz anderen Publikum mit viel mehr Begeisterung zu kommen. Das Interesse an den Vorgängen im Goldmarkt ist in Deutschland so viel größer als in den Staaten. Dort besteht praktisch kein Interesse. Warum? Nun, wir mussten gewisse Dinge, die Deutschland erlebt hat, nicht erleben. Der Aktienmarkt ist OK und die Krise im Irak hat keinen direkten Einfluss auf die Märkte. Auch der Immobilienmarkt ist OK und die Amerikaner wissen gar nicht, wie man Gold schreibt. Das wird sich ändern!

V.R.: Der Silberanalyst Ted Butler ist weithin bekannt. In den USA muss es viele Leute geben, die seine Artikel lesen und daher über die Manipulation des Gold- und Silberpreises gut Bescheid wissen sollten.

B.M.: Ich denke, Ted Butler ist in Deutschland bekannter als in den USA. Deshalb war es toll, zur „Internationalen Edelmetall- und Rohstoffmesse“ hier in München zu kommen. Wir hatten hier mehr Presse durch die FAZ und den Spiegel und das Interesse ist seit 1999 immer größer geworden.

V.R.: Wo sollte der Goldpreis aufgrund der Inflation in den USA heute stehen?

B.M.: Bei USD 2.000!

V.R.: Was ist ihr persönliches Preisziel für Gold?

B.M.: Gold sollte bei etwa USD 2.000 stehen, aber aufgrund der Eingriffe über die Zentralbanken gab es bisher keinen Nachfrageüberschuss. Es sollte in cirka einem Jahr bei etwa USD 2.200 oder USD 2.300 stehen. Wir denken, dass es auf einen Preis irgendwo zwischen USD 3.000 und USD 5.000 pro Unze steigen wird, um auf dem Markt ein Gleichgewicht herzustellen. Jedenfalls ist es noch ein weiter Weg dorthin, es gibt noch viel Geld zu verdienen und die Goldstory wird letztendlich den Mainstream erreichen. Derzeit kämpft der Mainstream dagegen an, man will nichts davon wissen.

V.R.: Sie denken also, dass es einen anhaltenden Bullenmarkt geben wird? Nicht nur temporär?

B.M.: Es wird erst richtig losgehen, wenn die Grenzen erreicht sind, die ich zuvor erwähnt habe. Wenn dem Goldkartell das Gold der Zentralbanken ausgeht, dann wird die Nachfrage zu stark sein. Derzeit hat der Dollar wenig Einfluss auf den Goldpreis, aber das wird sich ändern. Wenn der Dollar beginnt einzubrechen, wird dies die Sternstunde des Goldes werden!

Das Interview führte Volker M. Riemer am Rande der „Internationalen Edelmetall- und Rohstoffmesse“ am 4. November 2006 in München.

Die Kakaopreise stiegen indessen wieder deutlich an. Seit Anfang Dezember gewannen sie in der Spitze um 8,5% hinzu. Einige Produzenten von Kakaobutter in Europa sollen aufgrund der hohen Nachfrage der Schokoladenhersteller ausverkauft sein. Gerade die Weihnachtszeit habe dabei zu einem deutlichen Absatzplus bei Schokoladenprodukten in Europa geführt. Da insbesondere die Nachfrage nach Qualitätsschokolade steigt, sind qualitativ hochwertige Kakaobohnen gefragt. Doch gerade diese sind rar, da die Qualität der Ernte aus Westafrika schon seit Jahren immer weiter nachlässt.

Dieser Mix aus steigender Nachfrage und mangelnder Verfügbarkeit hoher Qualitäten könnte in den nächsten Wochen zu weiteren Kurssteigerungen bei Kakao führen. Jedoch werden wir auch nicht müde davor zu warnen, dass es sich bei dem Markt für Kakaoprodukte um einen sehr spekulativen Markt handelt. Kursbewegungen von 10% an wenigen Tagen sind hier in regelmäßigen Abständen immer wieder im Chartverlauf zu beobachten.

Kaffee entwickelt sich weiterhin gemäß unserer Prognose. Das gegenwärtige Kaffeeangebot auf dem Weltmarkt scheint ausreichend zu sein, um die Nachfrage aus den Industrieländern zu befriedigen. Spekulationen über einen großen Produktionsrückgang Brasiliens im nächsten Jahr treiben allerdings die Preise. Sollte die brasilianische Ernte im nä ;chsten Jahr tatsächlich schlecht ausfallen, so steht der Kaffeemarkt in 2007 und 2008 möglicherweise vor einer signifikaten Angebotsverknappung.

Charttechnisch betrachtet stehen die Zeichen gut für weitere Preissteigerungen bis in den Bereich von 137 cents/pound gegenüber aktuell 128,90 cents/pound. Das charttechnisch von Godmode-Trader.de ermittelte langfristige (1-2 Jahre) Kursziel für Kaffee liegt bei 318,00 Cents/pound. Fundamental müsste sich für eine Preissteigerung bis in diesen Bereich freilich einiges ereignen. Es könnte jedoch bereits genügen, sollte sich El Nino weiter verstärken. El Nino sorgt bereits heute für eine überdurchschnittliche Regenknappheit in Südamerika. Verlässliche Prognosen über die Auswirkungen des Wetterphänomens lassen sich zurzeit jedoch noch nicht tätigen.

Autor: Jochen Stanzl, BörseGo GmbH

Quelle des Artikels: Rohstoff-Report

Gruß Moya

Der Energiehunger wächst und treibt die Nachfrage nach Uran und den Preis nach oben

Allein China will in den nächsten 15 Jahren 40 zusätzliche Atomkraftwerke ans Netz bringen. Der Bedarf an Uran für die Atomenergie dürfte daher von 69 665 Tonnen im laufenden Jahr auf 75 114 Tonnen 2010 zulegen. Die Uranproduktion wächst zwar schneller. Mit 40 730 Tonnen 2005 und erwarteten 50 550 Tonnen 2010 hinkt sie jedoch deutlich hinterher. Der Abbau der in den 50er- und 60er-Jahren angehäuften Uranlager füllt derzeit noch die Kluft.

Eine weitere Ausweitung der Produktion geht aber nicht von heute auf morgen. Schon allein deswegen wird der Uranpreis in absehbarer Zeit steigen. Doch aber bereits auf dem heutigen Preisniveau verdienen die Produzenten prächtig, und die Suche nach neuen Vorkommen lohnt.

Future auf Mais (Corn) im Endloskontrakt: 390,25 US-Cent pro Scheffel

Wochenchart (log) seit April 2003 (1 Kerze = 1 Woche).

Rückblick: Der Future auf Mais im Endloskontrakt markierte am 31.07.1996 ein bisheriges AllTimeHigh bei 548,00 US-Cent pro Scheffel. Seitdem wurde der Future extrem abverkauft und bildete daraus resultierend eine massive siebenjährige Unterstützung zwischen 174,00 - 185,25 US-Cent pro Scheffel. Die letzte nennenswerte Erholungsphase fand im April 2004 statt und markierte ein Bewegungshoch bei 335,25 US-Cent pro Scheffel. Ausgehend davon steuerte der Future erneut den beschriebenen Unterstützungsbereich an. Die obere- und untere Kursbegrenzungslinie konvergierten dabei zu einem bullisch fallenden Keil. Wir sind bereits seit Ende 2005 bullisch auf diesen Future. Aus der Chartstruktur läßt sich die Ausbildung eines regelkonform aufgelösten Doppelboden ableiten, welcher sich seit 2004 formierte. Im Zuge der dynamisch angesetzten Rallye wird sogar das markante Bewegungshoch bei 335,25 US-Cent pro Scheffel, ohne größere Konsolidierungsphasen, überschritten.

Charttechnischer Ausblick: Der charttechnische Doppelboden bietet das Fundament für die laufende Rallye im MAIS Future. Die maßgeblich entscheidende Unterstützung definiert sich durch die ehemalige Kaufmarke bei 263,00 US-Cent pro Scheffel. Mit dem Ausbruch über den charttechnischen Widerstand bei 335,25 US-Cent pro Scheffel wirkt auch dieser Kursbereich als zusätzliche Unterstützung. Eine obligatorische Pullbackbewegung ist aufgrund der sehr dynamische Ausbruchsbewegung noch nicht erkennbar, wäre aber wünschenswert für den Aufbau von antizyklischen Longpositionen. Ausgehend vom aktuelen Preisniveau kann es nochmals zu Kursrückschlägen bis an die charttechnische Unterstützung bei 335,25 US-Cent pro Scheffel kommen . Das intakte charttechnische Gesamtbild ermutigt dazu, in möglichen Korrekturphasen den Aufbau von strategischen Longpositionen zu bevorzugen. Das langfristige Kursziel bei 548,00 US-Cent pro Scheffel können wir unverändert aufrecht erhalten. Erst ein Kursrutsch unter 335,25 US-Cent pro Scheffel könnte eine weitreichende Korrektur bis 263,00 US-Cent pro Scheffel einleiten.

|

| Quelle:http://www.godmode-trader.de |

„Die Umstände sind immer noch die gleichen wie in der Vorwoche”, erklärt Bill O´Grady von AG Edwards. „Das Wetter ist immer ist immer noch mild… Das wird die Preise auch weiterhin von Zuwächsen abhalten.“

Light Crude Oil fiel um 30 Cents, oder 0,5%, auf 60,75 Dollar je Barrel.

Was sagt die charttechnische Analyse zur weiteren Preisentwicklung von Öl?

Das Feld läßt sich klar eingrenzen.

Gelingt ein Anstieg über den Widerstandsbereich bei 63,82 $, wird ein Kaufsignal mit Ziel bei 69,00 und 78,40 $ ausgelöst. Wichtig, ein Kaufsignal entsteht erst dann, wenn der Kurs über 63,82 $ ansteigen kann. Das ist also die Bedingung. So lange US LEICHTÖL aber unterhalb des EMA50 notiert, ist das kurzfristige Chartbild nur neutral zu werten. Wird die Unterstützung bei 55,67 $ auf Wochenschlussbasis unterschritten, sind weiter nachgebende Notierungen bis zum EMA200 bei aktuell 52,50 $ wahrscheinlich. Erst ein signifikanter Rückfall unter den EMA200 bei 52,50 $ generiert ein mittelfristiges Verkaufsignal mit Zielen bei 46,20 und 40,0 - 41,85 $.

Quelle des Artikels: Rohstoff-Report

Gruß Moya

der schein von abn amro hat sich seit august glatt verdreifacht

________

Alles was ich hier poste, ist eine Satire.

Nichts ist wahr, Alles ist nur eine Geschichte.

Ähnlichkeit mit lebenden oder verstorbenen Personen sind rein zufällig.

Ähnlichkeit mit Tatsachen sind reiner Zufall.

Charts oder andere Meinungen sind keine Kaufempfehlungen.

Alles was ich hier schreibe sind reine Fiktionen.

Ein Bezug aus dieser virtuellen Welt zur realen Welt ist rein zufällig, nie intendiert und unterliegt der Täuschung des Lesers.

Dieses Szenario scheint man auch bei der Organisation Erdöl exportierender Länder (OPEC) nicht mehr auszuschließen. Im Dezember verlautbarte das Ölkartell daher eine weitere Fördermengenkürzung um 500,000 Barrel pro Tag beginnend im Februar 2007 – eine Ankündigung, die wirkungslos verpuffte. Was bleibt, ist eine trübe Stimmung am Ölmarkt, die sich auch durch die Zurückeroberung der 60-Dollar-Marke nicht wirklich aufhellen konnte.

Wie könnte es auch sein, dass sich die Stimmung aufhellt, betrachtet man das milde Wetter im Nordosten der USA. Dort werden mehr als zwei Drittel des Heizöls im Winter verbraucht, der Rest des Landes ist eher auf Erdgas zur Beheizung der Häuser angewiesen. Die Heizölnachfrage liegt im Nordosten der USA schon seit Wochen rund 20% unter dem Normalmaß. Gerade aus diesem Grund kann und muss die OPEC ihre Fördermengen kürzen, da tatsächlich zu viel Erdöl auf dem Markt vorhanden ist. Sie schafft sich damit Restkapazitäten, und lockert damit die Anspannung am Ölmarkt weiter auf. Denn auf die dann zur Verfügung stehenden Restkapazitäten kann in Zukunft immer dann zurückgegriffen werden, wenn sich irgendwo auf der Welt das Angebot verknappen sollte.

Aus diesem Grund handelt es sich bei den Fördermengenkürzungen um ein zweischneidiges Schwert: Zum einen wird das phsysische Angebot verknappt, zum anderen lockert sich aber die psychologische Hemmschwelle vor einer Verknappung des Ölangebo ts in der Zukunft, da neue Restkapazitäten aufgebaut werden. Solange die Nachfrage durch weiter milde Wintertemperaturen nicht anzieht, rechnen wir daher mit weiter fallenden Ölpreisen.

Autor: Jochen Stanzl, BörseGo GmbH

Quelle des Artikels: Rohstoff-Report

Gruß Moya

Ticker-Symbol: CC

Kontraktumfang: 10 metric tons (Tonnen) Rohkakao Kontraktmonate: März, Mai, Juli, September und Dezember

Tick-Größe: US-$ 1/metric ton (US-$ 10/Kontrakt); alle Preisangaben in US-Dollar pro metric ton

Handelszeiten: Parkett ("open outcry"): Montag - Freitag, 8:00 - 11:50 Uhr New Yorker Zeit, die Schlusshandelsphase beginnt um 11:45 Uhr.

Future auf Kakao (CC) im Endloskontrakt (NYBOT) - Kurs: 1617,00 US-Dollar

Aktueller Wochenlinienchart (log) seit Oktober 1976 zur Darstellung des übergeordneten Kursverlaufs

|

Aktueller Wochenchart (log) seit April 2002 (1 Kerze = 1 Woche).

Rückblick: Der Future auf Kakao (CC) im Endloskontrakt wurde ausgehend von dem Bewegungshoch aus 2003 massivst abverkauft. Als Konsequenz daraus entstand ein Korrekturtief bei 1300,00 US-Dollar. In den Folgejahren konnte der Future in diesem Bereich einen belastbaren charttechnischen Boden ausbilden. Bereits im Jahr 2005 löste sich der Future deutlich von diesem Unterstützungsbereich. Im Zuge der einsetzenden Kurserholungsphase konnte ein Bewegungshoch bei 1738,00 US-Dollar markiert werden. Ausgehend von diesem Bewegungshoch wurde der Future, im Zuge eines Belastungstest, erneut in Richtung der maßgeblich entscheidenden Unterstützung gedrückt und bildete schließlich bei 1410,00 US-Doll! ar ein bullisch zu interpretierendes "höheres Hoch" aus. In den l etzten Handelswochen wird eine weitere Unterstützung bei 1600,00 US-Dollar bullisch "abgeklopft". Das Kursgeschehen der letzten Wochen läßt sich demzufolge als obligatorische Pullbackbewegung eingliedern. Im Anschluss daran dürfte der Future wieder nach oben blicken.

Charttechnischer Ausblick: Das nächste charttechnische Kaufsignal notiert im Bereich des letzten Bewegungshochs bei 1738,00 US-Dollar. Das nächste Kursziel resultiert aus der Parallelprojektion des Aufwärtstrends seit Oktober 2005 und liegt bei 1850,00 US-Dollar. Weiterhin verläuft in diesem Bereich ein charttechnischer Horizontalwiderstand. Diese beiden charttechnischen Elemente bilden für sich schon eine "Anziehungskraft". In der Summe kann man dem aktuellen Chartbild durchaus den bullischen Charakter entnehmen. Die nächsten Handelsmonate sollten entsprechend freundlich gestaltet werden und unser Kursziel bei 1850,00 US-Dollar abarbe! iten. In diesem Bereich findet dann eine Entscheidung statt, die Aufschluss darüber geben dürfte, ob der Kakao Future auch unser langfristig angesetztes Kursziel bei 2420,00 US-Doller erreichen kann. Kursstände unter 1530,00 US-Dollar werden von uns aktuell nicht favorisiert, dürften dann aber eine Fortsetzung der Abwärtsbewegung bis zur nächsten charttechnischen Unterstützung bei 1400,00 US-Dollar einleiten.

|

Wird 2007 ein gutes Jahr für Goldanleger ? Das ist leider nicht einfach mit ja oder nein zu beantworten - der Werkzeugkasten der Technischen Analyse stellt lediglich in Aussicht, dass die seit letztem Jahr laufende Konsolidierung als solche noch die Chance beinhaltet, das der Goldpreis nochmals in Richtung 730 USD ansteigen kann. Ein solcher Anstieg ist allerdings nicht zwingend. Denn auch Warnsignale sind vorhanden - so ein als Verkaufssignal bestätigter shooting star im Mai 2006 sowie die letzten Kursrückgänge, die auf Grund ihrer Dynamik eher weiter fallende Kurse versprechen. Ein übergeordnetes neues Verkaufssignal wird jedoch erst bei einem Fall unter ca. 570 USD auch per Monthly-Close ausgelöst.

GOLD - Monatschart:

Anfang 2006 konnte der Goldpreis die Rückkehrlinie des langfristigen Aufwärtstrendkanals nach oben durchstoßen. Das hieraus abzuleitende Kursziel, die nach oben abgetragene Schwankungsbreite des vorab verlassenen Trendkanals, wurde dann im Mai 06 erreicht in Form einer Übertreibung nach oben. Die Mai-Kerze zeigt ein Trendwendesignal an, einen shooting star. Dessen Docht stellt eine harte Widerstandszone dar. Die lange weiße Kerze im April 2006 dagegen stützt den Markt und definierte die Kernrange der seit Mai 2006 laufenden Konsolidierung. Auch erfolgte bislang kein Monthly-Close unterhalb des Tiefs der langen weißen Kerze vom April - damit besteht im Monatschart die Chance, dass die Entwicklung der letzten Monate nach erfolgtem Ausbruc! h (Übertreibung nach oben) aus dem langfristigen Aufwärtstre ndkanal lediglich eine Konsolidierung darstellt mit Pullback an die zuvor gebrochene Rückkehrlinie dieses Aufwärtstrendkanals. Ein deutlicher Rebreak in diesen Trendkanal hat noch nicht stattgefunden (per Monthly-Close), erst ein solcher Rebreak und in Folge auch ein Monthly-Close unter ca. 570 USD würde ein drastisches Verkaufssignal auslösen. Ein nachhaltiger Rebreak in einen zuvor verlassenen Aufwärtstrendkanals führt in der Regel auch zu einem Break des Aufwärtstrends - im Gold müßte daher dann auch mit Kursen bis ca. 450 USD gerechnet werden. Noch fehlt jedoch ein entsprechendes Signal für ein solch negatives Szenario. Goldpositionen sollten jedoch klar abgesichert werden. Neuengagements werden aus aktueller Sicht erst bei einem Monthly-Close über 656 USD interessant mit der Chance, dann tiefer in die Widerstandszone des langen Dochtes des shooting stars vom Mai 2006 einzudringen verbunden mit der dann recht großzügigen Wahrscheinlichkeit eines Testes des letzten Tops bei 730 USD.

GOLD Kurs Nachrichten Diskussionen - Wochenchart:

Der Wochenchart stellt sich augenblicklich negativ dar mit vermehrten schwarzen Kerzen und einem Weekly-Close in der letzen Woche unter den letzten neun Wochenschlusskursen. Ein Break der 600er Marke per Weekly-Close wäre daher ein neues Verkaufssignal mit Ziel 574 USD. An der aktuell erreichten Unterstützung besteht vorerst jedoch noch die Chance einer Stabilisierung, eine deutliche Verbesserung würde sich aber erst bei einem Anstieg über das Top der abgelaufenen Woche bei 645 USD erge! ben.

GOLD Kurs Nachrichten Diskussionen - Tageschart:

Nach drei schwarzen Kerzen ist in der Regel von weiter fallenden Kursen auszugehen, einzig leichte Gegenbewegungen und eine Abflachung der Abwärtsdynamik ist zu erwarten. Aus aktueller Sicht müssen daher - nach einer kurzen Verschnaufpause am erreichten Niveau - weitere Kursverluste angenommen werden. Ein neues Verkaufssignal ergibt sich bei Break des Tagestiefs vom Freitag per Daily-Close. Die zwei in Folge aufgetretenen Lunten zeigen allerdings Gegenwehr an - zudem wurde mit der Entwicklung der letzten zwei Tage auch eine Unterstützungszone zwischen ca. 602 und ca. 608 USD bestätigt. Eine deutliche Gegenbewegung über die 615er Marke auch per Daily-Close würde damit eine Erholung in Richtung 625 ankündigen. In diesem Falle - einem weniger wahrscheinlichen Alternativszenario - wären die letzten Rückgänge eine Bereinigung - der Break der Unterstützung bei ca. 612 USD stellt dann ein Fehlsignal dar mit entsprechend positiven Konsequenzen.

Fazit:

Unter langfristigen Aspekten besteht noch die Chance, dass der Goldpreis nach Ablauf der seit Mai 06 laufenden Konsolidierung wieder an Fahrt gewinnt und auch die 730er Marke erreicht. Denn ein nachhaltiger Rebreak in den zuvor verlassenen Aufwärtstrendkanal konnte sich bislang nicht durchsetzen, die lange weiße Kerze vom April 2006 stützt den Kurs. Somit fehlte in den letzen Monaten ein neues übergeordnetes Verkaufssignal. Gleichwohl muss beachtet werden, dass der shooting star, welcher im Monatschart im Mai 06 auftrat, ein bestätigtes Verkaufsmuster darstellt nach einer deutlichen Übertreibung und auch Euphorie im Goldmarkt. Neue Verkaufssignale auch in den kurzfristigeren Zeitebenen sind daher durchaus ausssagekräftig - auch in Verbindung mit den vermehrt auftretenden schwarzen Kerzen im Wochenchart sowie der kräftigen Abwärtsbewegung im Laufe der letzten Woche mit Break einer relevanten Unterstützungszone bei ca. 612/610 USD. Kurzfristige Signale ergeben sich daher bei Break des Tiefs vom letzten Freitag per Daily-Close mit Abwärtspotential bis ca. 590/574 USD - eine Gegenbewegung auf die letzten Verluste ist bei einem Break der 615 per Daily-Close zu erwarten mit Kursziel bis ca. 625, max. 640 USD. Eine wesentliche Verbesserung tritt jedoch erst bei einem Break der 656er Marke per Monthly-Close ein.

Quelle: Autor: Stefan Salomon (© wallstreet:online AG)

Gruß Moya

Relative Gold-Stärke…

Auch in der vergangenen Woche kämpfte sich der Dax weiter nach oben. Im Vergleich zur Vorwoche sprang ein Plus von 1,6 Prozent heraus.

Erstmals seit sechs Jahren ging der deutsche Leitindex wieder über der Marke von 6700 Punkten ins Wochenende. Die Euphorie am Markt ist weiter groß. Einige fühlen sich angesichts einer fast schon überbordenden Stimmung an die Jahresanfänge 1987 und 2000 erinnert. Noch pessimistischere Stimmen sehen bereits Parallelen zur Jahreswende 1928/29.

Staatsverschuldung weiter als Damokles-Schwert

In der Tat, in den Massenmedien häufen sich die positiven Schlagzeilen geradezu. Bisweilen wird gar von einem neuen deutschen Wirtschaftswunder gesprochen. Ein Wachstum der deutschen Wirtschaft in Höhe von 2,5 Prozent in 2006, und eine niedriger als erwartet ausgefallene Netto-Neuverschuldung des Staates löst fast schon eine Art Aufschwungs-Hysterie aus. Nur selten wird erwähnt, dass das Problem Staatsverschuldung alles andere als gelöst ist. Im Gegenteil. Einzig das Tempo, mit dem der Karren an die Wand gefahren wird, wurde verringert.

Kaum Besserung beim Einzelhandel

Des öfteren liest man auch, dass nun endlich der Knoten geplatzt sei und auch die bis dahin kränkelnde Binnenwirtschaft kräftig anziehen werde. Sehr seltsam ist aber schon, dass die Einzelhändler bis dato kaum etwas oder nur sehr wenig vom Konjunkturhoch in ihren Kassen gemerkt haben. Im Monat November - also kurz vor der Mehrwertsteuererhöhung – ist der Einzelhandelsumsatz sogar gegenüber dem Vorjahresmonat real um 0,5 Prozent gesunken. Obwohl die Umsätze für Einrichtungsgegenstände, Haushaltsgeräte und Baubedarf ja um mehr als sieben Prozent gestiegen sind. Kein Wunder also, dass selbst der Hauptverband des Deutschen Einzelhandels für das Jahr 2007 mit 1000 Insolvenzen und einem Abbau von 20000 Stellen in dieser Branche rechnet.

Rekordwerte bei Verbraucherpleiten

Apropos Insolvenzen, nach wie vor steigt die Zahl der Verbraucherinsolvenzen signifikant an. In den ersten zehn Monaten waren es fast 37 Prozent mehr als im Vorjahreszeitraum. Eine schnelle Trendwende ist eher weniger in Sicht, zumal einer jüngsten Umfrage zufolge nicht einmal jeder Vierte Deutsche davon ausgeht, im Jahr 2007 vom „Aufschwung“ persönlich zu profitieren.

Ölpreis weiter unter Druck

Der Preis fürs schwarze Gold blieb auch in jüngster Vergangenheit unter Druck. Nichtsdestotrotz spricht wenig dafür, dass der Preisverfall anhält und der Ölpreis unter die massive Unterstützungszone zwischen 45 und 50 Dollar abgleitet. Es spricht im Gegenteil schon einiges dafür, dass möglicherweise relativ rasch wieder die Wende nach oben ansteht. Denn die wieder zunehmenden geopolitischen Spannungen dürften bald wieder mehr in den Fokus geraten. Nur am Rande erwähnt sei, dass sich bei einem Besuch von Mahmud Ahmadinedschad in Caracas Venezuela und Iran für eine Stützung des Ölpreises mittels einer OPEC-Produktionssenkung aussprachen.

Gold mit Wochenschlussspurt

Das gelbe Edelmetall konnte sich in der vergangenen Woche nach der jüngsten Talfahrt stabilisieren und oberhalb der psychologisch wichtigen 600 Dollar-Marke behaupten. Angesichts der Schwäche beim schwarzen Gold bzw. beim Euro im Verhältnis zum Dollar ist dies wahrlich sehr, sehr positiv. Sollten nun auch die Widerstände bei 630 bzw. 645 Dollar überwunden werden, ist der Weg in Richtung 670 Dollar und höher frei.

Nach wie vor ist es nicht auszuschließen, dass der Goldpreis urplötzlich – meist im Verlauf des New-Yorker-Handels - massiv unter Druck kommt. Nach wie vor gilt es, diese Kursdellen konsequent auszunutzen. Bevorzugt bei Notierungen unter 600 Dollar.

Gruß Moya

Future auf Weizen (W) im Endloskontrakt (CME) - Kurs: 503,25 US-Cent/bushel / ISIN: US12492G1040

Aktueller Tageschart (log) seit November 2005 (1 Kerze = 1 Tag).

Rückblick: Der Future auf Weizen (Wheat) im Endloskontrakt konnte im Zuge der Aufwärtsbewegung erwatungsgemäß über den 433er Widerstand nach oben ausbrechen. Innerhalb der Rallye wurde ein bisheriges Bewegungshoch bei 557.00 US-Cent/bushel ausgebildet. Das bullische charttechnische Gesamtbild bleibt unverändert intakt, auch wenn es zu einem weiteren Kursrücksetzer gekommen ist. Prinzipiell sind mit dem bisherigen Konsolidierungstief bei 447,50 US-Cent/bushel die Mindestverraussetzungen für einen belastbaren Boden gegeben. Die obere Bollingerbandbegrenzung auf Tagesbasis und der charttechnische Horizontalwiderstand bei 508,00 US-Cent/bushel dürfte in den nächsten Handelswochen! als zentraler Widerstand fungieren.

Charttechnischer Ausblick: Die Zeichen für ein Ende der Konsolidierung seit dem Bewegungshoch bei 557,00 US-Cent/bushel stehen Aufgrund der vorliegenden Daten sehr gut. Ein weiterer Hinweis für diese Annahme würde ein Kursanstieg über den zentralen Widerstandsbereich bei 508,00 US-Cent/bushel liefern. Hier wäre ein weiteres charttechnisches Kaufsignal getriggert, da dann eine bullische Flaggenkonsolidierung regelkonform nach oben aufgelöst werden könnte, die als Fundament für den weiteren Kursanstieg dienen dürfte. Unser langfristiges Kursziel notiert bei 716,50 US-Cent/bushel. Ein Rücksetzer unter 433,00 US-Cent/bushel dürfte für weitere fallende Notierungen bis zur charttechnischen Unterstützung bei 424,00 US-Cent/bushel sorgen.

|

Wenn der Ölpreis bis auf 47 US$ geht ...

Zurück zum Öl. Wie Sie wissen, besteht die reale Gefahr, dass der Ölpreis in 2007 noch mal von Spekulanten gezielt unter 50 US$ gedrückt wird. Wie gesagt: Diese Gefahr basiert nicht auf fundamentalen Fakten, sondern vielmehr auf marktpsychologischen Fakten. Denn unter 50 US$ liegen gleich ganze Serien von Stopkursen.

Wenn es den Hedge Fonds also gelingt, den Ölpreis mit Leerverkäufen unter diese Marke zu drücken und eine Verkaufspanik auszulösen, dann werden die Short-Seller gleich zum Jahresanfang viel Geld verdienen. Wenn das passiert und der Ölpreis auf 47 US$, 45 US$ oder in einer Übertreibung sogar auf 42 US$ fällt, dann werden Sie überall vom Trendbruch beim Öl lesen. Dieser Einbruch würde gut mit der Hausse der Aktienmärkte zusammenpassen. Dann wollen alle Aktien haben, und Öl ist komplett „out“.

Aber ich sehe das völlig anders: Wenn der Ölpreis in einer Übertreibung bis 47 US$ und mehr abverkauft wird, dann wird das nach meiner Meinung eine der großen Kaufchancen des Jahres 2007 werden. Denn über einen Faktor spricht bei dem milden Winter derzeit noch niemand: Der milde Winter erwärmt die Meere besonders stark. Und das bedeutet: El Nino! Was wiederum dazu führen könnte, dass es im Sommer zu einer starken Hurrikan-Saison kommt!

Darüber redet aber noch niemand. Alle sind viel zu beschäftigt, den Ölpreis schlecht zu reden. Sollte es zu einem finalen Sell-Off kommen, dann werden viele Börsianer überrascht werden, wenn der Ölpreis im Frühling im Vorfeld der Hurrikan-Saison plötzlich wie Phoenix aus der Asche wieder anzieht.

Ob der Ölpreis dann eine Rallye bis zu den alten Hochs über 75 US$/Barrel hinlegt, wird dann von der tatsächlichen Entwicklung der Hurrikan-Saison abhängig sein. Das kann eben zum aktuellen Zeitpunkt niemand seriös prognostizieren. Aber wenn clevere Investoren in den Ausverkauf hinein zu günstigen Kursen einsteigen, dann ist es sowieso egal.

Have a successful day,

Ihr

Daniel Wilhelmi

Gruß Moya

Die strategischen Ölreserven der USA und der Ölpreis

Manchmal führen mich solche Recherchen in den Wahnsinn. Es geht um Daten, Daten und Daten, die man nirgendwo in der Art aufbereitet findet, wie man sie braucht. Heute habe ich fast den ganzen Tag damit verbracht, historische Datenreihen der strategischen Ölreserven in den USA zu finden (neuere Zahlen ist kein Problem). Bis ich diese dann endlich hatte und dann auch noch im Vergleich zum Ölpreis gesetzt habe (Excel lässt grüßen) waren mir mindestens drei weitere Haare ergraut.

Worum geht es?

Mir war aufgefallen, dass ab dem Moment, als im Juni/August letzten Jahres kein Zulauf mehr in die strategischen Ölreserven der USA erfolgte, der Ölpreis mehr oder weniger deutlich gefallen ist. Sie wissen, ich hatte damals darauf hingewiesen. Auf der anderen Seite stieg der Ölpreis, seitdem die US-Regierung unter George W. Bush am 13. November 2001 in Reaktion auf den 11. September beschloss, die strategischen Reserven von damals rund 550 Mio. Barrel auf nunmehr 700 Mio. Barrel aufzufüllen.

Besteht hier ein Zusammenhang? Der monatliche Zulauf beträgt in guten Zeiten so zwischen 3-5 Mio. Barrel je Monat. Nun verbraucht die USA aber allein schon 20 Mio. Barrel je Tag. Kann also dieser dazu im Vergleich geringe Zulauf tatsächlich den Ölpreis beeinflussen? Ich habe Ihnen hier den Chart dazu mitgebracht: (SPR= Strategic Petroleum Reserve)

Eine Korrelation hier abzuleiten fällt nicht schwer. Die kleine Spitze im Verlauf der strategischen Ölreserve (SPR) 2005 erklärt sich mit dem Hurrikan Kathrina, in Folge dessen ein Teil der strategischen Reserven frei gegeben wurde. Diese größere Menge an Öl führte direkt zu einem Einbruch des Ölpreis. Ich kann mich noch an die Nachrichten zu diesem Thema erinnern. Hier besteht also insoweit eine Verbindung.

Anschließend wurde nur noch leicht bis Juni 2006 aufgefüllt. Seit Juni stagniert die strategische Ölreserve der USA bei einem Wert von 688 Mio. Dollar – die Lager sind fast voll. Fast gleichzeitig als diese Zahlen veröffentlicht wurden, sprich als bekannt wurde, dass der Zulauf beendet ist, endete der Aufwärtstrend des Ölpreis.

Alles eine Frage der Psyche?

Aber wie kann sich dieser Zusammenhang erklären? Nun ist die Lage auf dem Ölmarkt allgemein angespannt, so können sich auch kleine Nachfragemengen bedeutend auswirken. Vielleicht ist es aber auch eher ein psychologisches Phänomen. Wenn Sie als Trader wissen, dass die USA ihre strategischen Reserven auffüllt, dann fühlen Sie sich bei einer Long-Investition in Öl sicherer. Schließlich werden Sie glauben müssen, dass die USA die strategischen Reserven um so schneller auffüllen wird, je niedriger der Ölpreis ist. Kurz: Der Ölpreis ist durch den großen Käufer USA nach unten gedeckelt.

Das würde auch erklären, warum der Ölpreis erst reagierte, als klar wurde, dass es keinen weiteren Zulauf mehr geben wird, obwohl die Füllmenge von 700 Mio. Barrel noch nicht erreicht war.

Es wird schwer sein, die genauen Auswirkungen des Zulaufs zu bestimmen, schließlich haben in den Jahren seit 2001 auch viele andere Faktoren den Ölpreis sehr beeinflusst: Der Krieg in Afghanistan, die Krise im Irak, die Probleme mit dem Iran, die Nachfrage aus China, etc.

Ebenso begünstigt im Moment auch der warme Winter in den USA den fallenden Ölpreis. Ist also diese Korrelation lediglich ein Zufall? Ich glaube nicht, sicher steckt mehr dahinter als nur Zufall.

Steigen die strategischen Ölreserven bald auf 1 Mrd. Barrel?

Wir werden es vielleicht sehr bald erfahren. Denn offenbar hat das Department of Energy neue Lagerstätten ausgemacht, die es erlauben, die strategischen Ölreserven der USA auf 1 Milliarde Barrel ansteigen zu lassen.

Ich werde also weiter sehr genau überprüfen, wie es sich auswirkt, wenn der Zulauf in die strategischen Reserven wieder startet. Diese Zulaufzahlen veröffentliche ich meist Mitte der Woche in Verbindung mit den Öllagerbeständen hier im Investor's Daily.

Zum Markt

Noch zeigt sich der US-Markt sehr uneinheitlich, obwohl der Ölpreis weiter fällt. Aber die wirkliche Richtung wird erst im Laufe des Handelstages in den USA festgelegt werden. Eine kleine Konsolidierung ist nach dem starken Ausbruch des Nasdaq100 Futures aus seiner Seitwärtsbewegung im Moment noch kein Beinbruch.

Dass der Ölpreis jedoch weiter fällt, ist umso überraschender, da nun in den USA der Winter einbricht. Sollte der Ölpreis trotz dieses Wintereinbruchs, trotz angekündigter/angedrohter Förderkürzungen weiter fallen, dann war das Argument "warmes Wetter"und "Überproduktion" vielleicht doch nicht so bedeutsam, wie es von den Medien dargestellt wurde.

Gruß Moya

„Kurzfristig zeigt sich das Chartbild kritisch, die Schwäche der vergangenen Wochen könnte eine weitere Verkaufswelle initiieren. Die Verteidigung der 55,67 $ Marke ist nun wichtig, um ein Verkaufsignal zu verhindern. Wird die Unterstützung bei 55,67 $ auf Wochenschlussbasis unterschritten, sind weiter nachgebende Notierungen bis zum EMA200 bei aktuell 52,58 $ wahrscheinlich. Erst ein signifikanter Rückfall unter den EMA200 bei 52,58 $ generiert ein mittelfristiges Verkaufsignal mit Zielen bei 46,20 und 40,25 - 41,85 $. Ein klares Kaufsignal wird weiterhin erst bei Überwinden von 64,15 $ ausgelöst“, so Chartanalysten von Godmode-Trader.de.

Aktien und Erdöl

Der S&P 500 Index lässt sich im Rahmen der Inte! rmarketanalyse mit Erdöl vergleichen. Die daraus folgende Ratio zwischen dem S&P 500 Index um US Light Crude Oil liegt aktuell bei 25,7 - nach 23,4 Anfang November 2006.

Im folgenden sehen Sie den Chartverlauf dieser Ratio. Sehr deutlich lässt sich hier der starke Ölpreisverfall in den Jahren 1998 und 1999 erkennen – der Preis pro Fass US Leichtöl brach in dieser Zeit bis auf 10,50 Dollar pro Barrel ein. Seit dem befindet sich die Ratio in einer Abwärtsbewegung, wobei sie 2006 auf sehr tiefem Niveau wieder leicht nach oben drehte. Für die nächsten Wochen besonders interessant dürfte nun die Abwärtstrendlinie der Ratio sein, welche aktuell erreicht wird.

Sollte es dazu kommen, dass die Ratio diesen Abwärtstrend erneut überschreitet, so könnte dies einen möglichen erneuten Crash im Ölpreis nach sich ziehen, der in seiner Intensität mit dem im Jahr 1999 vergleichbar sein könnte. Damit möchten wir nicht sage n, dass der Ölpreis wieder auf 10 Dollar fallen wird. Jedoch lassen sich aus dieser Analyse Extremziele von unter 40 Dollar pro Barrel Erdöl ableiten.

Gruß Moya

Rohstoff TA Ratingsystem für den 29.01.2007 - http://www.godmode-trader.de

Es gibt keine Signalveränderung gegenüber dem Vortag. AB SOFORT wird der ROHSTOFF INDEX CRB mit ausgewertet. Kurzupdate zu KAKAO, KAFFEE, PALLADIUM, SCHWEINEBÄUCHE, SILBER und SOJAMEHL.

Quelle : Der Rohstoffreport Börsenbrief - http://www.rohstoff-report.de Der reichweitenstärkste Börsenbrief in Deutschland mit Schwerpunkt Rohstoffe, Edelmetalle, erneuerbare Energien. Fundamentalresearch und zusätzlich charttechnische Analysen mit Kurszielen. Melden Sie sich KOSTENLOS an.

Anbei die aktuelle Rohstoff TA Ratingtabelle

|

| Bild vergrößern |

Der Future auf KAKAO wurde ausgehend von dem Bewegungshoch bei 1738,00 US-Dollar im Juli 2006 massiv abverkauft. Als Konsequenz daraus erreichte der Future im Oktober 2006 ein finales Korrekturtief bei 1396,00 US-Dollar. Das Kursgeschehen seitdem zeigt einen umfassenden Bodenbildungsprozess. Unterhalb des charttechnischen Horizontalwiderstands bei 1539,00 US-Dollar zeichnet sich dementsprechend eine bullische inverse SKS als charttechnische Bodenformation ab. Mit dem Kursanstieg über den entscheidenden Widerstand bei 1539,00 US-Dollar wurde das eigentliche charttechnische Kaufsignal generiert. Synchron dazu konnte das Rohstoff TA Ratingsystem ein Signal Long generieren. Im Zuge der Ausbruchbewegung gewann der Future an Dynamik und konnte schließlich ein Rallyehoch bei 1696,00 US-Dollar ausbilden. Seitdem konsolidiert der Future in einem tendenziell fallenden Abwärtstrend und bewegt sich in Richtung der charttechnischen Unterstützung bei 1539,00 US-Dollar.

|

| Bild vergrößern |

Der Future auf KAFFEE konnte mit dem Kursanstieg über den charttechnischen Widerstandsbereich zwischen 108,60 - 113,90 US-Cent/pound ein umfassendes Kaufsignal generieren. Das System agierte demzufolge auf der Longseite. Im Anschluss konnte ein Bewegungshoch bei 130,00 US-Cent/pound erreicht werden. Im Bereich der oberen Konsolidierungsphase wechselte das System zunächst auf Neutral und konnte entsprechend aufgebaute Gewinne realisieren. In den letzten Tagen erreicht der Future den bereits beschriebenen Unterstützungsbereich. Das System zeigt ein Reversal Signal Long. Bisher zeigen diese Reversal Signale eine äußerst präzise Trefferquote. Die nächsten Handelstage dürften dementsprechend spannend gestaltet werden.

|

| Bild vergrößern |

Der Future auf PALLADIUM konnte bereits im Dezember 2006 ein Signal Long generieren. Seitdem bewegt sich der Future kontinuierlich aufwärts und steuert das letzte Bewegungshoch bei 363,00 $ je Unze an.

|

| Bild vergrößern |

Der Future auf SCHWEINEBÄUCHE konnte in den vergangenen Handelstagen über den charttechnischen Horizontalwiderstand bei 94,40 US-Cent/pound nach oben ausbrechen. Zeitgleich wechselte das System auf Long. Eine obligatorische Pullbackbewegung auf das Ausbruchlevel bei 94,40 US-Cent/pound sollte im zukünftigen Kursgeschehen einkalkuliert werden. Im Anschluss dürfte der Future die dominierende Aufwärtsbewegung weiter fortsetzen.

|

| Bild vergrößern |

Im Future auf SILBER konnte sich das System stets im Bereich des unteren Konsolidierungstiefs mit einem Reversal Longsignal einkaufen. Das letzte Signal ist weiterhin aktiv.

|

| Bild vergrößern |

Der Future auf SOJAMEHL konnte jeweils in den Korrekturtiefs "abgefischt" werden. Das letzte daraus resultierende Bewegungshoch notiert bei 216,50. Seitdem ziegt sich eine erneute Konssolidierungsphase im Future. Bisher kann diese Phase als moderat eingestuft werden.

|

| Bild vergrößern |

Anbei nun eine erklärende Legende zum Rohstoff TA Ratingsystem.

Die Abkürzung TA steht für die Begrifflichkeit "Technische Analyse"

Die Signale werden basierend auf (chart)technischer Analyse ermittelt. Bei dem TA Rating handelt es sich um ein System. D.h., dass der zugrundeliegende Analysealgorithmus von einem Trader entwickelt wurde, der tägliche Analyselauf aber komplett durch den Computer durchgeführt wird.

Die Signale sind wie folgt zu interpretieren. Bitte lesen Sie sich die Legende aufmerksam durch. Einmal verstanden, läßt sich die Tabelle dann täglich schnell lesen.

Über die ersten 3 Spalten wird die jeweils aktuell gültige Trendrichtung angegeben. Long steht für intakte Aufwärtsbewegung, Short für intakte Abwärtsbewegung und Neutral für Seitwärtsrange.

Bedeutung eines Biaswechsel. Liegt mehrere Tage ein Longsignal vor und wechselt das System auf Neutral, bietet es sich an, Longpositionen vorsichtshalber zu verkaufen. Umgekehrt gilt. Liegt mehrere Tage ein Shortsignal vor und wechselt das System auf Neutral, bietet es sich an, die Shortpositionen zu verkaufen. Bei einem direkten Biaswechsel von Long auf Short oder Short auf Long sollte die Position entsprechend dem Signal auch direkt gedreht werden. Der direkte Biaswechsel kommt in der Regel nur bei circa 5% aller Biaswechsel vor. Im Gros der Fälle springt das System erst auf Neutral.

Besonders hilfreich ist die vierte Spalte mit der Bezeichnung "Reversal-Level". Ist sie markiert, heißt dies, dass der betreffende Future an diesem Tag ein Kursniveau erreicht hat, auf dem die Wahrscheinlichkeit sehr hoch ist, dass der Kurs abprallt oder sogar eine größere Trendwende vollzieht. Konkret heißt dies.